本文要點(diǎn)

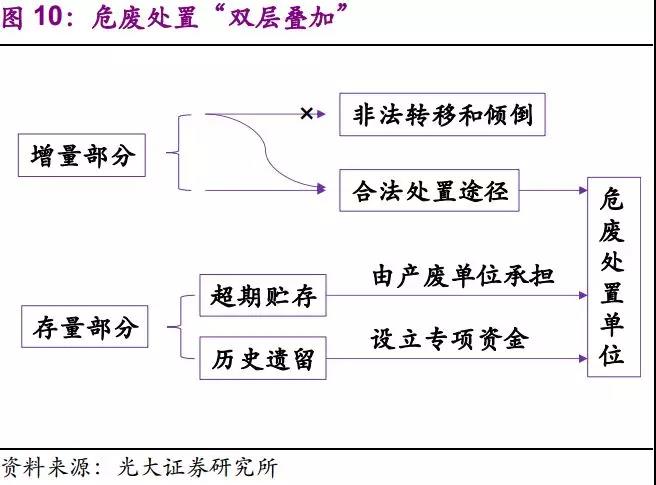

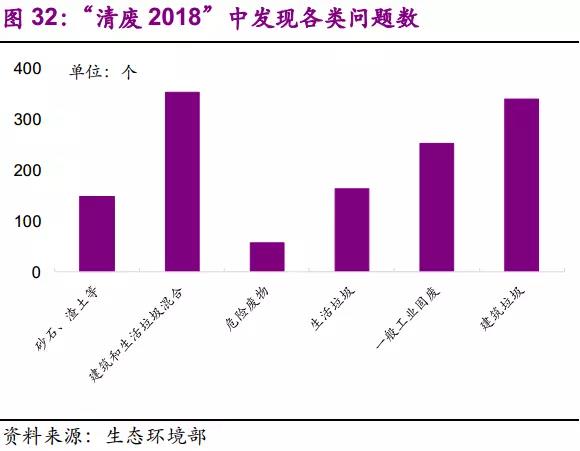

◆危廢需求冰山浮出水面��,雙層疊加帶動量價齊升��。環(huán)保執(zhí)法與制度完善是危廢處置需求釋放的關(guān)鍵推力�����。環(huán)保執(zhí)法(環(huán)保督察���、清廢2018、二污普等)和制度完善(排污許可制度���、環(huán)保稅及規(guī)范化管理考核等)將從短期和長期推動處置需求持續(xù)提升��。當(dāng)前的處置需求主要來源于兩方面:1)增量部分:每年新增危廢中瞞報���、漏報行為減少��,非法轉(zhuǎn)移和傾倒途徑被切斷�����,大量危廢回歸正規(guī)化途徑;2)存量部分:大量危廢超期貯存和歷史遺留被發(fā)現(xiàn)�����,多數(shù)已進(jìn)入當(dāng)?shù)卣畏桨?��,處置需求十分迫切?/p>

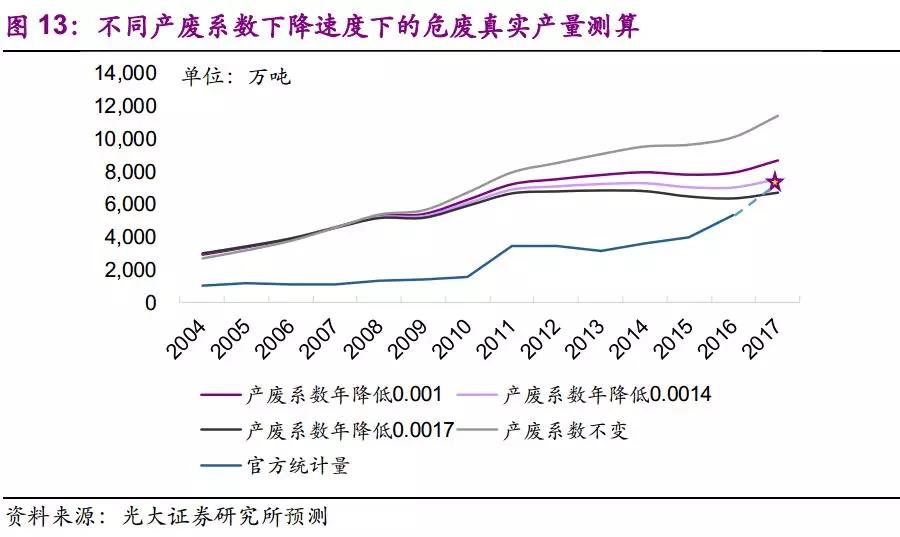

◆增量部分:自上而下,從工業(yè)增加值的角度:產(chǎn)廢強(qiáng)度不變的情況下��,危廢每年新增1.1億噸;若考慮到工藝進(jìn)步引起的危廢產(chǎn)生強(qiáng)度下降��,在樂觀��、中觀���、悲觀三種預(yù)期下���,2017年實(shí)際工業(yè)危廢產(chǎn)量分別為6706�����、7546和8666萬噸���。自下而上���,從產(chǎn)污系數(shù)的角度:我們根據(jù)現(xiàn)有最新數(shù)據(jù)及不完全統(tǒng)計(jì)���, 2016年,化學(xué)原料和化學(xué)制品制造業(yè)和有色金屬冶煉和壓延加工業(yè)分別為1141.6和1082.2萬噸�����。2015年�����,兩個行業(yè)危廢產(chǎn)量占總產(chǎn)量比例為34.8%��,假設(shè)其比例變化不大,則全國危廢總產(chǎn)量為6390萬噸��。

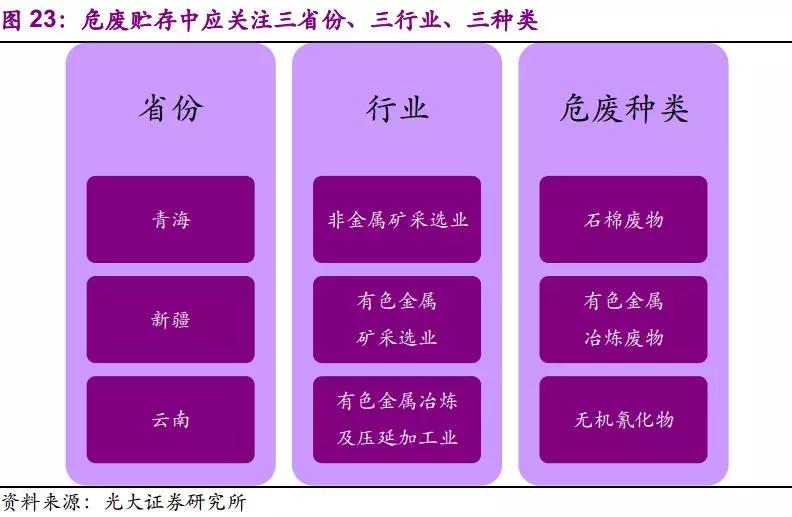

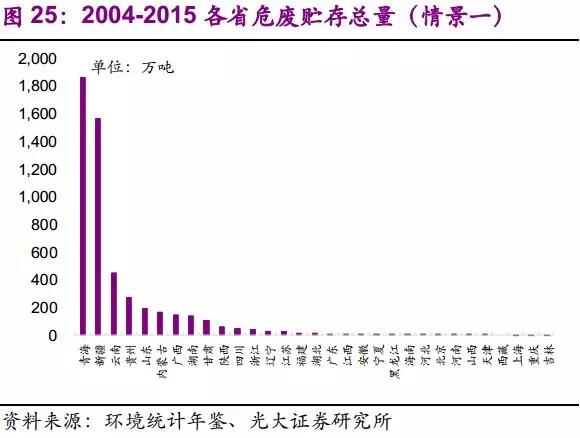

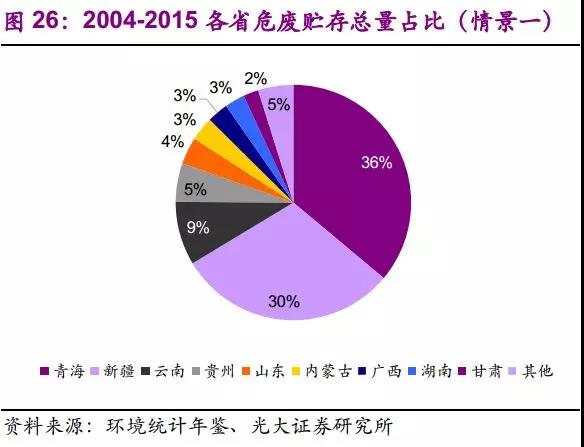

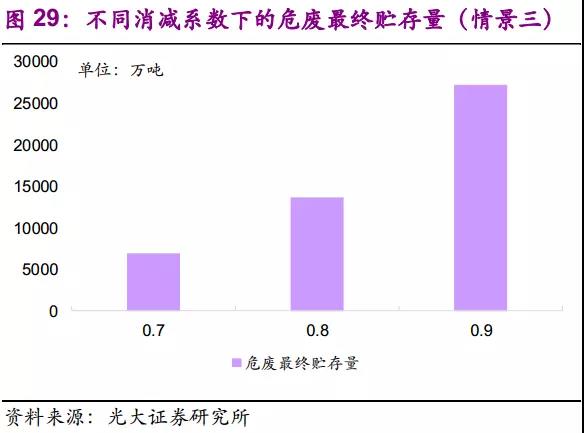

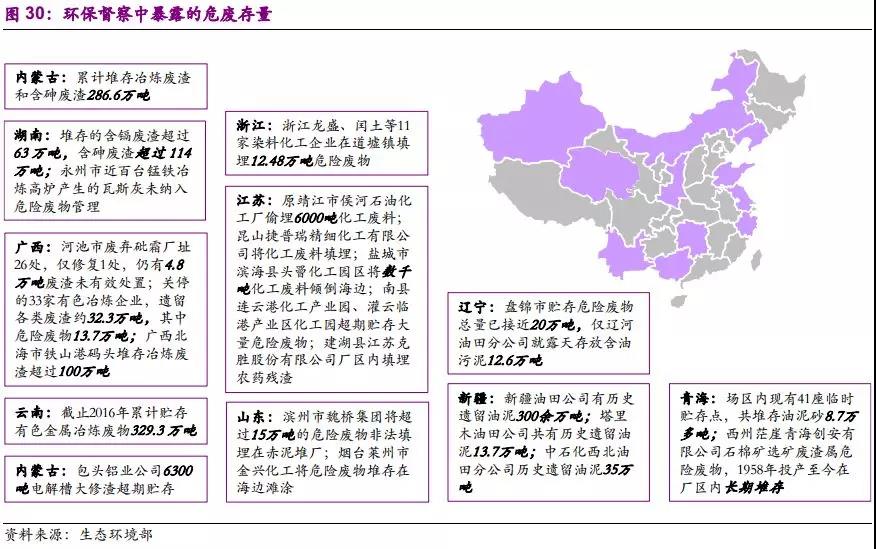

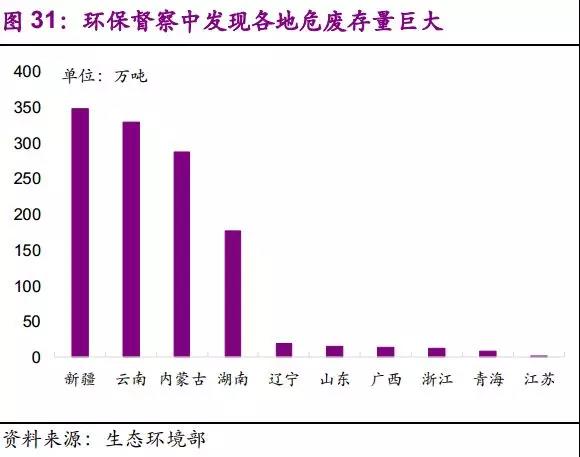

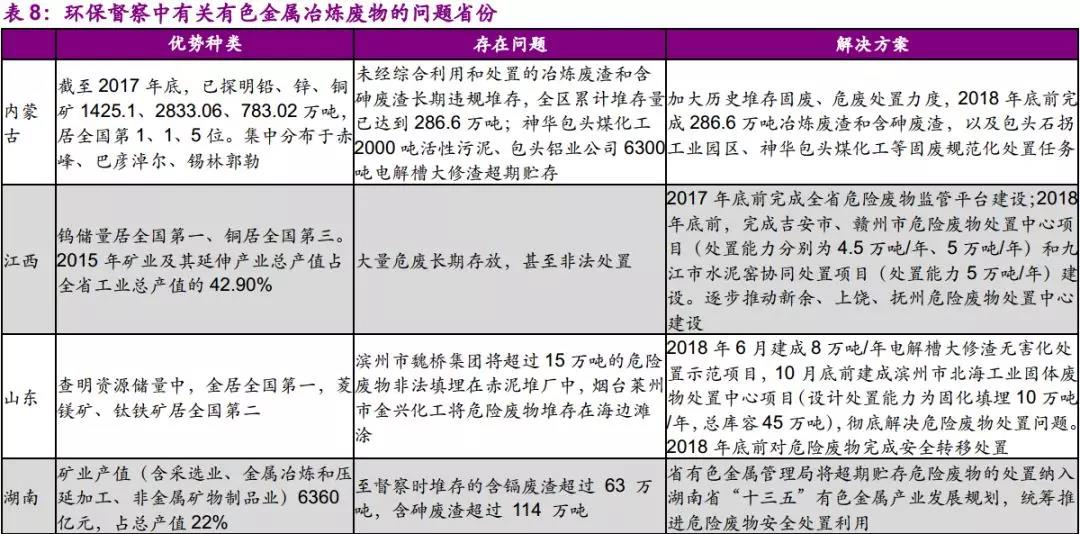

◆存量部分:自上而下��,歷史累積�����、自然消減和官方統(tǒng)計(jì)量差別三因素模型:假設(shè)年消減系數(shù)γ為0.7��、0.8�����、0.9�����,則2004-2015年累計(jì)貯存總量分別為6847.9�����、13584.4���、27201.3萬噸�����。應(yīng)關(guān)注的省份:青海��、新疆����、云南;應(yīng)關(guān)注的行業(yè):非金屬礦采選業(yè)、有色金屬礦采選業(yè)���、有色金屬冶煉及壓延加工業(yè);應(yīng)關(guān)注的危廢種類:石棉廢物����、無機(jī)氰化物�����、有色金屬冶煉廢物等��。自下而上����,環(huán)保督察角度:危廢存量在“環(huán)保督察”中已大量暴露:在新疆��、青海、云南等地�����,發(fā)現(xiàn)數(shù)百萬噸的石棉�����、冶煉廢渣以及油泥��,驗(yàn)證了我們前文提到的需關(guān)注行業(yè)和省份��。

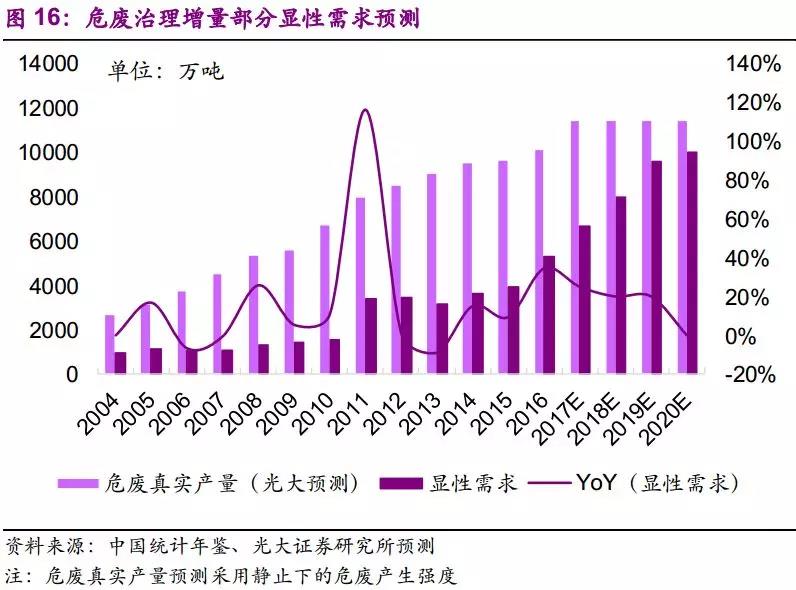

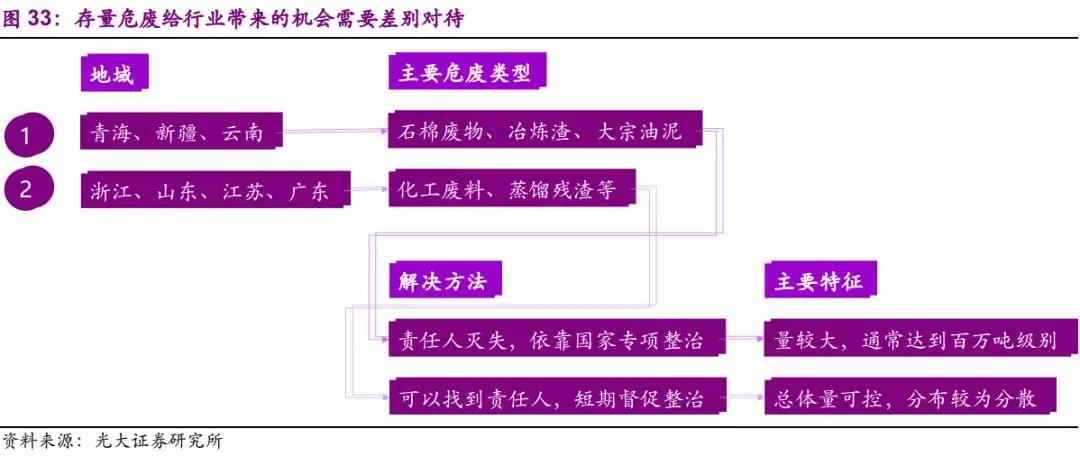

◆結(jié)構(gòu)性機(jī)會:積極而有區(qū)別的對待����。增量部分:增量市場中顯性需求在2017-2019年增速為30%、20%�����、20%��,并于2019年達(dá)到峰值��。存量部分:應(yīng)密切關(guān)注各地歷史遺留問題的解決方案和推進(jìn)進(jìn)度���。四種典型歷史遺留危廢的治理進(jìn)度為:油泥>無機(jī)氰化物>有色金屬冶煉廢物>石棉廢物��。

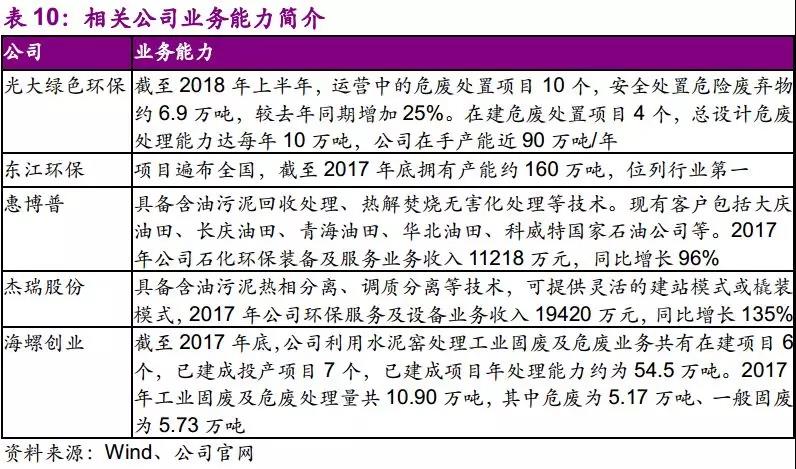

◆投資建議:我們認(rèn)為行業(yè)當(dāng)前面臨存量和增量雙層疊加��,具備高景氣度���。根據(jù)我們預(yù)測�����,2017-2019年將會是危廢治理顯性需求集中暴露時期�����,且存量部分已進(jìn)入整治方案����,未來治理加速�����。針對增量暴露并逐步接近真實(shí)產(chǎn)量下的機(jī)會��,具備規(guī)模優(yōu)勢和優(yōu)異運(yùn)營能力的公司將有望在新一輪跑馬圈地中脫穎而出�����,建議關(guān)注:光大綠色環(huán)保(H)�����、東江環(huán)保(A+H);針對存量整治下的機(jī)會����,建議關(guān)注油泥治理:惠博普、杰瑞股份;水泥窯協(xié)同氰化物治理:海螺創(chuàng)業(yè)(H)���。

◆風(fēng)險分析:行業(yè)政策發(fā)布不及預(yù)期����,經(jīng)營出現(xiàn)重大負(fù)面事件���,項(xiàng)目拓展受制于融資環(huán)境����。

投資聚焦

研究背景

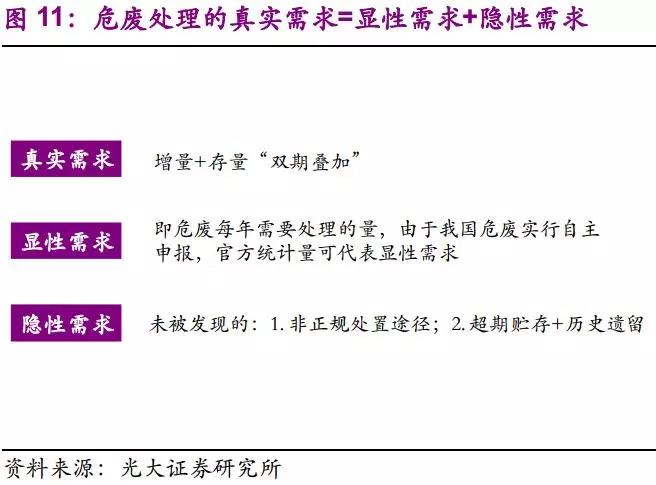

危廢市場熱度的提升���,主要得益于制度完善(排污許可制度��、環(huán)保稅及規(guī)范化管理考核等)和環(huán)保執(zhí)法(環(huán)保督察����、清廢2018、二污普等)下的處置需求持續(xù)提升���。當(dāng)前市場對危廢市場總體量存量兩種誤區(qū):1)一味否定官方統(tǒng)計(jì)量��,籠統(tǒng)地認(rèn)為危廢產(chǎn)量在1億噸左右;2)對存量和增量概念混淆不清���,從而對環(huán)保執(zhí)法中暴露出的問題沒有進(jìn)行區(qū)分看待。

本篇報告作為危廢系列第二篇�����,將從危廢處置需求的分類入手����,通過“自上而下”和“自下而上”的邏輯演繹,對危廢市場存量和增量部分進(jìn)行梳理����。通過對歷史遺留問題的成因進(jìn)行解釋��,揭示危廢市場“雙層疊加”下的投資機(jī)會。

我們區(qū)別于市場的觀點(diǎn) / 創(chuàng)新之處

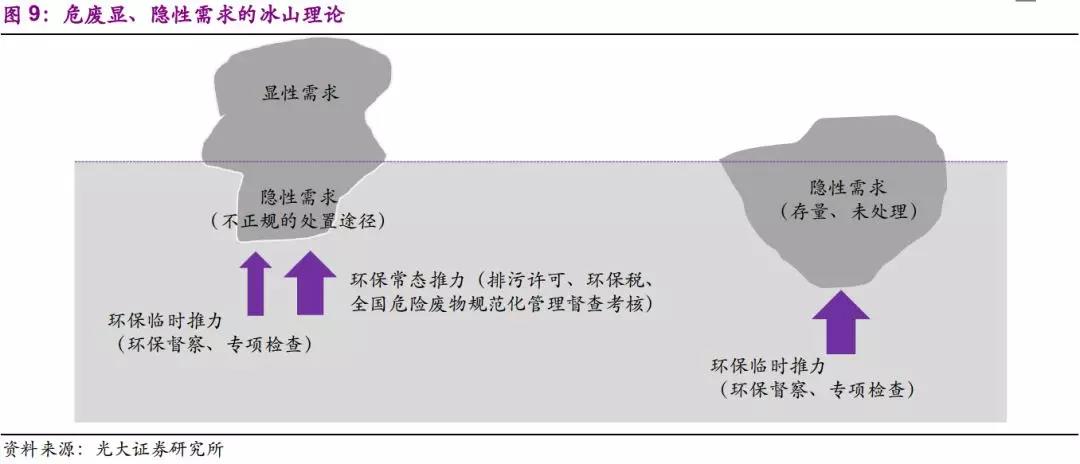

1. 首次提出危廢處置需求的“冰山理論”���。將處置需求分為增量市場和存量市場�����,將促使需求暴露的推動力分為長期推力(制度完善)和短期推力(環(huán)保執(zhí)法)�����,展現(xiàn)了危廢處置需求暴露的動態(tài)傳導(dǎo)過程�����。

2. 針對增量市場���,創(chuàng)新性地提出雙角度危廢產(chǎn)量預(yù)測模型:1)自上而下——“工業(yè)增加值”角度;2)自下而上——“產(chǎn)污系數(shù)”角度,且兩者預(yù)測結(jié)果得到了互相驗(yàn)證��?��?紤]到技術(shù)進(jìn)步����,將產(chǎn)廢強(qiáng)度(單位工業(yè)增加值危廢產(chǎn)量)下降分為樂觀、中觀和悲觀三種情景進(jìn)行討論����。通過對“污染源普查”和“危廢申報登記”的制度溯源,首次賦予官方統(tǒng)計(jì)量新的意義��,而不是對其進(jìn)行一味地否定����。我們認(rèn)為,環(huán)保執(zhí)法趨嚴(yán)背景下�����,2018年大概率延續(xù)高增速����,官方統(tǒng)計(jì)量有望逼近甚至進(jìn)入預(yù)測區(qū)間。

3. 針對存量市場�����,同樣采用雙模型預(yù)測:1)自上而下角度�����,將自然消減和官方統(tǒng)計(jì)量差別逐步納入模型,進(jìn)行分情景討論;2)自下而上角度�����,通過對“環(huán)保督察”中危廢存量問題進(jìn)行統(tǒng)計(jì)分析���。結(jié)果表明,通過“自上而下”對存量較大的行業(yè)��、省份及危廢種類進(jìn)行的預(yù)測���,在“自下而上”分析中得到了驗(yàn)證��。

4. 對增量市場和存量市場帶來的機(jī)會����,進(jìn)行積極而有區(qū)別的對待�����。我們認(rèn)為���,增量市場中顯性需求在2017-2019年增速為30%��、20%����、20%,并于2019年達(dá)到峰值;而存量市場應(yīng)密切關(guān)注各地歷史遺留問題的解決方案和推進(jìn)進(jìn)度��。四種典型歷史遺留危廢的治理進(jìn)度為:油泥>無機(jī)氰化物>有色金屬冶煉廢物>石棉廢物����。

投資觀點(diǎn)

我們認(rèn)為行業(yè)當(dāng)前面臨存量和增量雙層疊加,具備高景氣度���。根據(jù)我們預(yù)測����,2017-2019年將會是危廢治理顯性需求集中暴露時期���,且存量部分已進(jìn)入整治方案�����,未來治理加速��。針對增量暴露并逐步接近真實(shí)產(chǎn)量下的機(jī)會�����,具備規(guī)模優(yōu)勢和優(yōu)異運(yùn)營能力的公司將有望在新一輪跑馬圈地中脫穎而出����,建議關(guān)注光大綠色環(huán)保(H)�����、東江環(huán)保(A+H);針對存量整治下的機(jī)會�����,建議關(guān)注油泥治理:惠博普��、杰瑞股份;水泥窯協(xié)同氰化物治理:海螺創(chuàng)業(yè)(H)��。

目錄

正文

Part1 危廢處置蛋糕如何組成?

1.1���、對危廢需求的三個論斷

我們對危廢需求的三個論斷:

1.真實(shí)產(chǎn)量見頂���。

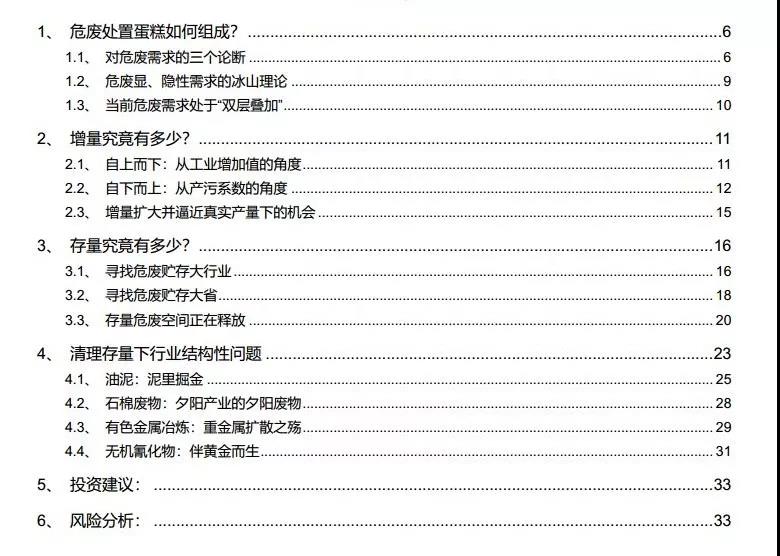

一方面,主要危廢來源行業(yè)建設(shè)總規(guī)模收縮。根據(jù)中國社科院《2017工業(yè)化藍(lán)皮書:中國工業(yè)化進(jìn)程報告》��,我國進(jìn)入工業(yè)化后期的后半段�����,工業(yè)化綜合指數(shù)為84;隨著產(chǎn)業(yè)轉(zhuǎn)型升級和去產(chǎn)能推進(jìn)����,危廢產(chǎn)量增加的產(chǎn)業(yè)基礎(chǔ)在減弱。我們以城鎮(zhèn)固定資產(chǎn)投資完成額——建設(shè)總規(guī)模作為行業(yè)規(guī)模衡量指標(biāo)����,2014-2016年為時間維度,可以看出危廢產(chǎn)量前11的行業(yè)中��,9個行業(yè)(危廢產(chǎn)量占比81%)行業(yè)總規(guī)模呈收縮趨勢���,2個行業(yè)(危廢產(chǎn)量占比9%)規(guī)模呈擴(kuò)大趨勢����。

另一方面����,真實(shí)產(chǎn)量見頂?shù)谋尘跋?��,非正?guī)途徑向正規(guī)途徑回歸加快,行業(yè)顯性需求迅速逼近真實(shí)產(chǎn)量��。

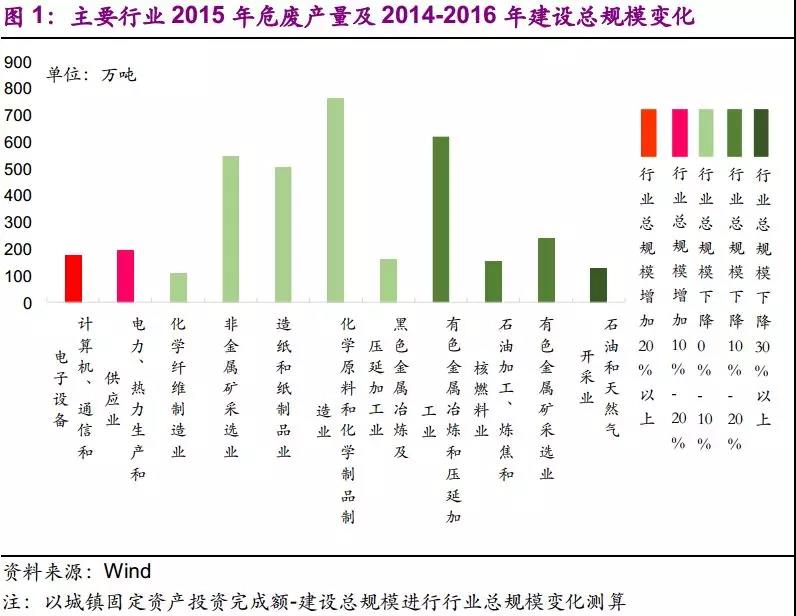

工業(yè)增加值占GDP比重仍有下降空間����。2010年以來,我國工業(yè)增加值占GDP比重逐年下降���,但整體仍在40%左右水平。從國際視角來看�����,發(fā)達(dá)國家在20%-30%的水平��,這與國際產(chǎn)業(yè)分工��、不同經(jīng)濟(jì)發(fā)展階段側(cè)重點(diǎn)有關(guān)��。當(dāng)前�����,我國正處在產(chǎn)業(yè)升級及轉(zhuǎn)型的重要時期,第三產(chǎn)業(yè)也逐步成為拉動經(jīng)濟(jì)增長的重要引擎之一��,預(yù)計(jì)我國工業(yè)結(jié)構(gòu)將進(jìn)一步優(yōu)化��,工業(yè)增加值占GDP比例也有望進(jìn)一步下降��。

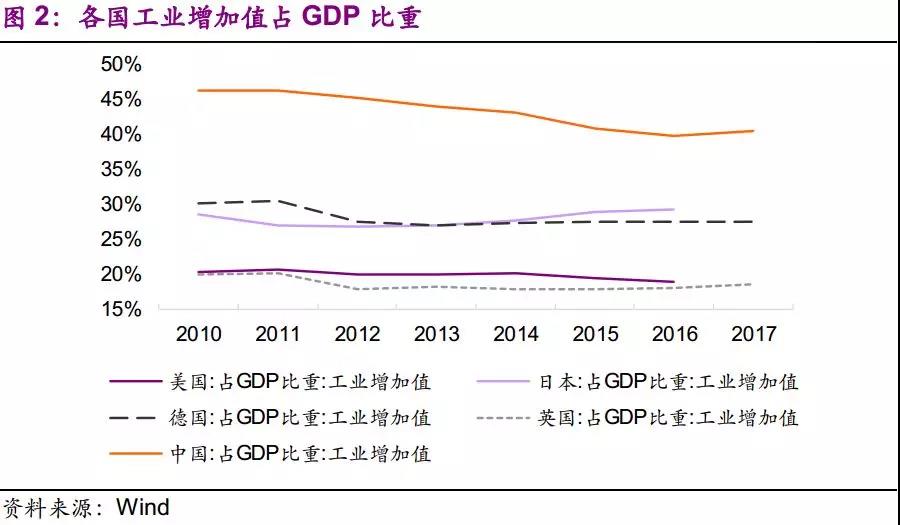

2.官方統(tǒng)計(jì)量的意義在于:反映環(huán)保力量所觸及之處的顯性需求����。當(dāng)前我國危廢產(chǎn)量實(shí)行企業(yè)申報制度,隨著《“十三五”全國危險廢物規(guī)范化管理督查考核工作方案》的出臺�����,各地已建立起省�����、市���、縣三級重點(diǎn)監(jiān)控企業(yè)名單的背景下����,官方統(tǒng)計(jì)數(shù)據(jù)的意義在于反映出環(huán)保力量所觸及之處所引起的危廢治理需求����,即危廢的顯性需求����。

(1)重點(diǎn)企業(yè)名單的建立(區(qū)分重點(diǎn)企業(yè)和一般企業(yè))����,結(jié)合規(guī)范化管理考核制度,反映出重點(diǎn)污染企業(yè)已處于國家環(huán)保力量監(jiān)控之下����。

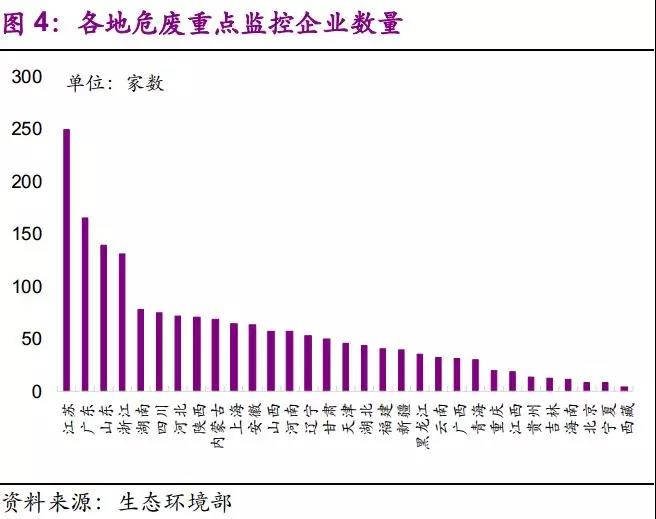

1)根據(jù)《“十三五”全國危險廢物規(guī)范化管理督查考核工作方案》,年產(chǎn)生或貯存危險廢物超過(含)100噸的企業(yè)應(yīng)列入重點(diǎn)產(chǎn)廢單位���。2017年國家級重點(diǎn)監(jiān)控企業(yè)已達(dá)1789家。

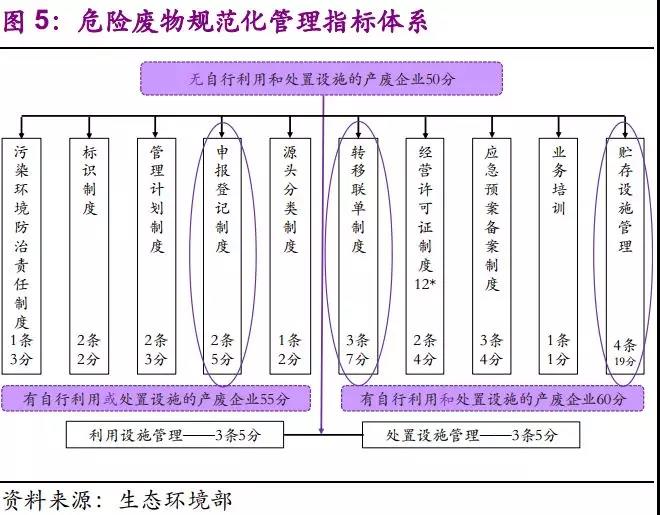

2)根據(jù)《危險廢物規(guī)范化管理指標(biāo)體系》��,無自行利用或處置設(shè)施的產(chǎn)廢企業(yè)滿分為50分���,40-50分為達(dá)標(biāo);有自行利用或處置設(shè)施的產(chǎn)廢企業(yè)滿分為55分��,44-55分為達(dá)標(biāo);有自行利用和處置設(shè)施的產(chǎn)廢企業(yè)滿分為60分�����,48-60分為達(dá)標(biāo)����。根據(jù)2017年國控重點(diǎn)企業(yè)排污嚴(yán)重超標(biāo)及處罰情況,排放嚴(yán)重超標(biāo)的企業(yè)有171家(次)����,生態(tài)環(huán)境部門依法對113家(次)實(shí)施了罰款處罰。

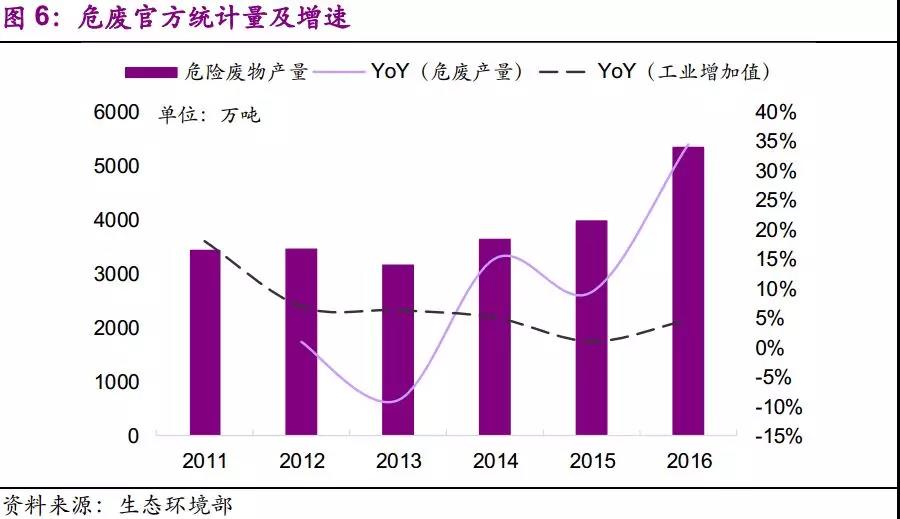

(2)環(huán)保壓力提升�����,官方統(tǒng)計(jì)量已逐漸彌補(bǔ)先前統(tǒng)計(jì)不足的問題���。2013年兩高司法解釋后�����,官方統(tǒng)計(jì)量增速不斷提高���,2016年增速34%,遠(yuǎn)高于同期工業(yè)增加值增速5%�����。考慮到對危廢申報登記制度執(zhí)行情況的核查已納入危險廢物規(guī)范化管理指標(biāo)體系���,我們認(rèn)為應(yīng)重視官方統(tǒng)計(jì)量的意義:反映環(huán)保力量所觸及之處的顯性需求��。隨著環(huán)保執(zhí)法逐漸深化����,隱性需求不斷轉(zhuǎn)化為顯性需求����,官方統(tǒng)計(jì)量將更好地體現(xiàn)危廢的產(chǎn)生量,并接近真實(shí)產(chǎn)生量����。

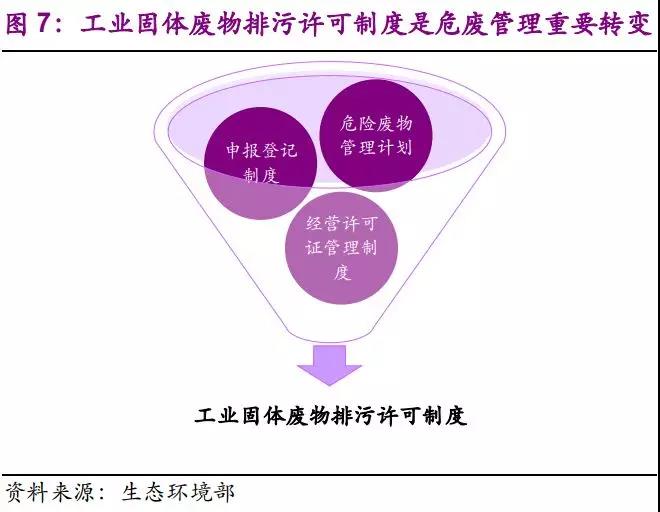

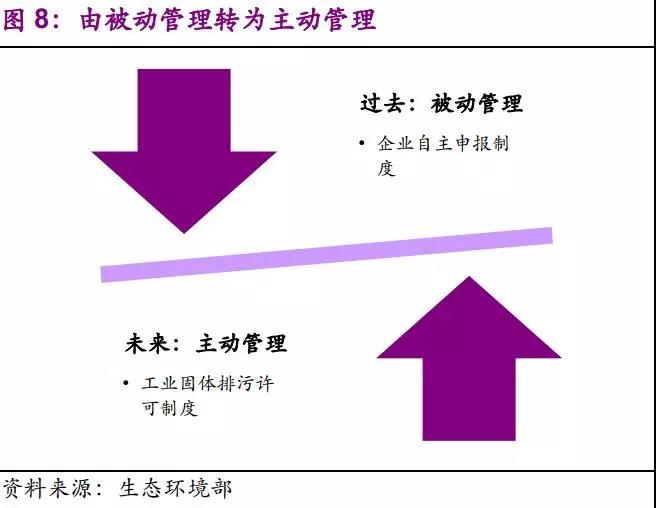

3.從“企業(yè)申報”向“排污許可”的轉(zhuǎn)變,將成為危廢隱性需求全面暴露的長效機(jī)制�����。

根據(jù)環(huán)境部對十二屆全國人大五次會議第5463號建議的答復(fù)���,未來將改革申報登記制度,明確要求將危險廢物產(chǎn)生單位一律納入排污許可實(shí)施一證式管理��,且在國家層面,已開展融合排污許可證與危險廢物經(jīng)營許可證的相關(guān)研究���。

2018年7月11日�����,《中華人民共和國固體廢物污染環(huán)境防治法(修訂草案)(征求意見稿)》發(fā)布��,正式提出實(shí)行工業(yè)固體廢物排污許可制度�����,企業(yè)自主申報制度成為歷史����。根據(jù)《排污許可管理暫行規(guī)定》���,排污許可證需載明的信息包括:

(1)排污口位置和數(shù)量�����、排放方式�����、排放去向等;

(2)排放污染物種類���、許可排放濃度��、許可排放量;

(3)法律法規(guī)規(guī)定的其他許可事項(xiàng)��,同時建立相應(yīng)的臺帳制度及國家排污許可證管理信息平臺���。

排污許可將形成常態(tài)化政策性制度,進(jìn)一步從源頭上避免隱性問題的發(fā)生���。由被動管理轉(zhuǎn)為主動管理���,企業(yè)危廢產(chǎn)量納入排污許可證管理信息平臺,自主申報制下存在的瞞報��、漏報將無處藏身����,有助于實(shí)現(xiàn)危廢全過程管理。

1.2��、危廢顯���、隱性需求的冰山理論

環(huán)保隱性需求釋放的過程是企業(yè)落實(shí)排污成本內(nèi)部化過程��。環(huán)境污染具有典型的負(fù)外部性�����,對于工業(yè)企業(yè)��,環(huán)保治理屬于成本項(xiàng)��,該行為不具備自發(fā)性��。在企業(yè)不作為的情況下�����,該部分成本由公眾或自然界承擔(dān)�����,在環(huán)保執(zhí)法壓力作用下����,問題隨之暴露,我們稱之為隱性需求釋放��。

環(huán)保推力是環(huán)保隱性需求釋放的關(guān)鍵外力��。短期來看��,環(huán)保執(zhí)法(環(huán)保督察���、清廢2018��、二污普等)形成臨時推力����,推動環(huán)保隱性需求的釋放;長期來看�����,排污許可制度���、環(huán)保稅及規(guī)范化管理考核等將形成常態(tài)化政策性制度���,進(jìn)一步從源頭上避免隱性問題的發(fā)生。

危廢隱性需求的暴露分為兩個部分:

(1)危廢不正規(guī)的處置方式得到遏制�����,企業(yè)在制度之下需要尋求合法處置途徑;

(2)企業(yè)超期貯存、非法傾倒危廢等歷史遺留問題在環(huán)保執(zhí)法加嚴(yán)后暴露�����。

1.3����、當(dāng)前危廢需求處于“雙層疊加”

所謂“雙層疊加”是指同時面臨當(dāng)期增量部分和歷史存量部分的處置需求����。增量部分是指每年新產(chǎn)生的危廢量,通常包括合法處置途徑+非法處置途徑����。在制度完善和嚴(yán)督察背景下,每年新增危廢中瞞報����、漏報行為減少,非法轉(zhuǎn)移和傾倒途徑被切斷��,大量危廢回歸正規(guī)化途徑;存量部分是指在環(huán)保執(zhí)法加嚴(yán)后大量危廢貯存被發(fā)現(xiàn)��,短期內(nèi)面臨處置壓力,處置需求十分迫切��。存量和增量雙層疊加���,危廢需求暴增����,在危廢處置供給增加速度不及的情況下�����,導(dǎo)致危廢處理市場“量價齊升”����。

Part2 增量究竟有多少?

鑒于醫(yī)院源危廢(即醫(yī)療廢物)通常由專門的醫(yī)廢處置單位進(jìn)行處置,而其他生活源危廢尚未建立起有效的收集體系�����,因此我們把目光聚焦于工業(yè)源危廢���。

2.1���、自上而下:從工業(yè)增加值的角度

工業(yè)增加值是工業(yè)企業(yè)全部生產(chǎn)活動的總成果扣除了在生產(chǎn)過程中消耗或轉(zhuǎn)移的物質(zhì)產(chǎn)品和勞務(wù)價值后的余額����,屬于工業(yè)企業(yè)報告期內(nèi)的工業(yè)生產(chǎn)成果核算�����。

危廢產(chǎn)生強(qiáng)度(單位工業(yè)增加值的危廢產(chǎn)量)是用來衡量生產(chǎn)清潔度的重要指標(biāo)���。2017年11月,張德江在《中華人民共和國固體廢物污染環(huán)境防治法》實(shí)施情況的報告中提到�����,單位工業(yè)增加值固體廢物產(chǎn)生強(qiáng)度逐年下降��,2014年比2005年下降了28.7%����。

情景一:靜止下的危廢產(chǎn)生強(qiáng)度

2007年第一次污染源普查提供了相對真實(shí)的危廢產(chǎn)量。假設(shè)危廢產(chǎn)生強(qiáng)度不變���,以工業(yè)增加值為衡量指標(biāo)��,以2007年“一污普”危廢產(chǎn)量為近似真實(shí)值����,可以核算出危廢真實(shí)產(chǎn)量。線性外推計(jì)算結(jié)果為����,2017年我國工業(yè)增加值279997億元,危廢產(chǎn)量11465.43萬噸����。

情景二:考慮技術(shù)進(jìn)步、結(jié)構(gòu)優(yōu)化帶來的危廢產(chǎn)生強(qiáng)度下降

事實(shí)上��,隨著技術(shù)和工藝進(jìn)步和工業(yè)結(jié)構(gòu)變化���,單位工業(yè)增加值固體廢物產(chǎn)生強(qiáng)度呈逐年下降趨勢���。我們分為樂觀、中觀����、悲觀三種假設(shè)預(yù)期,對危廢產(chǎn)生強(qiáng)度下降速度對危廢產(chǎn)量的影響進(jìn)行預(yù)測:假設(shè)中觀情況下����,危廢產(chǎn)生強(qiáng)度跟隨固廢產(chǎn)生強(qiáng)度����,即2014年比2005年下降28.7%���。

在悲觀����、中觀����、樂觀三種情況下����,危廢產(chǎn)生強(qiáng)度平均分別每年下降0.0014、0.0017和0.001���,可以得出:2017年危廢產(chǎn)量分別為8665.5���、7545.5和6705.5萬噸。根據(jù)官方統(tǒng)計(jì)��,2016年危廢產(chǎn)生量為5347.3萬噸��,同比增34%。環(huán)保執(zhí)法趨嚴(yán)背景下�����,2017年大概率延續(xù)高增速���,官方統(tǒng)計(jì)量有望逼近甚至進(jìn)入預(yù)測區(qū)間��。

2.2�����、自下而上:從產(chǎn)污系數(shù)的角度

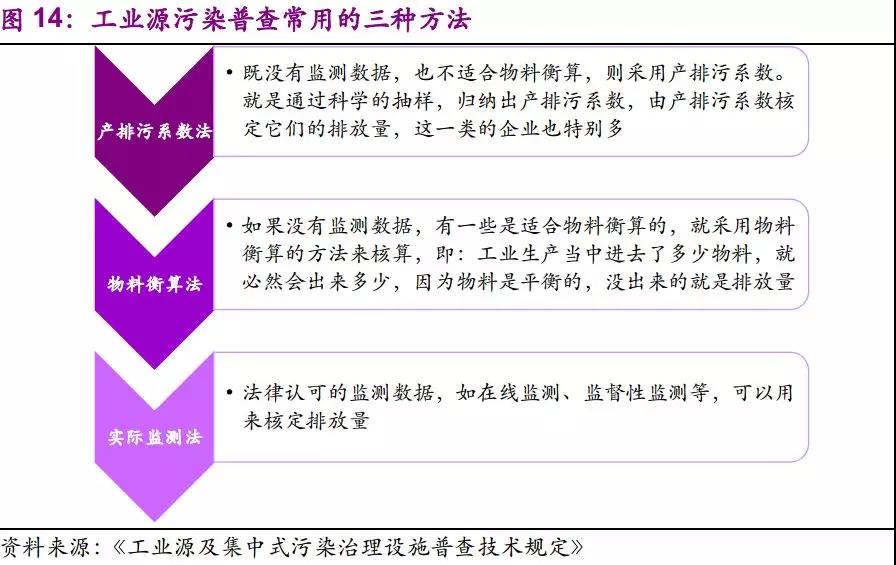

產(chǎn)污系數(shù)����,即污染物產(chǎn)生系數(shù)����,指在典型工況生產(chǎn)條件下,生產(chǎn)單位產(chǎn)品(或使用單位原料等)所產(chǎn)生的污染物量��。根據(jù)《工業(yè)源及集中式污染治理設(shè)施普查技術(shù)規(guī)定》�����,工業(yè)源采用實(shí)際監(jiān)測法、產(chǎn)排污系數(shù)法及物料衡算法核算污染物的產(chǎn)生量和排放量��。

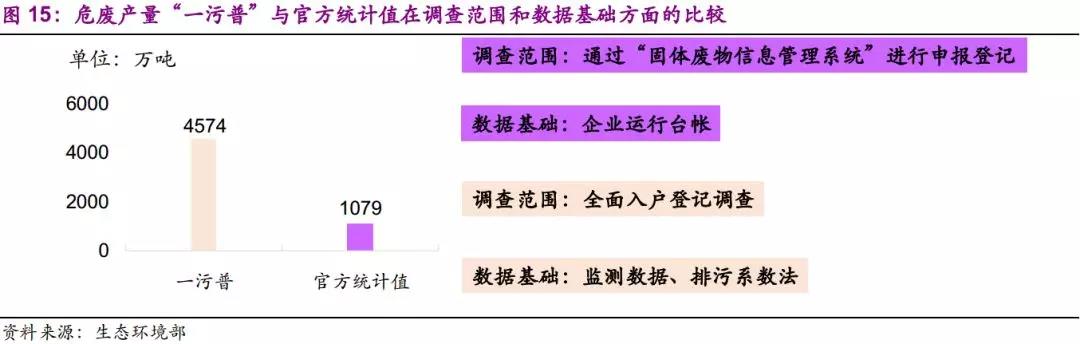

2007年���, “一污普”危廢產(chǎn)量與官方統(tǒng)計(jì)值存在較大差異����。

實(shí)際上����,在普查中大量的危廢產(chǎn)生量是由產(chǎn)物系數(shù)計(jì)算而得。由于對固體污染物缺乏有效的監(jiān)測手段��,大量危廢統(tǒng)計(jì)量是由產(chǎn)排污系數(shù)法及物料衡算法得到���。根據(jù)第一次污染源普查手冊,對工業(yè)源中占各省(區(qū)����、市)污染物排放量65%的污染源、集中污染治理設(shè)施����,同時采用現(xiàn)場監(jiān)測和物料衡算與排污系數(shù)等方法���,并按照規(guī)定程序核定污染源排放量。

對其他工業(yè)源����,采用分類抽樣監(jiān)測的方式,核對物料衡算與排污系數(shù)測算的污染物排放量��。對污染物排放量小���、排放形式簡單的����,也可以用排污系數(shù)法直接計(jì)算排污量��。除了調(diào)查對象更廣泛���,調(diào)查方法的差距也是第一次污染源普查中危廢產(chǎn)量與官方統(tǒng)計(jì)量差距較大的原因之一�����。

我們根據(jù)現(xiàn)有最新數(shù)據(jù)及不完全統(tǒng)計(jì)��,我們采用產(chǎn)物系數(shù)法對重點(diǎn)行業(yè)危廢產(chǎn)量進(jìn)行估算��,2016年�����,化學(xué)原料和化學(xué)制品制造業(yè)和有色金屬冶煉和壓延加工業(yè)分別為1141.6和1082.2萬噸��。2015年��,兩個行業(yè)危廢產(chǎn)量占總產(chǎn)量比例為34.8%�����,假設(shè)其比例變化不大��,則全國危廢總產(chǎn)量為6390.2萬噸���,與自上而下預(yù)測值大致相符����。

2.3�����、增量擴(kuò)大并逼近真實(shí)產(chǎn)量下的機(jī)會

我們預(yù)計(jì)危廢真實(shí)產(chǎn)量大概率見頂�����,而增量危廢顯性需求(即官方統(tǒng)計(jì)量)在制度完善和執(zhí)法趨嚴(yán)的作用下����,未來幾年將逐步擴(kuò)大并逼近真實(shí)產(chǎn)量。制度方面����,《“十三五”全國危險廢物規(guī)范化管理督查考核工作方案》逐步落實(shí),“排污許可制度”劍指工業(yè)固體廢物;執(zhí)法方面�����,環(huán)保督察回頭看持續(xù)進(jìn)行���,2019年望開展第二輪中央環(huán)保督察�����。

困擾市場已久的兩大問題正在加速解決�����。1)產(chǎn)廢量不明��,行業(yè)存在大量隱性需求���。受益于第二次污染源普查��,全國危廢產(chǎn)量有望查明����,制度及執(zhí)法壓力下隱性需求大范圍暴露;2)處置產(chǎn)能稀缺及地域不匹配����。多個省份出臺《危廢處置設(shè)施十三五規(guī)劃》,從各地項(xiàng)目招標(biāo)情況來看���,處置產(chǎn)能補(bǔ)充正在加速�����。

相比2016年危廢官方統(tǒng)計(jì)量增速34%���,我們預(yù)測2017-2019年增速為30%、20%��、20%�����,并于2019年達(dá)到峰值�����。1)在環(huán)保督察“回頭看”態(tài)勢不變���,“清廢2018”等行動直接針對固廢���,加上《“十三五”全國危險廢物規(guī)范化管理督查考核工作方案》的執(zhí)行,2017年官方統(tǒng)計(jì)量增速不會低于30%��。2)隨著工業(yè)固廢排污許可制度的落地��,顯性需求(即官方統(tǒng)計(jì)量)將逼近真實(shí)產(chǎn)量���?�?紤]到實(shí)際操作�����,留出一部分差距��。2017-2019年將會是危廢治理需求集中暴露時期��。

Part3 存量究竟有多少?

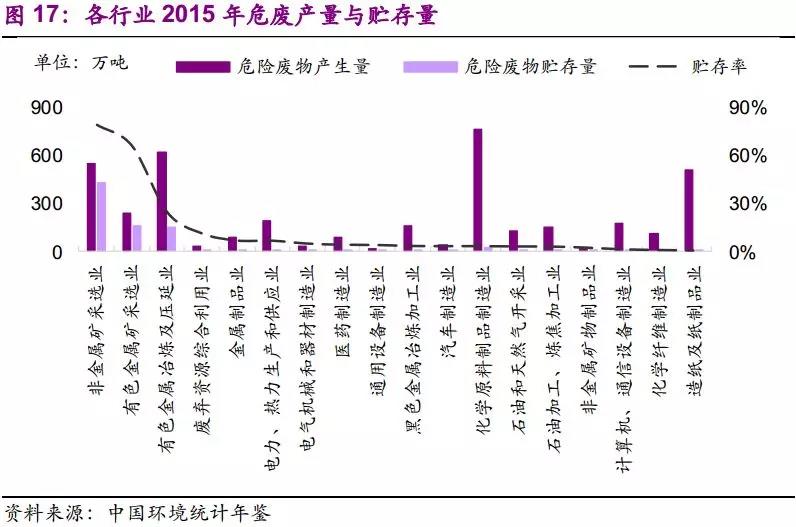

3.1�����、尋找危廢貯存大行業(yè)

選取年危廢產(chǎn)量和貯存率兩個指標(biāo)���,對行業(yè)進(jìn)行分類���。化學(xué)原料和化學(xué)制品制造業(yè)��、有色金屬冶煉及壓延加工業(yè)��、非金屬礦采選業(yè)�����、造紙及紙制品業(yè)��、有色金屬礦采選業(yè)五個行業(yè)的危廢年產(chǎn)量在200萬噸以上,非金屬礦采選業(yè)���、有色金屬礦采選業(yè)��、有色金屬冶煉及壓延加工業(yè)三個行業(yè)貯存率超過行業(yè)均值20%��。

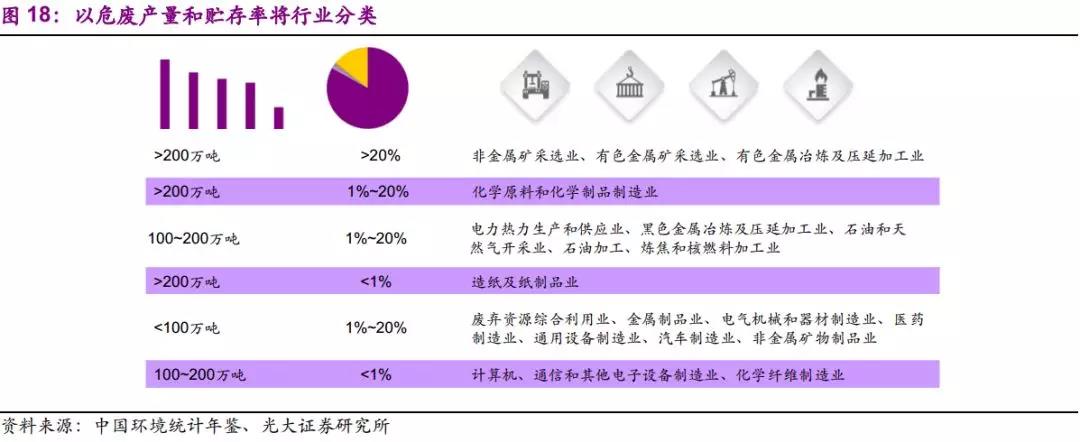

以年危廢產(chǎn)量和貯存率兩個指標(biāo),將18個行業(yè)分為6類��。

一類:年產(chǎn)量>200萬噸���,貯存率>20%����,以非金屬礦采選業(yè)���、有色金屬礦采選業(yè)�����、有色金屬冶煉及壓延加工業(yè)為代表;

二類:年產(chǎn)量>200萬噸����,貯存率1%~20%,以化學(xué)原料和化學(xué)制品制造業(yè)為代表;

三類:年產(chǎn)量>200萬噸��,貯存率<1%��,以造紙及紙制品業(yè)為代表;

四類: 年產(chǎn)量100~200萬噸���,貯存率1%~20%���,以電力熱力生產(chǎn)和供應(yīng)業(yè)、黑色金屬冶煉及壓延加工業(yè)��、石油和天然氣開采業(yè)����、石油加工、煉焦和核燃料加工業(yè)為代表;

五類:年產(chǎn)量100~200萬噸��,貯存率<1%��,以計(jì)算機(jī)����、通信和其他電子設(shè)備制造業(yè)、化學(xué)纖維制造業(yè)為代表;

六類:年產(chǎn)量<100萬噸��,貯存率1%~20%,以廢棄資源綜合利用業(yè)��、金屬制品業(yè)�����、電氣機(jī)械和器材制造業(yè)���、醫(yī)藥制造業(yè)�����、通用設(shè)備制造業(yè)、汽車制造業(yè)���、非金屬礦物制品業(yè)為代表�����。

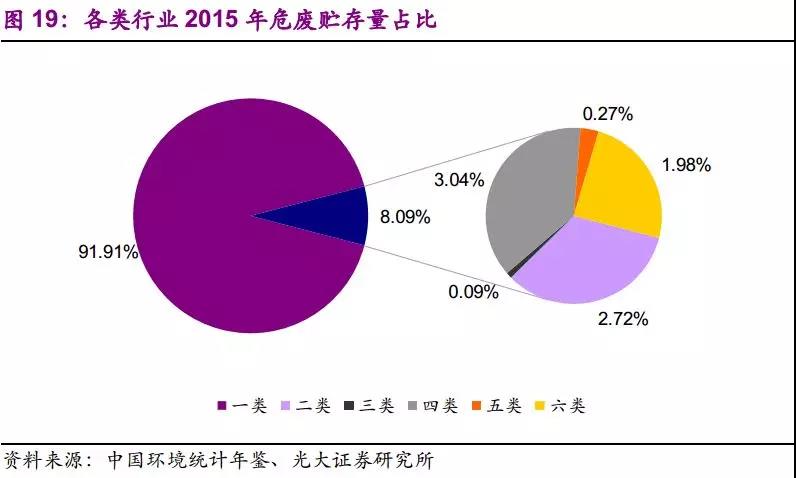

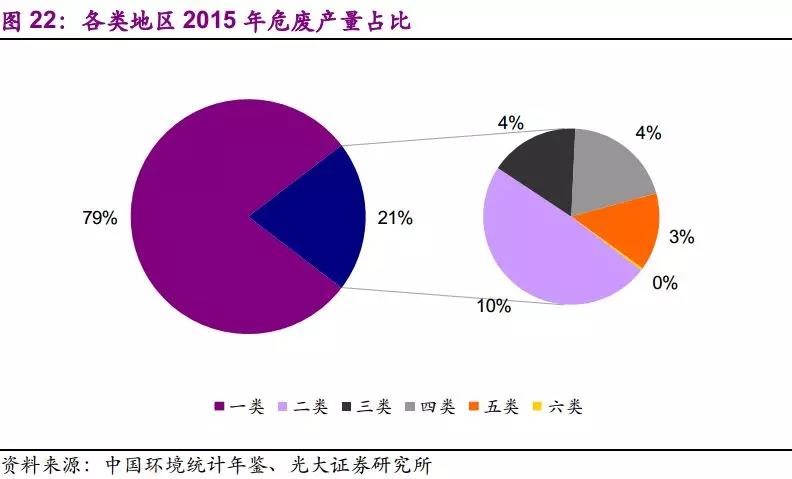

危廢貯存量的行業(yè)集中度較高����。一類行業(yè)貯存量占整體的92%��,說明我國危廢貯存集中在非金屬礦采選業(yè)、有色金屬礦采選業(yè)��、有色金屬冶煉及壓延加工業(yè)三個行業(yè)���,主要以石棉廢物����、重金屬礦渣����、無機(jī)氰化物、有色金屬冶煉廢物等為主����。

3.2、尋找危廢貯存大省

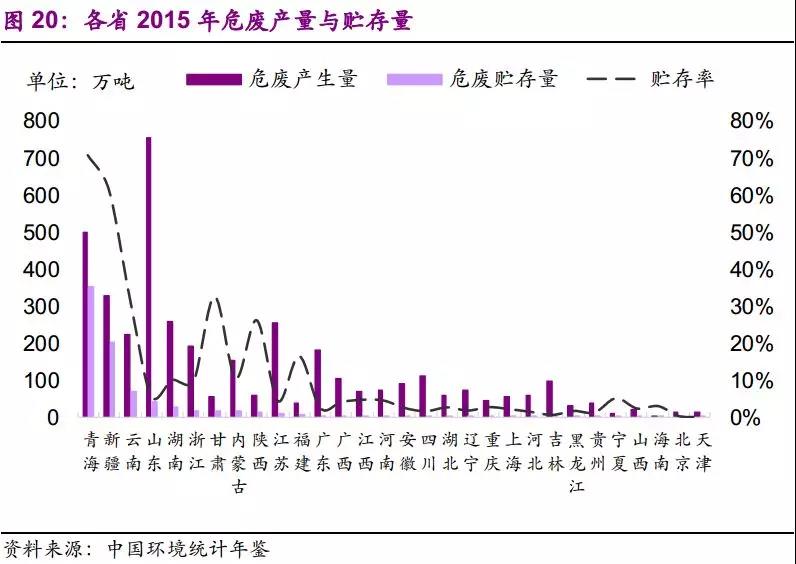

2015年���,山東�����、青海���、新疆���、湖南、江蘇���、云南六省危廢產(chǎn)量在200萬噸以上���,青海、新疆��、甘肅�����、云南���、陜西五省貯存率高于全國均值20%。

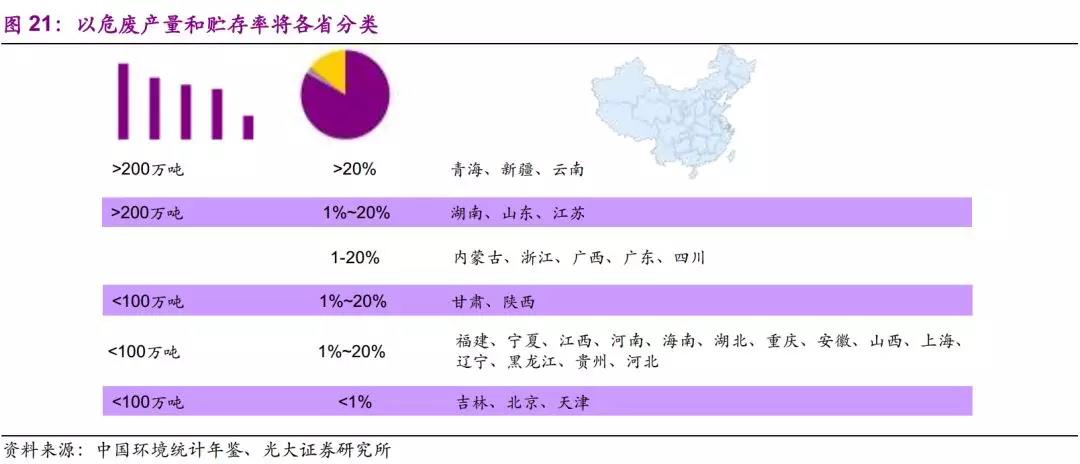

以年危廢產(chǎn)量和貯存率兩個指標(biāo)��,將32個省份分為6類����。

一類:年產(chǎn)量>200萬噸,貯存率>20%��,以青海、新疆����、云南為代表;

二類:年產(chǎn)量>200萬噸,貯存率1%~20%�����,主要有湖南����、山東、江蘇;

三類:年產(chǎn)量100~200萬噸����,貯存率1%~20%,主要有內(nèi)蒙古���、浙江����、廣西�����、廣東、四川;

四類:年產(chǎn)量<100萬噸����,貯存率>20%,主要有甘肅�����、陜西;

五類:年產(chǎn)量<100萬噸����,貯存率1%~20%,主要有福建�����、寧夏�����、江西��、河南��、海南���、湖北����、重慶�����、安徽�����、山西��、上海�����、遼寧����、黑龍江、貴州�����、河北;

六類:年產(chǎn)量<100萬噸,貯存率<1%�����,主要有吉林��、北京��、天津��。

以年危廢產(chǎn)量和貯存率兩個指標(biāo)��,將32個省份分為6類�����。

一類:年產(chǎn)量>200萬噸�����,貯存率>20%��,以青海��、新疆���、云南為代表;

二類:年產(chǎn)量>200萬噸����,貯存率1%~20%���,主要有湖南����、山東��、江蘇;

三類:年產(chǎn)量100~200萬噸�����,貯存率1%~20%�����,主要有內(nèi)蒙古��、浙江��、廣西、廣東��、四川;

四類:年產(chǎn)量<100萬噸���,貯存率>20%�����,主要有甘肅���、陜西;

五類:年產(chǎn)量<100萬噸,貯存率1%~20%��,主要有福建���、寧夏�����、江西��、河南����、海南、湖北����、重慶��、安徽���、山西��、上海���、遼寧、黑龍江��、貴州�����、河北;

六類:年產(chǎn)量<100萬噸��,貯存率<1%����,主要有吉林�����、北京����、天津�����。

3.3����、存量危廢空間正在釋放

綜上,危廢貯存量應(yīng)關(guān)注的省份:青海��、新疆���、云南;應(yīng)關(guān)注的行業(yè):非金屬礦采選業(yè)���、有色金屬礦采選業(yè)、有色金屬冶煉及壓延加工業(yè);應(yīng)關(guān)注的危廢種類:石棉廢物����、無機(jī)氰化物���、有色金屬冶煉廢物等。

對于存量危廢的估計(jì)�����,最為直接和簡單的方法是將官方統(tǒng)計(jì)中各地每年的危廢貯存量相加����?���?紤]到官方統(tǒng)計(jì)數(shù)據(jù)的不完全性和企業(yè)自主申報的制度,沒有納入統(tǒng)計(jì)的危廢量意味著沒有納入環(huán)保管理范圍�����,由此造成隱性貯存����。另外,一些較為分散的危廢被丟棄在環(huán)境中�����,會逐漸降解并歸入環(huán)境容量,因此需將自然消解納入模型����。

情景一:不考慮自然消減和官方統(tǒng)計(jì)量差別,存量總計(jì)5178萬噸���。

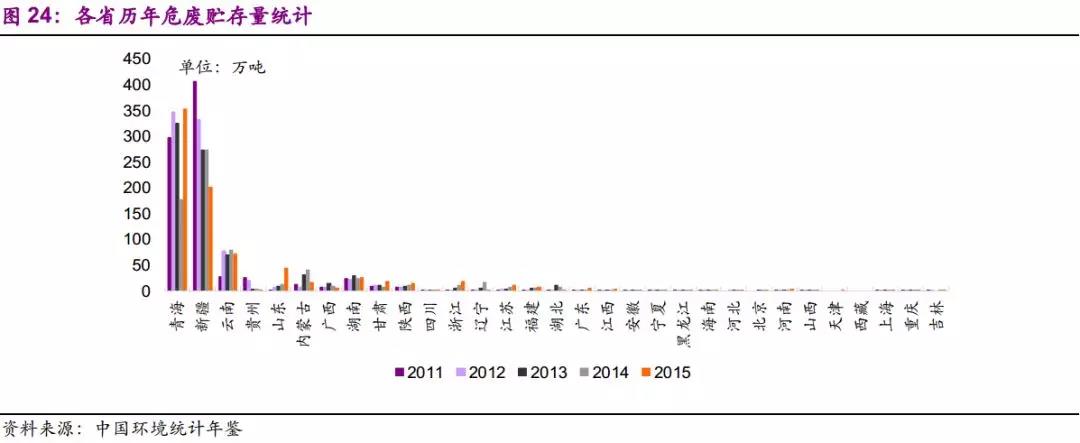

不考慮危廢官方統(tǒng)計(jì)量與實(shí)際產(chǎn)量的產(chǎn)別和危廢的自然消減��,即將每年官方公布的貯存量簡單加和�����,即得到危廢總貯存量�����?��;谇榫耙坏募僭O(shè),青海�����、新疆成為危廢貯存絕對大省��,占全國危廢貯存量的66%。

情景二:考慮官方統(tǒng)計(jì)量偏低��,納入危廢隱性貯存���,存量共計(jì)50600萬噸����。

由于2007年第一次污染源普查中公布的危廢產(chǎn)量與當(dāng)年官方統(tǒng)計(jì)量存在差距���,人們普遍認(rèn)為官方統(tǒng)計(jì)量與實(shí)際產(chǎn)量之間存在較大差距。原因在于當(dāng)前危廢自主申報制度下����,環(huán)保壓力覆蓋面不足,導(dǎo)致大量企業(yè)瞞報漏報���。假設(shè)未納入官方統(tǒng)計(jì)的危廢產(chǎn)量全部未經(jīng)處置自然堆存��。同時以2007年污染源普查時期危廢產(chǎn)量為真實(shí)值��,以工業(yè)增加值/危廢產(chǎn)量為比例系數(shù)���,估算其他年份危廢真實(shí)產(chǎn)量���,從而得出危廢隱性貯存量。

情景三:同時考慮自然消減和官方統(tǒng)計(jì)量差別�����,存量共計(jì)6848~27201萬噸����。

考慮到一部分危險廢物會分散在自然界中,最終納入環(huán)境容量���。假設(shè)年消減系數(shù)γ為0.7���、0.8、0.9��,則2004-2015年累計(jì)貯存總量分別為6847.9����、13584.4、27201.3萬噸����。

Part4 清理存量下行業(yè)結(jié)構(gòu)性問題

危廢存量問題�����,尤其是重點(diǎn)地區(qū)的歷史遺留問題����,在前四輪“環(huán)保督察”中已大量暴露��。在新疆��、青海����、云南等地,發(fā)現(xiàn)數(shù)百萬噸的石棉���、冶煉廢渣以及油泥,驗(yàn)證了我們前文提到的需關(guān)注行業(yè)和省份����。

根據(jù)《“十二五”危險廢物污染防治規(guī)劃》,要推動非工業(yè)源和歷史遺留危險廢物利用處置��。1)以歷史遺留含砷廢渣以及位于環(huán)境敏感區(qū)域的其他歷史遺留危險廢物為重點(diǎn)�����,研究制定綜合整治方案和開展工程示范。2)以含砷廢渣��、含鎘廢渣和含氰廢渣等歷史遺留危險廢物為重點(diǎn)��,研究開發(fā)環(huán)境污染調(diào)查評估�����、環(huán)境風(fēng)險控制和利用處置等技術(shù)��。3)在“重點(diǎn)工程項(xiàng)目投資需求”中����,國家計(jì)劃投資10億元,對全國歷史遺留危險廢物(約400處堆存點(diǎn))進(jìn)行調(diào)查與風(fēng)險評估��,掌握歷史遺留危險廢物的種類����、數(shù)量和對周邊水土污染情況。

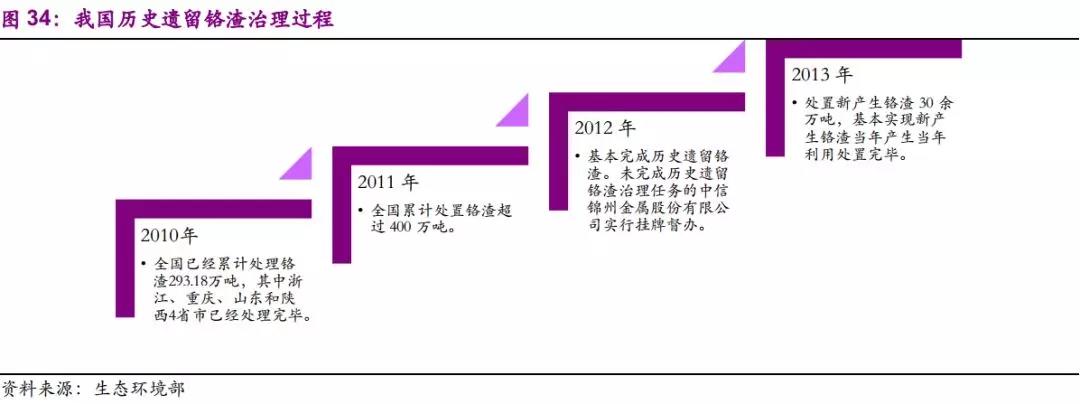

然而���,存量危廢給行業(yè)帶來的機(jī)會需要差別對待����。1)大宗油泥、石棉廢物����、冶煉渣等具備類大宗固廢性質(zhì),產(chǎn)量在百萬噸級別�����,現(xiàn)階段不可能按照危廢行業(yè)整體收費(fèi)水平進(jìn)行處理����,這也是其大量貯存的關(guān)鍵原因。其徹底解決一方面依賴固廢循環(huán)利用技術(shù)進(jìn)步���,另一方面需政府層面統(tǒng)籌規(guī)劃����,拿出專項(xiàng)資金進(jìn)行整治�����,可參考鉻渣的治理經(jīng)驗(yàn)���。2)化工廢料����、蒸餾殘?jiān)?���,一方面產(chǎn)量規(guī)模較小,另一方面精細(xì)化工企業(yè)的利潤足以承受其治理成本�����,這部分存量整治將直接增厚危廢處置企業(yè)利潤���。

◇ 鉻渣治理的經(jīng)驗(yàn)

2005年����,發(fā)改委發(fā)布《鉻渣污染綜合整治方案》���,啟動對全國堆存的410萬噸鉻渣進(jìn)行處置����。要求2008年底前,完成環(huán)境敏感區(qū)域堆存鉻渣無害化處置�����,2010年底前����,所有歷史堆存鉻渣實(shí)現(xiàn)無害化處置。根據(jù)《“十三五”生態(tài)環(huán)境保護(hù)規(guī)劃的通知》���,截至2015年����,歷史遺留的670萬噸鉻渣全部處置完畢����。

4.1、油泥:泥里掘金

石油和天然氣開采�����、煉制過程中會產(chǎn)生大量危險廢物�����。其中以油泥和油基泥漿為代表�����,同時產(chǎn)生的往往還有壓裂反排液及含油廢水���。由于產(chǎn)生量大���,且處理成本高昂,過去在油田開采過程中大量堆存��,形成了數(shù)百萬的的歷史遺留�����。

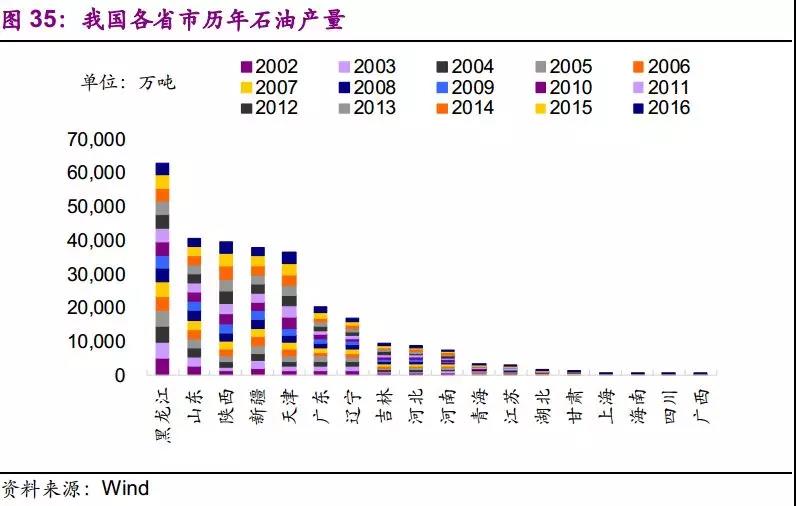

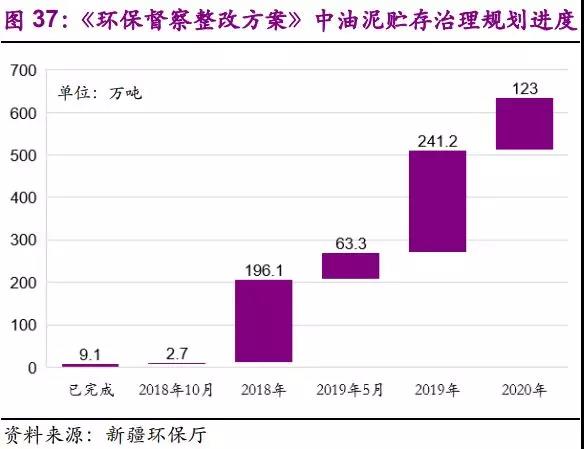

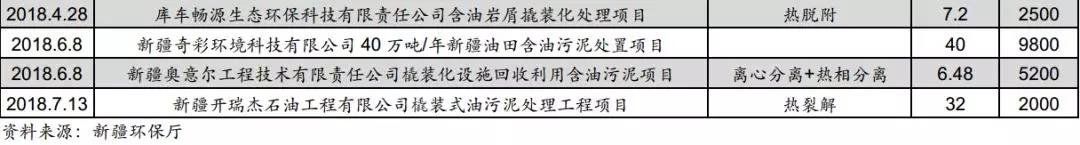

從督察情況來看��,在黑龍江��、山東����、陜西、新疆��、天津五個產(chǎn)油大省中,新疆的油泥貯存問題最為嚴(yán)重��。2018年5月���,《新疆維吾爾自治區(qū)貫徹落實(shí)中央第八環(huán)境保護(hù)督察組督察反饋意見整改方案》顯示��,新疆油田公司有歷史遺留油泥300余萬噸亟待規(guī)范化處置(問題編號:九十)����,塔里木油田公司���、西北油田公司有大量歷史遺留油泥亟待規(guī)范化處置(問題編號:九十一)��。而根據(jù)整改方案內(nèi)容����,待處置的油泥貯存量近640萬噸�����。根據(jù)《整改方案》規(guī)劃���,共計(jì)分為5個時間節(jié)點(diǎn)����,截至2020年底,將634.5萬噸歷史遺留油泥處理完畢����。

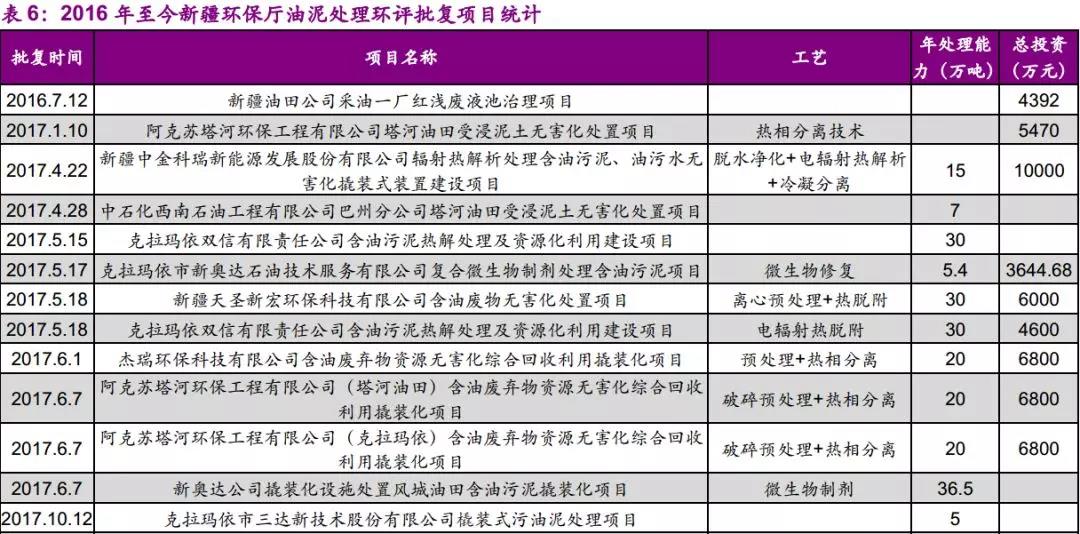

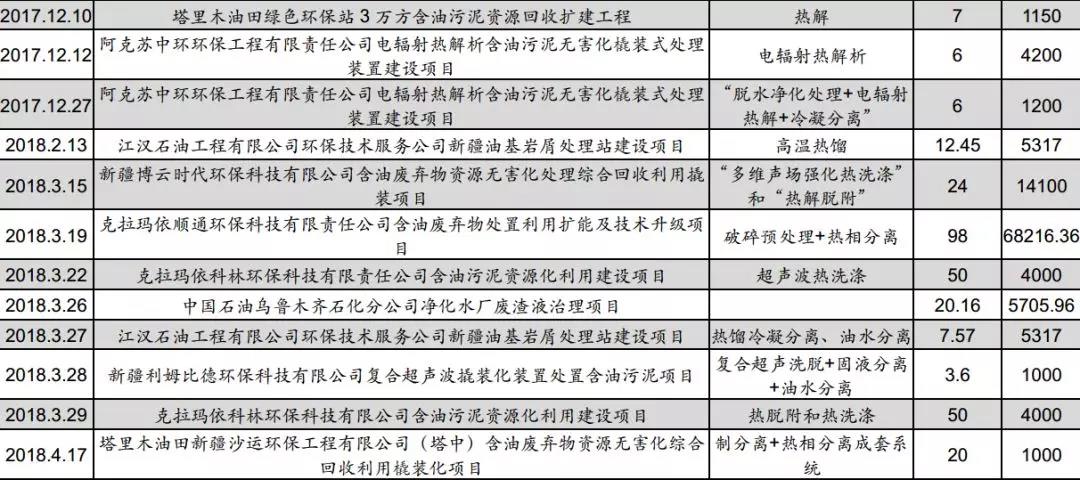

存量油泥的的治理蘊(yùn)藏巨大機(jī)會�����。相比其他危險廢物���,油泥的利用價值相對較高��。從新疆環(huán)保廳環(huán)評批復(fù)情況來看�����,新疆油泥處理正迎來一波投資熱潮��。僅對2016年至今環(huán)評批復(fù)項(xiàng)目進(jìn)行統(tǒng)計(jì)��,共有31個第三方油泥治理項(xiàng)目����,總投資超過19億元,全部建成后將形成621萬噸/年的油泥處理能力�����。

撬裝化設(shè)備將大大加快治理進(jìn)度��。2018年6月����,新疆環(huán)保廳頒發(fā)首張《橇裝化設(shè)施危險廢物經(jīng)營許可證》,由杰瑞環(huán)保含油污泥熱相分離成套裝備取得����,該裝備已經(jīng)應(yīng)用于杰瑞綠洲新疆油田二油庫廢液池含油污泥資源化無害化處置項(xiàng)目。撬裝化設(shè)備裝備采用模塊化����、一體化設(shè)計(jì),能在5~7天的時間里實(shí)現(xiàn)快速安裝并投入使用�����。對于位置偏遠(yuǎn)且分散的油泥貯存����,可大大加快治理進(jìn)度����。后續(xù)建議持續(xù)關(guān)注相關(guān)公司在撬裝化危廢經(jīng)營許可證的進(jìn)展�����。

4.2�����、石棉廢物:夕陽產(chǎn)業(yè)的夕陽廢物

石棉廢物的主要來源:石棉礦選礦過程中產(chǎn)生的廢渣�����、石棉建材生產(chǎn)過程中產(chǎn)生的石棉塵���、廢石棉,車輛制動器襯片生產(chǎn)過程中產(chǎn)生的石棉廢物等��。

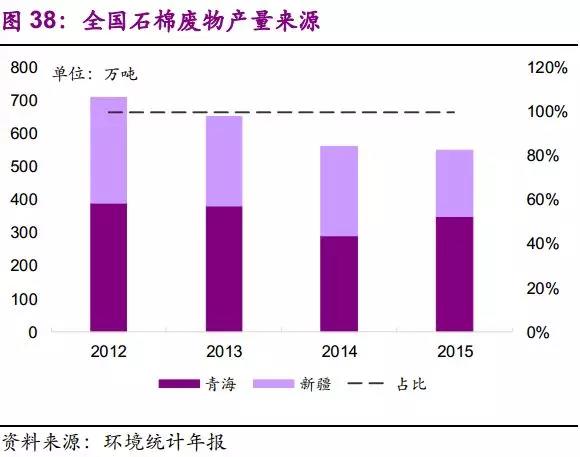

石棉廢物來源集中且呈下降趨勢����。受國外進(jìn)口及材料替代影響,國內(nèi)石棉產(chǎn)量呈逐年遞減趨勢。2017年全國溫石棉生產(chǎn)總量為124723噸��,去年同期191632噸����,相比減少66909噸(35%),已經(jīng)是繼2013年以來第五次遞減�����。國內(nèi)石棉廢物產(chǎn)量主要來自新疆����、青海兩省,占比達(dá)到99.9%�����。

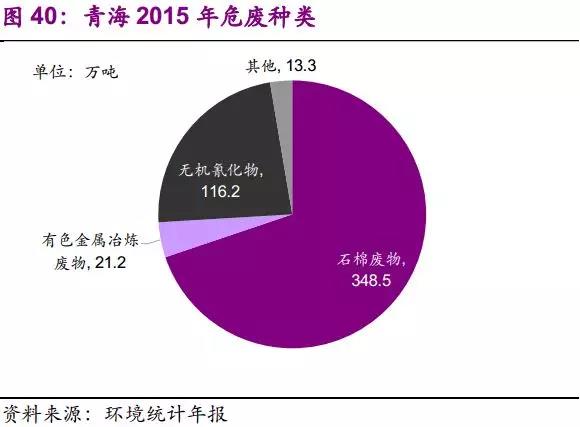

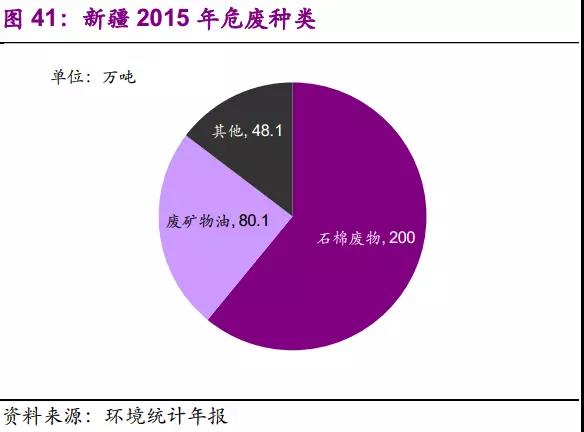

在新疆����、青海兩省危廢總產(chǎn)量中,石棉占據(jù)了絕對優(yōu)勢地位����。其中青海危廢產(chǎn)量中,石棉廢物2015年產(chǎn)量348.5萬噸,占比近70%����。新疆危廢總產(chǎn)量中,石棉廢物2015年產(chǎn)量200萬噸��,占比近61%���。

雖然數(shù)量巨大����,但我們預(yù)計(jì)����,石棉廢物處理市場空間有限��。主要原因有:1)行業(yè)本身處于萎縮狀態(tài)��,利潤不足以支撐廢物處理;2)礦區(qū)多處于偏遠(yuǎn)地帶��,產(chǎn)生的危害較小��。3)針對石棉廢物��,由于產(chǎn)品本身附加值較低,目前尚無有效利用方法��?���!肚嗪J」腆w廢物污染防治“十三五”規(guī)劃》中,固體廢物污染防治規(guī)劃項(xiàng)目總投資132741.64萬元���,而針對石棉廢物的項(xiàng)目投資僅為2750萬元�����,占比2.1%��,與其在占危廢總量中占比70%相距甚遠(yuǎn)�����。

4.3�����、有色金屬冶煉:重金屬擴(kuò)散之殤

有色金屬冶煉廢物往往伴隨著重金屬污染����。原因在于冶煉殘?jiān)鼤S著雨水的淋溶污染地下水,也會隨著地表徑流污染河流和土壤��,對生態(tài)環(huán)境造成非常嚴(yán)重的破壞��。由于相關(guān)產(chǎn)業(yè)快速發(fā)展�����,“十一五”期間����,全國各地特別是西南有色金屬大省接連出現(xiàn)群體性重金屬污染事件。從礦藏分布來看��,事件發(fā)生地點(diǎn)多為有色金屬儲量較為豐富的地區(qū)����。

“十三五”期間��,我國繼續(xù)加強(qiáng)對重金屬區(qū)域綜合防控和流域綜合整治���。其中湖州長興縣(鉛蓄電池行業(yè)綜合整治)���、湘潭竹埠港及周邊地區(qū)(歷史遺留污染治理)���、衡陽水口山及周邊地區(qū)(行業(yè)綜合整治提升)、紅河個舊市(產(chǎn)業(yè)調(diào)整與歷史遺留污染整治)等歷史遺留問題位列其中����。

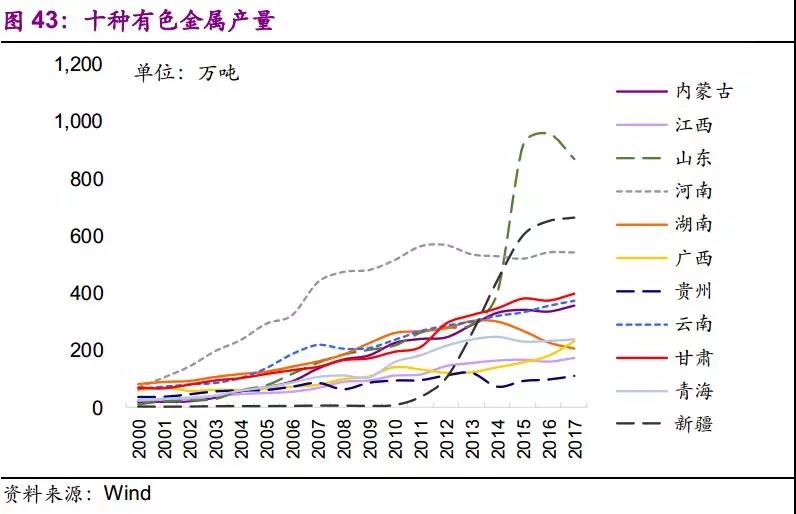

從十種有色金屬產(chǎn)量來看,有色金屬產(chǎn)地與有色金屬礦產(chǎn)地出現(xiàn)一定偏差��。如近幾年有色金屬產(chǎn)量快速上升的新疆����、山東,并非有色金屬儲量大省���。原因可能在于電價優(yōu)勢引發(fā)電解鋁產(chǎn)能快速擴(kuò)張����。而西南地區(qū)有色金屬大省��,如貴州��、云南���、湖南等省份���,有色金屬產(chǎn)量增加相對較為緩慢���。

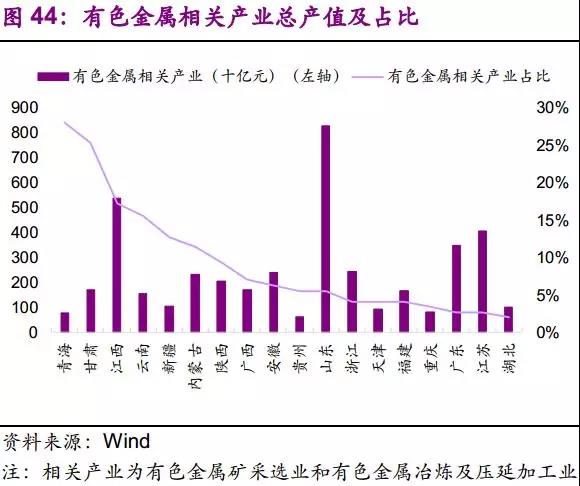

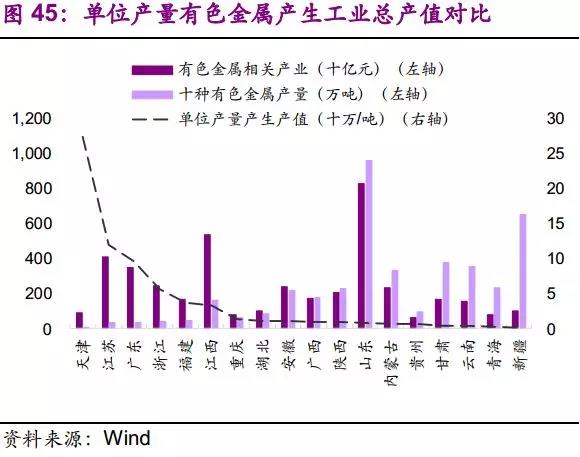

針對本次環(huán)保督察中有色金屬冶煉廢物存量較大的省份,我們發(fā)現(xiàn)兩大特點(diǎn)�����。1)有色金屬相關(guān)產(chǎn)業(yè)總產(chǎn)值占工業(yè)總產(chǎn)值比重較大�����。如甘肅��、江西��、青海����、云南等地,占比均在10%以上��。2)單位產(chǎn)量有色金屬產(chǎn)生工業(yè)總產(chǎn)值較低��。如內(nèi)蒙古���、貴州�����、甘肅��、云南����、青海���、新疆��,每噸總產(chǎn)值均低于7萬元����。

西南及內(nèi)蒙古地區(qū)有色金屬冶煉廢物大量堆存的主要原因在于:1)產(chǎn)業(yè)發(fā)展較為粗放���,單位產(chǎn)品附加值低����,產(chǎn)廢量大;2)作為當(dāng)?shù)刂еa(chǎn)業(yè)��,整頓力度受限,導(dǎo)致危廢貯存問題較為嚴(yán)重��。

有色金屬冶煉廢物治理難度較大�����。1)從資源回收的角度看���,由于問題較多的省份均為資源大省�����,廢物中回收金屬的相對優(yōu)勢較小��。2)粗放式發(fā)展下���,單位產(chǎn)品附加值較小,利潤支撐廢物處理的能力較低���。未來破解之道在于��,加快技術(shù)提升改造及清潔化生產(chǎn)��,提高原料利用率及產(chǎn)品附加值�����。

4.4����、無機(jī)氰化物:伴黃金而生

無機(jī)氰化物的重要來源為貴金屬采選及金屬表面處理及熱處理加工���。其中來自黃金礦選過程的氰化尾渣占大部分��。

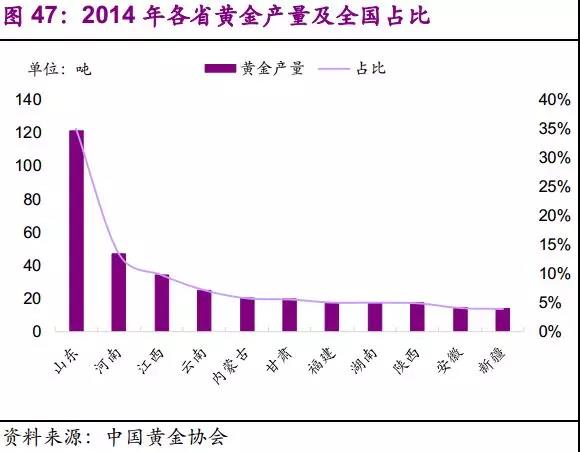

作為黃金儲量最為豐富的省份����,2014年山東黃金產(chǎn)量占全國35%���,無機(jī)氰化物產(chǎn)量占比常年在50%以上���。

無機(jī)氰化物存量清理已拉開序幕,利好危廢焚燒企業(yè)及水泥窯協(xié)同處置企業(yè)����。2018年8月8日,山東省人民政府印發(fā)《山東省打好危險廢物治理攻堅(jiān)戰(zhàn)作戰(zhàn)方案(2018—2020年)》,提出加快清理危險廢物存量�����。針對黃金冶煉含氰尾渣廢物���、廢礦物油(油泥砂)與含礦物油廢物��、電解鋁槽大修渣����、精(蒸)餾殘?jiān)?���、焚燒處置殘?jiān)乳L期大量貯存的危險廢物,建立管理臺賬���,督促各市加快清理進(jìn)度��。在山東省存量危廢中���,黃金冶煉含氰尾渣廢物和廢礦物油(油泥砂)與含礦物油廢物分別居第一、二位����。

Part 5 投資建議

我們認(rèn)為行業(yè)當(dāng)前面臨存量和增量雙層疊加����,具備高景氣度����。根據(jù)我們預(yù)測����,2017-2019年將會是危廢治理顯性需求集中暴露時期,且存量部分已進(jìn)入整治方案����,未來治理加速。針對增量暴露并逐步接近真實(shí)產(chǎn)量下的機(jī)會��,具備規(guī)模優(yōu)勢和優(yōu)異運(yùn)營能力的公司將有望在新一輪跑馬圈地中脫穎而出���,建議關(guān)注:光大綠色環(huán)保(H)���、東江環(huán)保(A+H);針對存量整治下的機(jī)會,建議關(guān)注油泥治理:惠博普���、杰瑞股份;水泥窯協(xié)同氰化物治理:海螺創(chuàng)業(yè)(H)�����。

Part 6 風(fēng)險分析

(1)政策風(fēng)險:目前行業(yè)正處于規(guī)范化發(fā)展歷史進(jìn)程中���,行業(yè)標(biāo)準(zhǔn)的提高���、 執(zhí)法約束等均有助于行業(yè)走向規(guī)范化。如果行業(yè)政策發(fā)布不及預(yù)期�����,將在一 定程度上影響行業(yè)發(fā)展����。

(2)經(jīng)營風(fēng)險:末端排放超標(biāo)、數(shù)據(jù)造假�����、避鄰效應(yīng)甚至安全事故等行業(yè)重大負(fù)面事件的披露可能會對相關(guān)公司產(chǎn)生不利影響��。

(3)融資風(fēng)險:金融周期下半場����,企業(yè)融資渠道受限�����,為了項(xiàng)目拓展提升產(chǎn)能仍然進(jìn)行外部融資���,如果受制于融資環(huán)境會影響企業(yè)規(guī)模的進(jìn)一步擴(kuò)展。

來源:EBS公用環(huán)保研究 作者:光大公用環(huán)保團(tuán)隊(duì)

特此聲明:

1. 本網(wǎng)轉(zhuǎn)載并注明自其他來源的作品���,目的在于傳遞更多信息,并不代表本網(wǎng)贊同其觀點(diǎn)�����。

2. 請文章來源方確保投稿文章內(nèi)容及其附屬圖片無版權(quán)爭議問題���,如發(fā)生涉及內(nèi)容��、版權(quán)等問題�����,文章來源方自負(fù)相關(guān)法律責(zé)任����。

3. 如涉及作品內(nèi)容、版權(quán)等問題����,請?jiān)谧髌钒l(fā)表之日內(nèi)起一周內(nèi)與本網(wǎng)聯(lián)系,否則視為放棄相關(guān)權(quán)益�����。