危險廢物,是環(huán)保行業(yè)極為特殊的一個領(lǐng)域����。

這哥們脾氣暴躁,或有毒、或有腐蝕性�、還有的易燃易爆。于是招來了政府嚴(yán)格的管控���,建廠處置要審批�����,轉(zhuǎn)移要審批�����,就連環(huán)保稅�����,也比別人高出許多倍��。更要命的是種類多�,46大類479小類���,每一種都有對應(yīng)的編號���。如果隨意混合處理,搞不好要出人命�����。

三十年了,生活垃圾��、廢水�、廢氣都在一步步被消滅。這玩意的處理仍然是個老大難���。環(huán)保高壓下�,危險廢物之于企業(yè)�,如同燙手的山芋。大量隱匿的危廢被逼出來��,送入危廢處理廠����,于是稀少的危廢處理廠坐享高額利潤。同時聞訊趕來的�,還有各路資本。并購���,立項,都想從行業(yè)分一杯羹����,一時間好不熱鬧�����。

俗話說�����,亂麻必有頭�����,事出必有因��。危廢領(lǐng)域發(fā)展成為今天的格局��,還是要從三十年前說起……

系列報告導(dǎo)讀:在諸多環(huán)保細(xì)分領(lǐng)域中���,危廢行業(yè)具有產(chǎn)業(yè)處于成長期、項目現(xiàn)金流好�、盈利水平高等特點(diǎn)。尤其在環(huán)保監(jiān)管趨嚴(yán)后�,處置需求旺盛、設(shè)施供給不足導(dǎo)致“量價齊升”;另一方面,行業(yè)諸多問題也在督察過程中頻繁暴露:排放超標(biāo)��、避鄰效應(yīng)甚至安全事故等���。為了探索行業(yè)發(fā)展方向�����,我們將通過危廢系列報告�����,深入挖掘宏觀��、微觀數(shù)據(jù)�����,結(jié)合產(chǎn)業(yè)實際現(xiàn)狀進(jìn)行分析�����,并尋找到業(yè)內(nèi)具有經(jīng)營護(hù)城河的優(yōu)秀公司���。

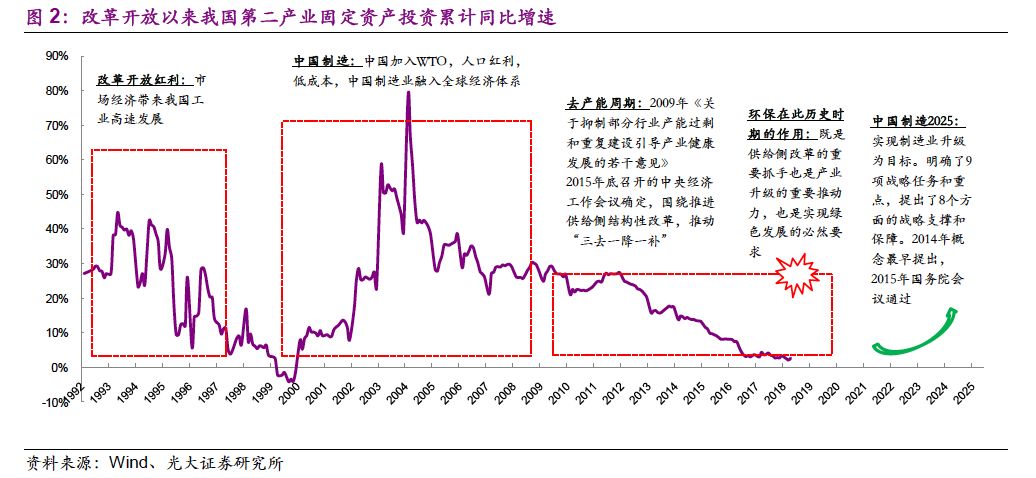

環(huán)保壓力下需求雙層疊加��,產(chǎn)能釋放速度有望加快。危廢產(chǎn)業(yè)供需解構(gòu)——需求側(cè):危險廢物處置需求增加的背后���,是我國工業(yè)規(guī)模和產(chǎn)品產(chǎn)量的增長�。危廢產(chǎn)量與工業(yè)增加值高度相關(guān)(相關(guān)系數(shù)0.91)�����,且具有較強(qiáng)的行業(yè)結(jié)構(gòu)性�����。同時行業(yè)隱性需求的釋放對環(huán)保壓力較為依賴��。供給側(cè):面對需求釋放�,危廢許可經(jīng)營發(fā)放規(guī)模表現(xiàn)出較大彈性(2013-2016年CAGR達(dá)21%),但實際經(jīng)營規(guī)模增速有限��,由此造成產(chǎn)能利用率進(jìn)一步下降(2013-2016年由37%降至25%)���。當(dāng)前����,“環(huán)保督察”推動隱性需求釋放、倒逼產(chǎn)業(yè)治理:“歷史存量+當(dāng)期增量”雙層疊加推動“量”的提升��,供需不平衡導(dǎo)致區(qū)域“價”的提升����,預(yù)計未來2-3年行業(yè)產(chǎn)能釋放速度將加快。

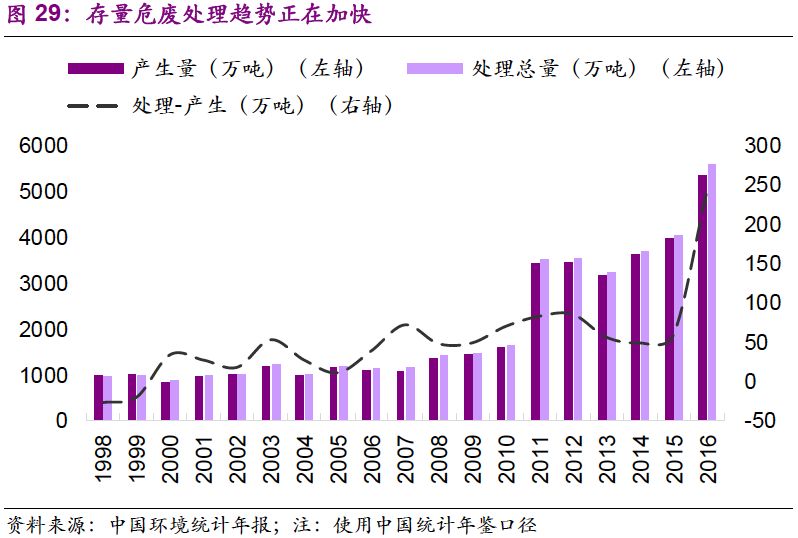

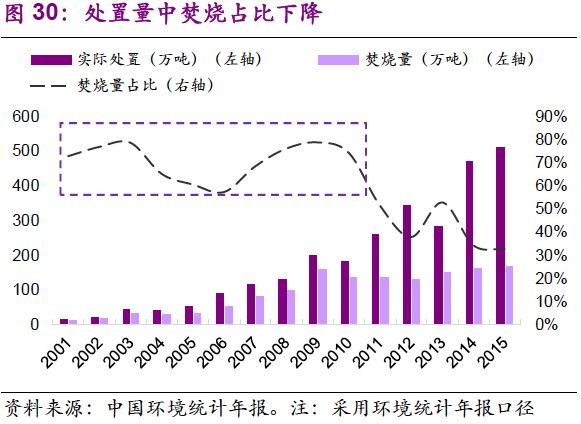

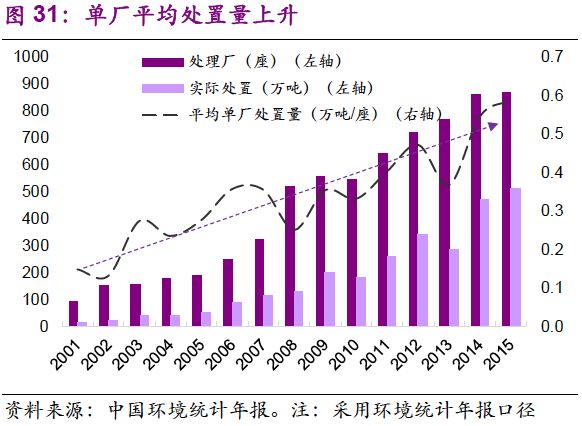

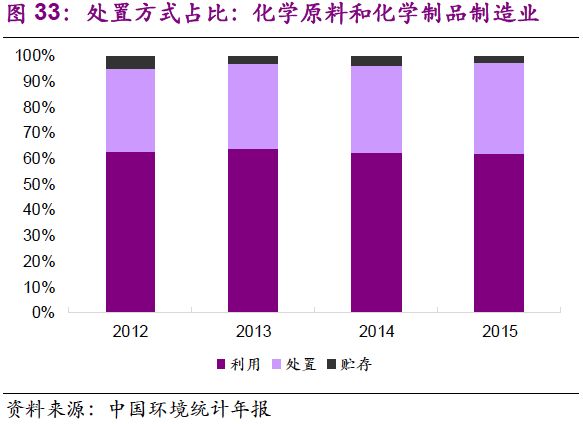

以史為鑒:“量”的驅(qū)動力已經(jīng)由工業(yè)發(fā)展轉(zhuǎn)變?yōu)榄h(huán)保執(zhí)法�,“價”短期上行、長期回穩(wěn);行業(yè)整體呈現(xiàn)三大特點(diǎn)和五大趨勢�。通過對行業(yè)“量”和“價”的解析,我們發(fā)現(xiàn)危險廢物處置量提高的驅(qū)動因素已發(fā)生轉(zhuǎn)變;而單價的波動也在反映供需的邊際變化�����。當(dāng)下行業(yè)呈現(xiàn)三大特點(diǎn):1)產(chǎn)能利用率低;2)產(chǎn)能結(jié)構(gòu)的不平衡;3)行業(yè)集中度低�。這與特定時期政策的傾向性、供給的計劃性�����、以及資源化和無害化運(yùn)營模式的差異有關(guān)����。同時,過去三十年危廢行業(yè)呈現(xiàn)五大趨勢:1)存量危險廢物處置正在加快(2016年共危險廢物處置240萬噸�,增速超300%);2)單廠處置規(guī)模上升��,平均規(guī)模由0.15萬噸/座提升至0.6萬噸/座;3)危險廢物處置量中焚燒占比下降����,波動中樞由70%降至40%��,說明正受水泥窯協(xié)同處置等方式?jīng)_擊;4)各行業(yè)危廢產(chǎn)生量的差距逐漸縮小;5)在主要危廢產(chǎn)生行業(yè)中���,綜合利用和處置占比變化不大。

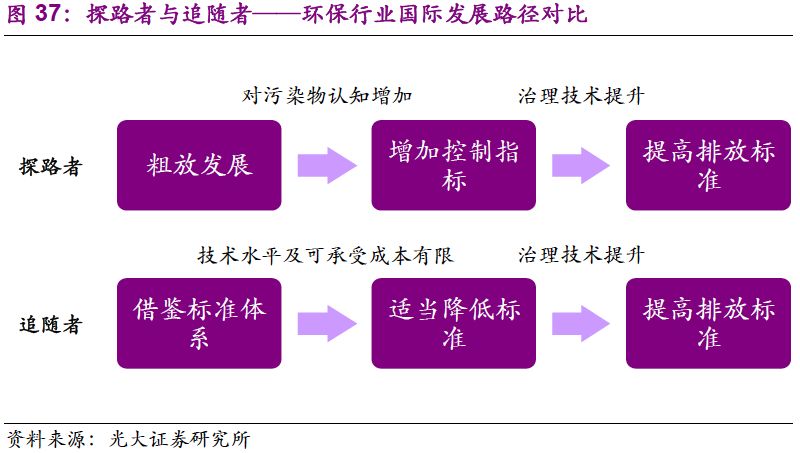

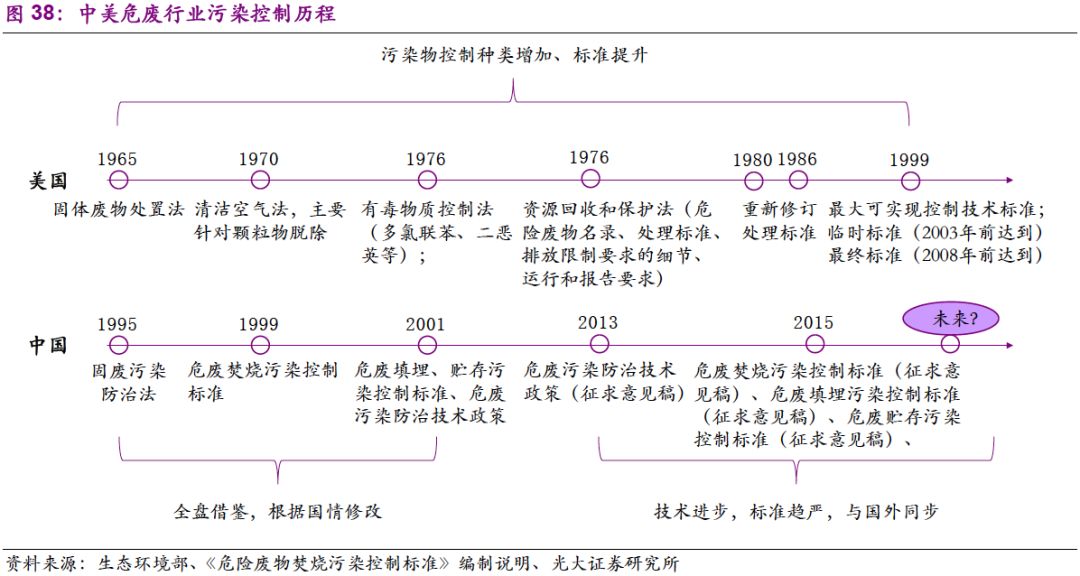

展望未來:站在行業(yè)發(fā)展史的角度��,我們認(rèn)為行業(yè)面臨破局�����,提標(biāo)周期望至�����。從行業(yè)技術(shù)和標(biāo)準(zhǔn)的發(fā)展路徑出發(fā)����,我們提出“探路者”和“追隨者”的角色區(qū)分。以危廢焚燒為例���,隨著認(rèn)知和技術(shù)提升��,美國對煙氣污染物控制種類逐步增加��,標(biāo)準(zhǔn)逐步提高����。中國則建立在對污染物較全面的認(rèn)知水平上,在短時間內(nèi)建立起污染防治的整套體系;但隨著發(fā)展環(huán)境的變化�,我國現(xiàn)行的標(biāo)準(zhǔn)體系已存在滯后,對標(biāo)國際并結(jié)合當(dāng)前行業(yè)遇到的問題��,我們預(yù)計危廢行業(yè)將迎來一次提標(biāo)周期�����,而水泥窯協(xié)同處置由于發(fā)展時間較短��,在政策和標(biāo)準(zhǔn)上都有待完善�����。

投資建議:我們認(rèn)為行業(yè)當(dāng)前處于快速發(fā)展的窗口機(jī)遇期和標(biāo)準(zhǔn)提高的改革期���,具備規(guī)模優(yōu)勢和優(yōu)異運(yùn)營能力的公司將有望在新一輪跑馬圈地中脫穎而出���,建議關(guān)注光大綠色環(huán)保(H)���、東江環(huán)保(A+H)、海螺創(chuàng)業(yè)(H)��。

風(fēng)險分析:行業(yè)政策發(fā)布不及預(yù)期���,經(jīng)營出現(xiàn)重大負(fù)面事件,項目拓展受制于融資環(huán)境�。

研究背景

危廢處理行業(yè)共生性很強(qiáng),與絕大部分產(chǎn)廢工業(yè)聯(lián)系密切����,市場上的危廢研究報告雖然較多,但從宏觀經(jīng)濟(jì)及供給側(cè)角度分析較少�����,同時由于數(shù)據(jù)的缺乏以及產(chǎn)廢��、治廢企業(yè)前期自主性較強(qiáng)���,對量和價的分析并不是很清晰;在“環(huán)保督察”興起后�����,市場對區(qū)域及隱性供需�����、業(yè)內(nèi)運(yùn)營能力的分析不足導(dǎo)致對投資邏輯及風(fēng)險的把握不足�����?����;诖?�,我們嘗試通過系列報告拓展研究時間和空間���,進(jìn)而全面分析危廢產(chǎn)業(yè)鏈���,通過自上而下和自下而上相結(jié)合的方式,更深入地分析整體行業(yè)的脈絡(luò)�����。

系列第一篇,我們從我國危廢行業(yè)的發(fā)展史入手�����,嘗試去解答造成行業(yè)現(xiàn)狀的深層次原因���,從歷史趨勢出發(fā)��,結(jié)合短期波動���,看清行業(yè)走勢;并通過國際比較,明確行業(yè)發(fā)展所處階段�,對未來可能要面對的方向做出預(yù)測��。

我們區(qū)別于市場的創(chuàng)新之處

1. 將危廢處置需求與工業(yè)發(fā)展相結(jié)合�,從宏觀經(jīng)濟(jì)的角度對危廢產(chǎn)量的變動做出解釋,并通過工業(yè)結(jié)構(gòu)和危廢種類結(jié)構(gòu)的匹配�����,指出行業(yè)最核心考量因素���。

2. 創(chuàng)新性提出“量”和“價”雙驅(qū)動力解析���,并對其歷史性波動做出解釋�。我們認(rèn)為�����,處置量提高的驅(qū)動因素已經(jīng)由工業(yè)發(fā)展轉(zhuǎn)變?yōu)榄h(huán)保執(zhí)法�,價格波動反映供需邊際變化,短端呈上行趨勢���,長端隨著供給提升將逐步回穩(wěn)�。

3. 行業(yè)內(nèi)首次全面回顧危廢行業(yè)發(fā)展史��,通過對歷史數(shù)據(jù)的分析�,提出當(dāng)前“三大特點(diǎn)”和三十年的“五大趨勢”,并從歷史趨勢的角度去解釋行業(yè)現(xiàn)狀和預(yù)測未來走勢�。

4. 基于國際比較,創(chuàng)新性地提出“探路者”與“追隨者”的角色區(qū)別�����,對兩者環(huán)保產(chǎn)業(yè)發(fā)展路徑做出對比����。從發(fā)展階段的視角���,對中國危廢產(chǎn)業(yè)進(jìn)行定位,并用同樣的方法對水泥窯協(xié)同處置進(jìn)行分析�。

投資觀點(diǎn)

1. “量”的驅(qū)動力已經(jīng)由工業(yè)發(fā)展轉(zhuǎn)變?yōu)榄h(huán)保執(zhí)法:環(huán)保壓力下,危廢處置需求“歷史存量+當(dāng)期增量”雙層疊加����,產(chǎn)能釋放速度有望加快;“價”的波動也在反映供需的邊際變化,短期上行���、長期回穩(wěn)�����。

2. 行業(yè)當(dāng)前處于快速發(fā)展的窗口機(jī)遇期和標(biāo)準(zhǔn)提高的改革期���,同時具備規(guī)模優(yōu)勢和運(yùn)營能力的公司將有望在新一輪跑馬圈地中脫穎而出��。

3. 對水泥窯協(xié)同處置持謹(jǐn)慎態(tài)度��,行業(yè)發(fā)展面臨規(guī)范化約束��,本身實力雄厚、管理規(guī)范的水泥企業(yè)有望依托自身資源���,快速布局全國市場并接受標(biāo)準(zhǔn)提升考驗��。

建議關(guān)注光大綠色環(huán)保(H)���、東江環(huán)保(A+H)、海螺創(chuàng)業(yè)(H)�。

風(fēng)險分析:

行業(yè)政策發(fā)布不及預(yù)期,經(jīng)營出現(xiàn)重大負(fù)面事件���,項目拓展受制于融資環(huán)境��。

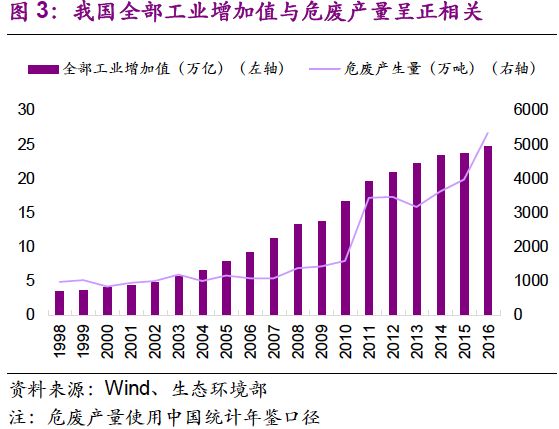

目錄

正文

Part1

中國危廢產(chǎn)業(yè):結(jié)構(gòu)——最核心的考量因素

首先看危廢的定義:指列入《國家危險廢物名錄》(2016.3.30)或者根據(jù)國家規(guī)定的危險廢物鑒別標(biāo)準(zhǔn)和鑒別方法認(rèn)定的具有腐蝕性�����、毒性����、易燃性���、反應(yīng)性�����、感染性等一種或一種以上危險特性�,以及不排除具有以上危險特性的固體廢物。

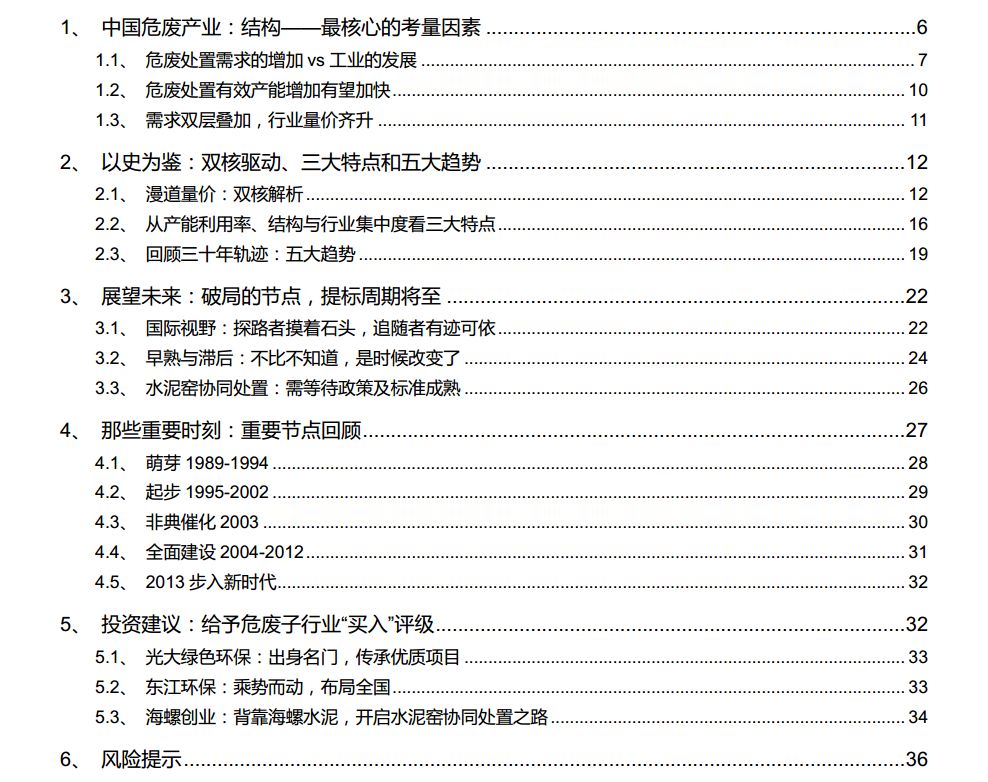

危廢處置需求側(cè):主要來源有社會端���、醫(yī)院端和工業(yè)端���。其中工業(yè)端產(chǎn)生量占到70%以上。危廢產(chǎn)生與工業(yè)結(jié)構(gòu)密切相關(guān)�����,整體分類多達(dá)46大類別479種�。其治理需求的釋放對環(huán)保執(zhí)法壓力較為依賴,這是由污染的負(fù)外部性的性質(zhì)決定的�。

危廢處置供給側(cè):從總體來看,危廢的資源化產(chǎn)能自發(fā)性較強(qiáng);無害化產(chǎn)能則更多作為基礎(chǔ)設(shè)施配套���,由政府劃定范圍并規(guī)劃招標(biāo);跨省審批制度在一定程度上限制了供給的有效性���。

供需匹配的核心是省內(nèi)結(jié)構(gòu)適配�����。考慮到長距離轉(zhuǎn)移的交通運(yùn)輸風(fēng)險��,跨省審批制度將在較長時間內(nèi)繼續(xù)執(zhí)行�����。要實現(xiàn)省內(nèi)結(jié)構(gòu)適配���,一方面各小類均要實現(xiàn)處理��,另一方面資源化和無害化均衡發(fā)展�。若考慮到產(chǎn)業(yè)遷移�����,危廢處理需求處于動態(tài)變化中����,這給危廢處置供需平衡的實現(xiàn)增加了一定難度。

1.1�����、危廢處置需求的增加vs工業(yè)的發(fā)展

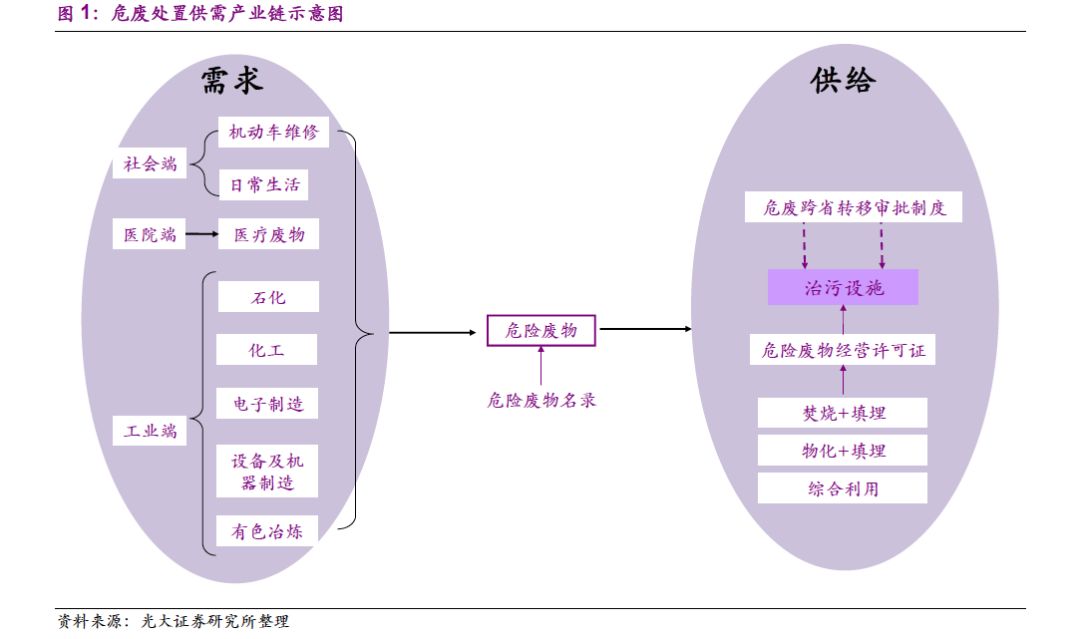

工業(yè)環(huán)保:近看提標(biāo)環(huán)保執(zhí)法強(qiáng)化、遠(yuǎn)看產(chǎn)業(yè)升級周期�����。當(dāng)前我國的工業(yè)體系面臨諸多問題:資源環(huán)境壓力加劇���、低端的國際分工地位��、出口的增長動力衰減�、產(chǎn)能過剩抬頭等諸多問題���,我國已也進(jìn)入了去產(chǎn)能周期���。環(huán)保執(zhí)法強(qiáng)化推動隱性需求的釋放以及處理的規(guī)范性:前者與環(huán)保督察、清廢行動或污染源普查有關(guān);后者與行業(yè)的發(fā)展與格局有關(guān)�����,治理的有效性�、運(yùn)營的規(guī)范化將是重點(diǎn),出色的技術(shù)和管理能力將促進(jìn)企業(yè)在發(fā)展大潮下脫穎而出�����。

從經(jīng)濟(jì)周期上分析,設(shè)備投資周期(朱格拉周期)和創(chuàng)新周期(康德拉耶夫周期)前者6-11年�,后者則需要50-70年;中國人口紅利漸行漸遠(yuǎn)�����,發(fā)展制造業(yè)高端技術(shù)�,提升國際分工地位的需求越來越旺盛。我國在此時點(diǎn)深入強(qiáng)化環(huán)境保護(hù)和生態(tài)理念��,一方面是因為環(huán)境問題確實深刻影響了人民的幸福感�,另一方面也不可忽視當(dāng)前特殊的經(jīng)濟(jì)歷史時期:環(huán)保既是供給側(cè)改革的重要抓手也是產(chǎn)業(yè)升級的重要推動力,還是實現(xiàn)綠色發(fā)展的必然要求�。在實現(xiàn)中國制造2025的過程中,隨著工業(yè)體系升級和綠色生產(chǎn)深入人心���,環(huán)保監(jiān)管提升�,新設(shè)備�、工藝需求將帶動新時期環(huán)保產(chǎn)業(yè)煥發(fā)生機(jī)。

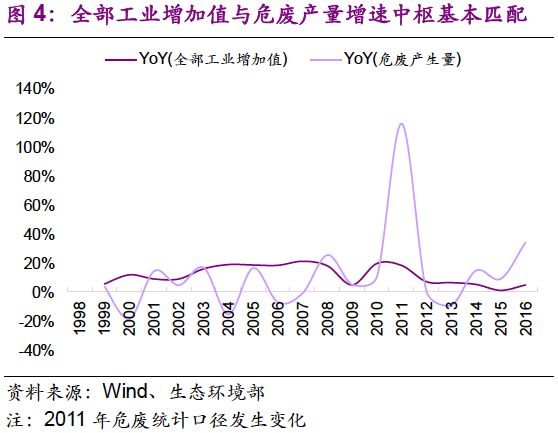

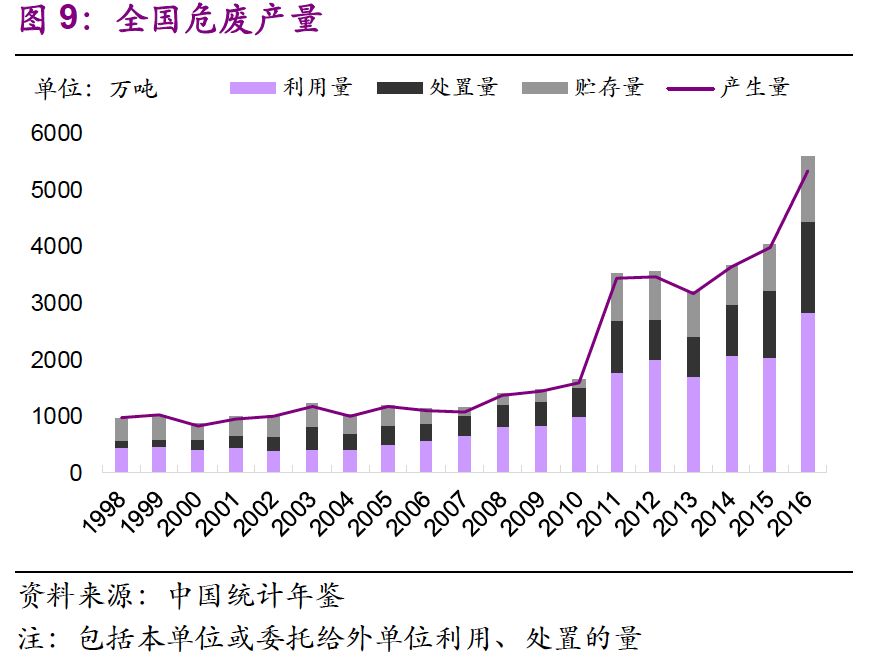

危廢作為工業(yè)生產(chǎn)的副產(chǎn)物����,產(chǎn)量主要來源于工業(yè)生產(chǎn)過程。改革開放以來��,我國第二產(chǎn)業(yè)迅速發(fā)展。1998-2016年����,全國工業(yè)增加值增長7.3倍,同期危廢產(chǎn)量也增加5.5倍����,危廢的產(chǎn)生量與工業(yè)體系的不斷建立有較高的相關(guān)度,且兩者增速中樞相匹配�����。而危廢產(chǎn)量的擴(kuò)張倍數(shù)小于工業(yè)增加值�,其原因可總結(jié)為:

(1)技術(shù)進(jìn)步、清潔生產(chǎn)致源頭減量;

(2)堆存�、亂扔等隱性危廢數(shù)據(jù)統(tǒng)計欠缺。

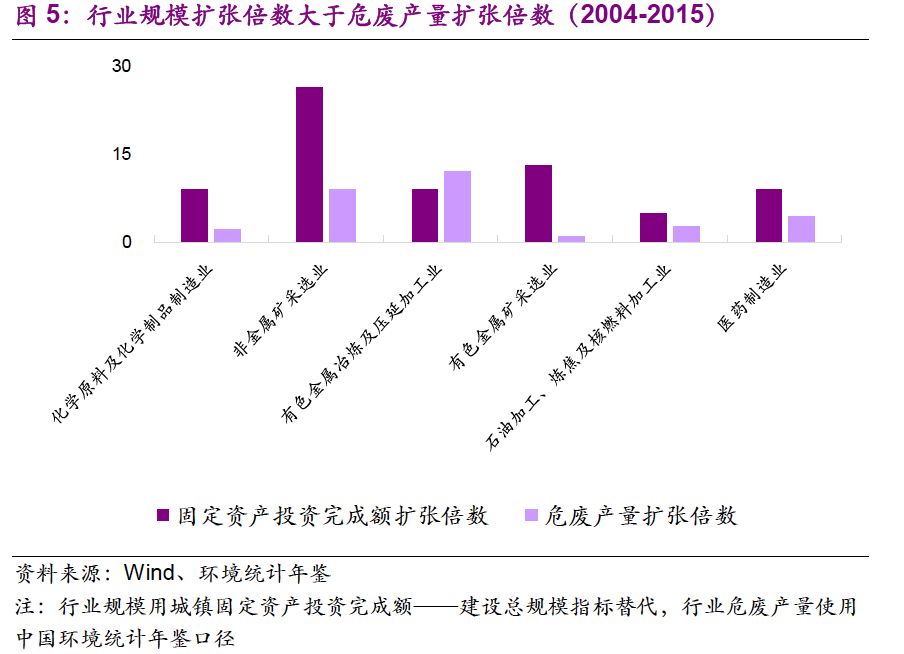

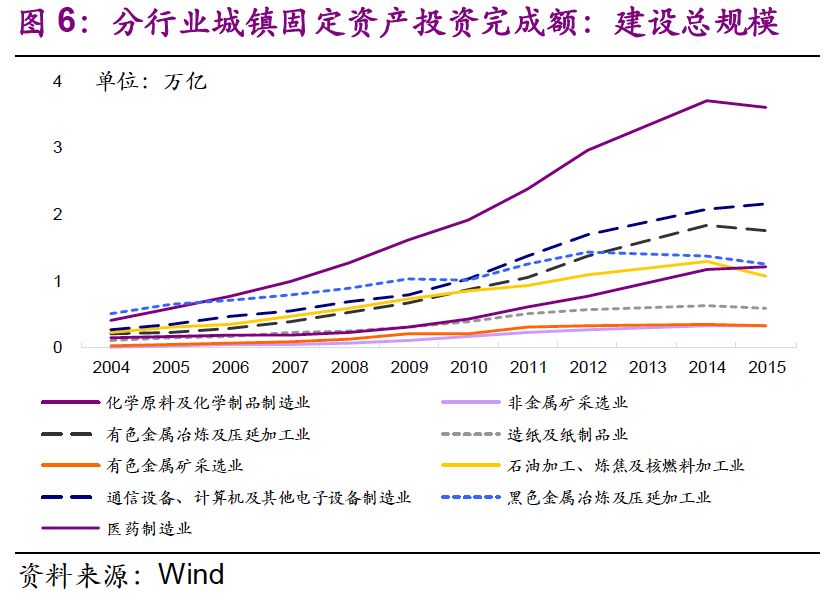

我們也關(guān)注到主要行業(yè)規(guī)模擴(kuò)張倍數(shù)大于危廢產(chǎn)量擴(kuò)張倍數(shù)�����。從2004年到2015年�,化學(xué)原料及化學(xué)制品制造業(yè)、非金屬礦采選業(yè)�����、有色金屬冶煉及壓延加工業(yè)、有色金屬礦采選業(yè)����、石油加工、煉焦及核燃料加工業(yè)�、醫(yī)藥制造業(yè)的城鎮(zhèn)固定資產(chǎn)投資完成額——建設(shè)總規(guī)模分別是2004年的9 �����、26 ���、9 ���、13 、5 �����、9 倍���,我國工業(yè)體系得到長足發(fā)展�����。同期����,各行業(yè)危廢產(chǎn)量分別是原來的2 、9 ��、12�����、1��、3 ���、4 倍�����,總體小于建設(shè)總規(guī)模擴(kuò)張倍數(shù)�����。

2011年統(tǒng)計口徑發(fā)生變化���,當(dāng)年危廢產(chǎn)生量提升較快�。當(dāng)年�,我國改革危廢統(tǒng)計規(guī)則,將下限由10 kg降至1 kg���,同年各個行業(yè)的危廢統(tǒng)計量均具有一定數(shù)量的增加���。

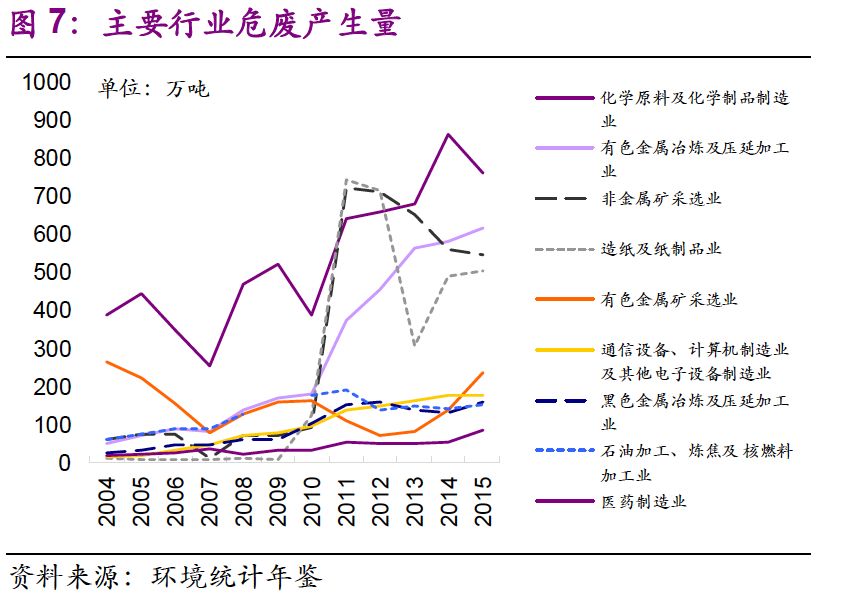

工業(yè)危廢來源于生產(chǎn)過程,其產(chǎn)生量波動也反映行業(yè)自身情況����。2011-2013年�,造紙及紙制品業(yè)危廢產(chǎn)量波動較為劇烈,這與那一時期下游需求放緩����、產(chǎn)能過剩而導(dǎo)致行業(yè)景氣度下降有關(guān)。2013年���,危廢生產(chǎn)量與紙板產(chǎn)量增速同一年探底���,該行業(yè)也開啟供給側(cè)改革。

2015年,國家開始推行“三去���、一降�����、一補(bǔ)”�,主要行業(yè)固定資產(chǎn)總規(guī)模呈現(xiàn)下降趨勢�����,這也是供給側(cè)改革背景下的必然趨勢����,而這種趨勢預(yù)計至少會延續(xù)到2020年。危廢的產(chǎn)生又與行業(yè)規(guī)模及工業(yè)產(chǎn)品產(chǎn)量有關(guān)���,因此我們有理由推斷�����,如果暫不考慮“存量”即隱性需求釋放和統(tǒng)計缺陷����,危廢“增量”的實際增速是有限的。

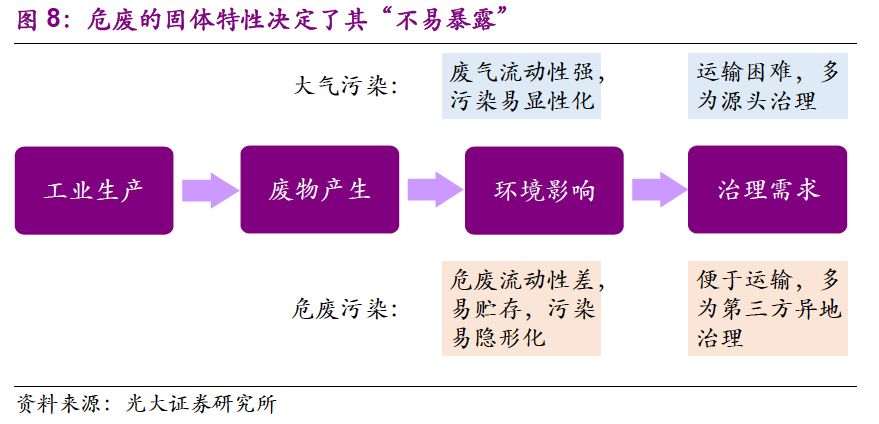

危廢的固體性質(zhì)決定了隱性需求釋放依賴環(huán)保執(zhí)法壓力���。按照污染物性質(zhì)���,可分為廢氣、廢水�、固廢三類。就環(huán)境影響來講��,廢氣流動性強(qiáng)���,污染顯性化�����,也是最早引起關(guān)注的。危廢多為固體��,易于貯存和隱匿����,污染呈隱性化。過去環(huán)保執(zhí)法壓力不足���,大量危廢被就地掩埋或違規(guī)傾倒���,造成了嚴(yán)重的環(huán)境影響��。相比大氣治理�����,危廢污染的總量難以掌握�,加上其治理費(fèi)用高昂����,治理需求,尤其是存量的釋放較大程度上依賴環(huán)保執(zhí)法壓力��。

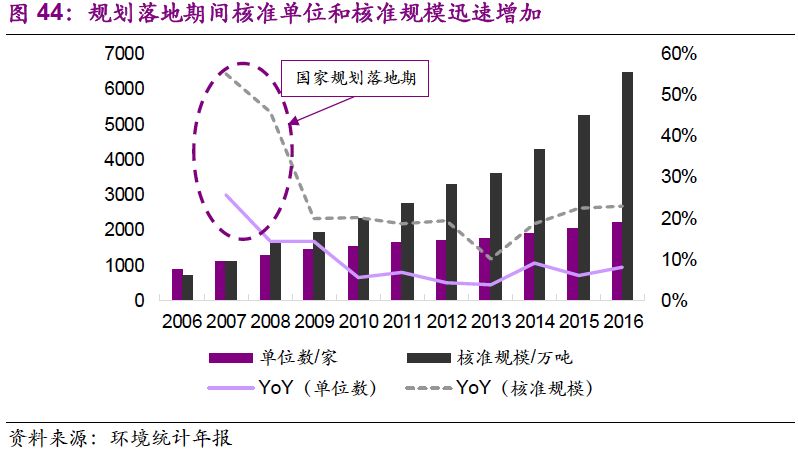

1.2����、危廢處置有效產(chǎn)能增加有望加快

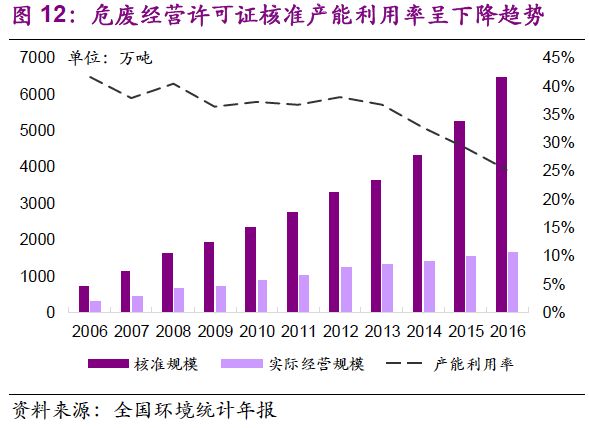

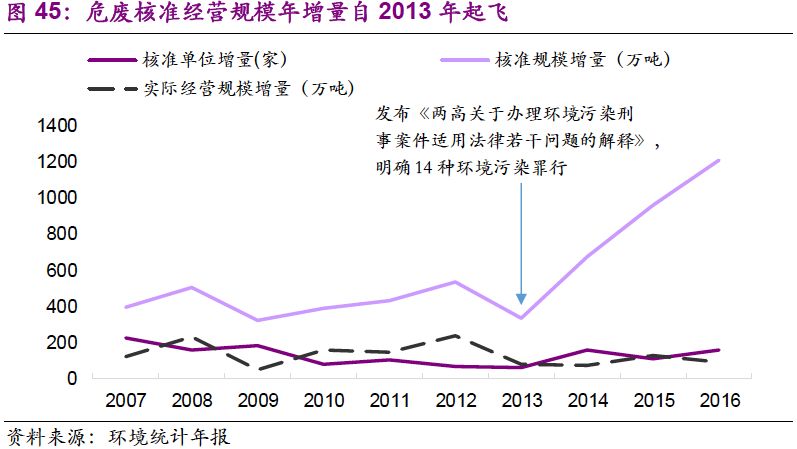

危廢經(jīng)營許可規(guī)模的增加速度與需求釋放速度相當(dāng)。值得注意的是�,2013-2016年,全國危廢產(chǎn)量年均復(fù)合增速19%����,危廢許可經(jīng)營規(guī)模年均復(fù)合增速21%���。截止2016年底,總核準(zhǔn)發(fā)放規(guī)模已達(dá)到6471萬噸�����。

產(chǎn)能利用率下降暗示新增核準(zhǔn)規(guī)模并未完全出力�����。2013年“兩高司法解釋”出臺后����,核準(zhǔn)規(guī)模增速由2013年的10%提升至2016年的20%以上。說明市場環(huán)境下��,產(chǎn)能釋放速度能夠?qū)π枨筢尫抛龀鲅杆俜磻?yīng)�。另一方面,自2013年后����,產(chǎn)能利用率呈下滑趨勢�����。主要是由于核準(zhǔn)規(guī)模迅速增加的同時,實際經(jīng)營規(guī)模增速卻沒有跟上��。

考慮到新增產(chǎn)能與危廢品種具有較強(qiáng)的匹配性�,我們預(yù)計產(chǎn)能利用率向上拐點(diǎn)將至。一些危廢產(chǎn)能由于危廢供料不足或經(jīng)營能力有限導(dǎo)致減量生產(chǎn)或被荒廢�,另一些新核準(zhǔn)產(chǎn)能仍處于調(diào)試與爬坡階段。當(dāng)前�����,迫于環(huán)保壓力危廢處置需求提升���,核準(zhǔn)產(chǎn)能向有效產(chǎn)能轉(zhuǎn)化有望加快�����,以彌補(bǔ)當(dāng)前危廢處置供需不平衡的問題��。

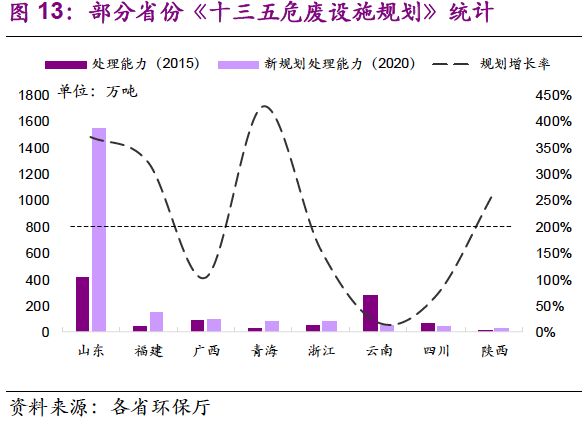

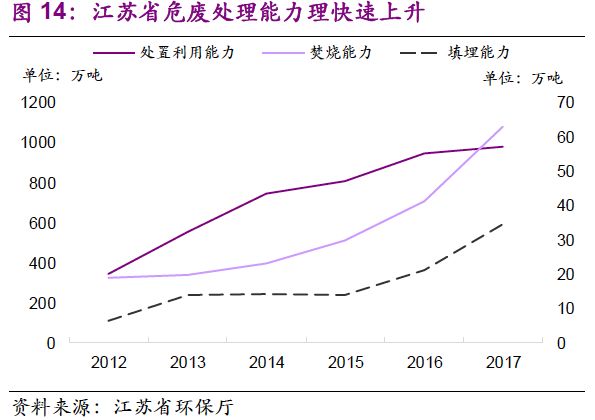

進(jìn)入十三五��,先后有11個省發(fā)布《危險廢物處置設(shè)施建設(shè)規(guī)劃》�����。從發(fā)布規(guī)劃項目的情況來看���,十三五期間平均產(chǎn)能增長率達(dá)212%���。可見危廢設(shè)施不足的問題已引起各地環(huán)保部門重視��。從江蘇的的情況來看�����,近幾年無害化特別是焚燒能力迅速提升���。

1.3�、需求雙層疊加��,行業(yè)量價齊升

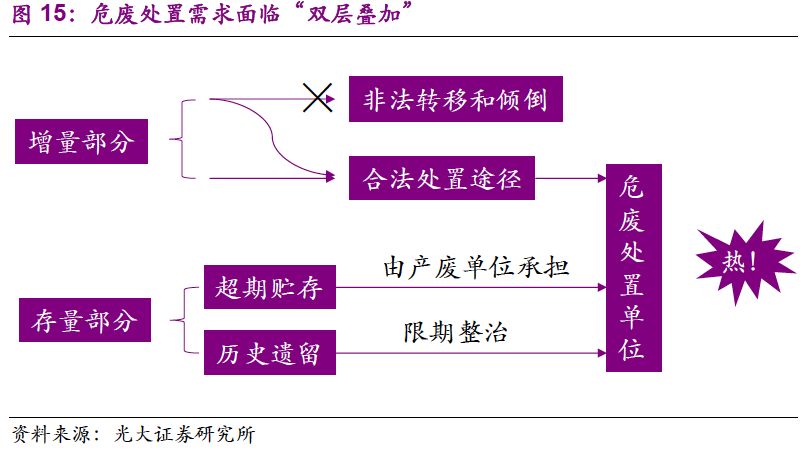

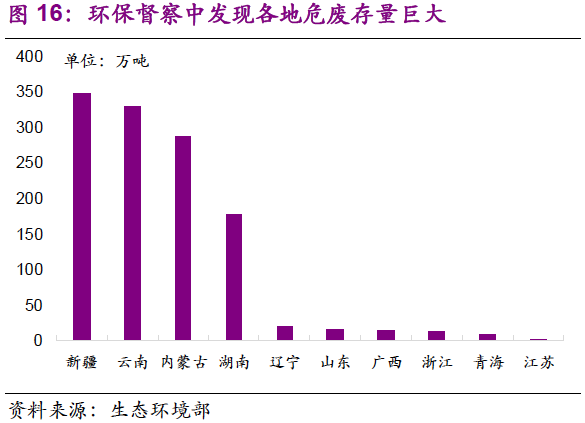

當(dāng)前危廢處置需求“雙層疊加”——?dú)v史存量+當(dāng)期增量��。一方面�,在制度完善和嚴(yán)督察背景下,每年新增危廢中瞞報��、漏報行為減少�����,非法轉(zhuǎn)移和傾倒途徑被切斷�����,大量危廢尋找合法處置途徑�。另一方面,在環(huán)保督察中大量危廢貯存被發(fā)現(xiàn)�����,短期內(nèi)面臨行政壓力��,處置需求十分迫切����。存量和增量疊加,危廢處置需求暴增�,在供給增加速度不及的情況下,市場熱度持續(xù)提升�����。

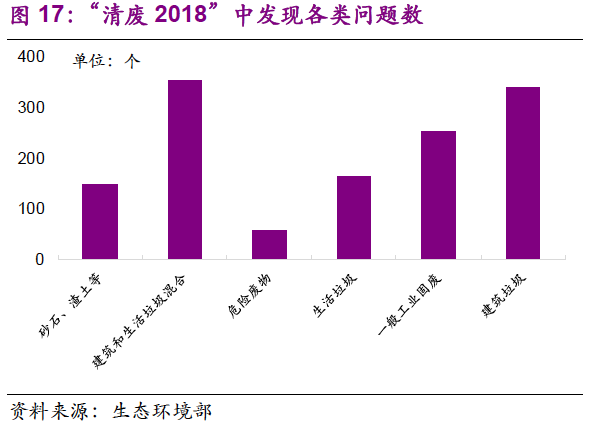

短周期看���,“嚴(yán)督察”帶來的隱性需求暴露造成短期價格較大幅度上漲��。2018年6月����,“清廢2018”席卷長江流域,據(jù)E20環(huán)境研究院報道�,江蘇危廢處置價格短時間內(nèi)上漲10%以上,廣東區(qū)域危廢處置價格漲幅約 20%-30%��。短期內(nèi)價格上揚(yáng)印證了危廢行業(yè)量價齊升的邏輯��。

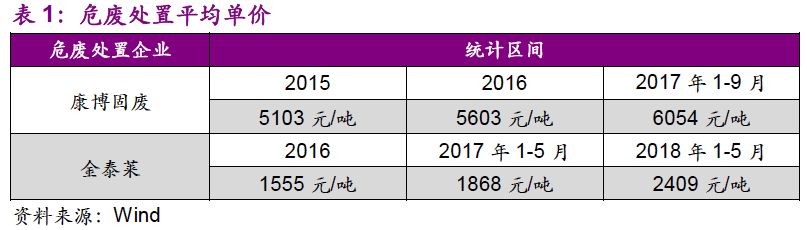

長周期看�����,危廢平均處置單價逐年上升����,但后期價格將回穩(wěn)。以“兩高司法解釋”和“固廢法修訂”為代表的制度性趨嚴(yán)���,帶動危廢行業(yè)景氣度提高���,行業(yè)需求逐漸釋放,產(chǎn)廢企業(yè)自覺性進(jìn)一步加強(qiáng)。以行業(yè)內(nèi)兩家無害化處置企業(yè)為例����,其2015-2018年危廢平均處置單價逐年上升。

但需要指出的是���,未來隨著危廢處置產(chǎn)能的提升,以及政府發(fā)改委�����、物價局等部門的合理干預(yù)下�,2020年后價格有望回穩(wěn)。

未來價格機(jī)制進(jìn)一步理順���,有利于行業(yè)健康發(fā)展以及價格穩(wěn)定����。2018年7月�����,發(fā)改委出臺《關(guān)于創(chuàng)新和完善促進(jìn)綠色發(fā)展價格機(jī)制的意見》�����,提出完善危險廢物處置收費(fèi)機(jī)制,全面建立覆蓋成本并合理盈利的固體廢物處理收費(fèi)機(jī)制����。行業(yè)收費(fèi)機(jī)制的理順,有助于危廢處置價格穩(wěn)定在合理區(qū)間�����,提高企業(yè)處置積極性��,有助于行業(yè)健康發(fā)展���。

Part2

以史為鑒:雙核驅(qū)動���、三大特點(diǎn)和五大趨勢

2.1、漫道量價:雙核解析

危廢市場的運(yùn)行由處置量和處置費(fèi)用兩方面因素決定�����。危廢處理量一方面受工業(yè)發(fā)展帶動�,另一方面需求的真正釋放與環(huán)保執(zhí)法直接相關(guān)。在不同的歷史時期����,驅(qū)動力往往發(fā)生轉(zhuǎn)變����。而在完成市場化后�����,危廢處理價格反應(yīng)實際市場供需的變化����。此前����,處理價格上漲促使企業(yè)傾向于貯存或?qū)で笃渌桨福詼p少處置量�,但監(jiān)管趨嚴(yán)的背景下,非法處置途徑受到嚴(yán)厲打擊���,環(huán)保執(zhí)法趨嚴(yán)會帶動價格和處理量同時上漲��。從長期看��,隨著整體產(chǎn)能提升��,價格會逐漸回歸相對合理的區(qū)間�。

2.1.1、數(shù)據(jù)選?。喝珖h(huán)境統(tǒng)計年報含有價格信息

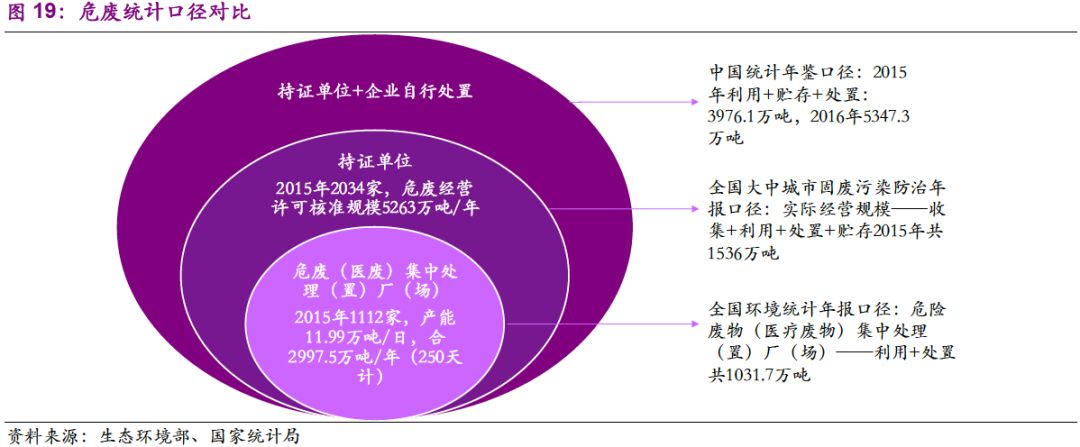

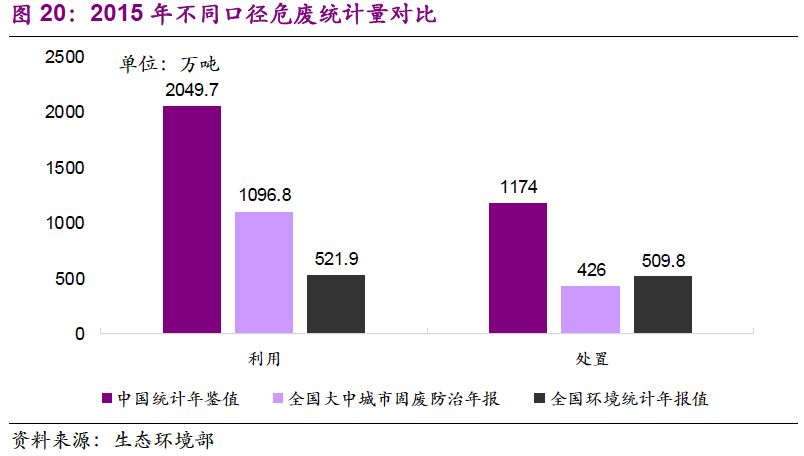

由于統(tǒng)計范圍差異,危廢產(chǎn)生��、利用和處置量存在不同口徑值��。

(1)中國統(tǒng)計年鑒統(tǒng)計值:包括處置本單位或委托給外單位綜合利用����、處置的量。

(2)全國大��、中城市固體廢物污染環(huán)境防治年報統(tǒng)計值:實際經(jīng)營規(guī)模是指持有危廢經(jīng)營許可證的單位收集����、利用、貯存及處置危廢的實際數(shù)量�,并不包括產(chǎn)廢單位自行利用處置量。

(3)全國環(huán)境統(tǒng)計年報統(tǒng)計值:以危險廢物(醫(yī)療廢物)集中處理(置)廠(場)統(tǒng)計口徑為準(zhǔn)�。而危險廢物(醫(yī)療廢物)集中處理(置)廠(場)指服務(wù)于一定區(qū)域?qū)I或兼營危險廢物處(理)置且有危險廢物經(jīng)營許可證的危險廢物處理(置)廠。

我們選取公布數(shù)據(jù)相對完整的危險廢物(醫(yī)療廢物)集中處理(置)廠(場)情況(全國環(huán)境統(tǒng)計年報口徑)��,討論“量”與“價”的情況�。

截至2015年全國共調(diào)查統(tǒng)計危險廢物集中處理(置)廠(場)866座����,比2014年增加7座;醫(yī)療廢物集中處理(置)廠(場)246座��,比2014年增加6座�。危險廢物(含醫(yī)療廢物)設(shè)計處置能力達(dá)到11.99萬噸/日,按每年250天運(yùn)行��,折合年處置能力2997.5萬噸�。

2.1.1、量價分析:尋找波動背后的邏輯

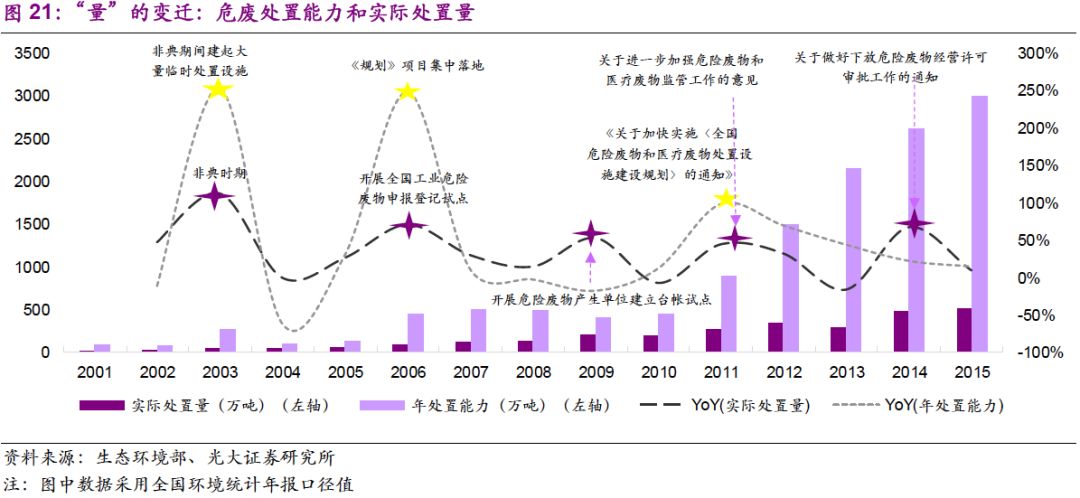

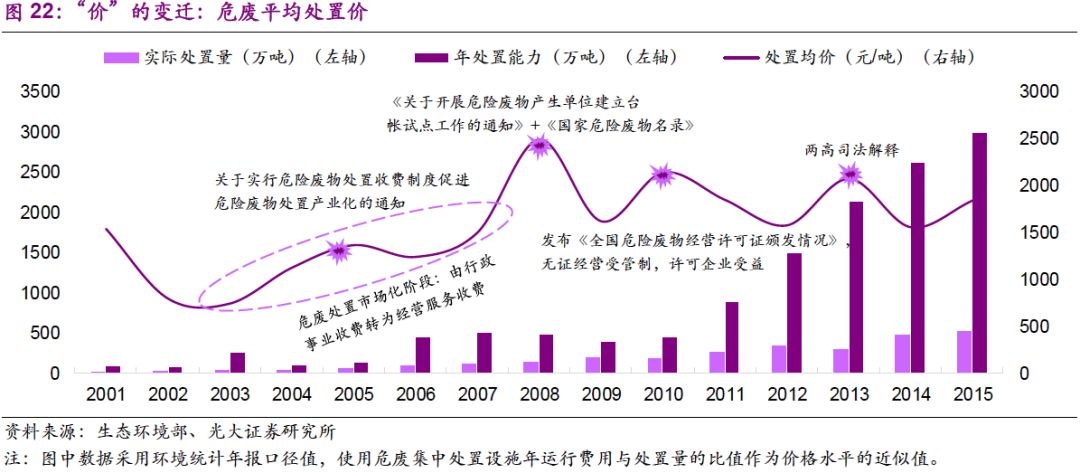

量:處置量提高的驅(qū)動因素已經(jīng)由工業(yè)發(fā)展轉(zhuǎn)變?yōu)榄h(huán)保執(zhí)法���。我們認(rèn)為,2001-2008年���,實際處置量迅速增長的驅(qū)動力在于國內(nèi)工業(yè)迅速發(fā)展帶動的自然需求���,以及“危廢申報制度”、“企業(yè)臺帳制度”等基本制度建立下的規(guī)范化作用;而2011年至今�����,在工業(yè)體系逐漸成熟的背景下���,實際處置量增長的主要驅(qū)動力來自環(huán)保執(zhí)法的強(qiáng)化�����。

價:價格反映供需的邊際變化���。使用危廢集中處置設(shè)施年運(yùn)行費(fèi)用與處置量的比值作為價格水平的近似值���。2008年之前,我國危廢市場處于由行政事業(yè)收費(fèi)向經(jīng)營服務(wù)收費(fèi)的市場化轉(zhuǎn)變時期��。危廢處置價格整體呈上升趨勢�,說明市場環(huán)境下,行政干預(yù)減弱����,危廢處置價格逐漸向合理區(qū)間靠攏。之后危廢處置價格大概在1500-2000元/噸的范圍內(nèi)波動�。2010年經(jīng)濟(jì)開始復(fù)蘇后以及2013年兩高司法解釋后,處置需求增加�,價格進(jìn)一步提升。而今環(huán)保督察帶來隱性需求釋放����,促使價格上漲�����,尤其區(qū)域供需不平衡使部分地區(qū)處置價格更高�����。未來從長周期看�,產(chǎn)能最終將達(dá)到平衡����,最終處置價格將回歸合理區(qū)間。

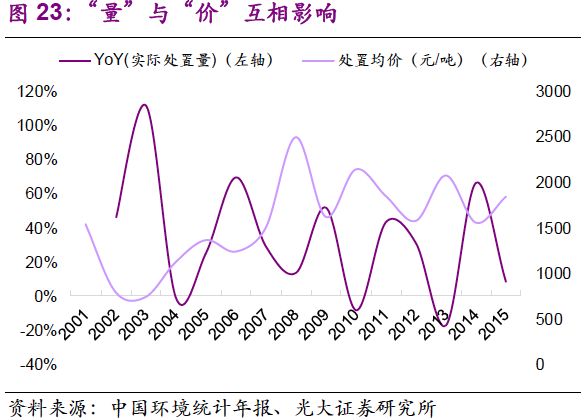

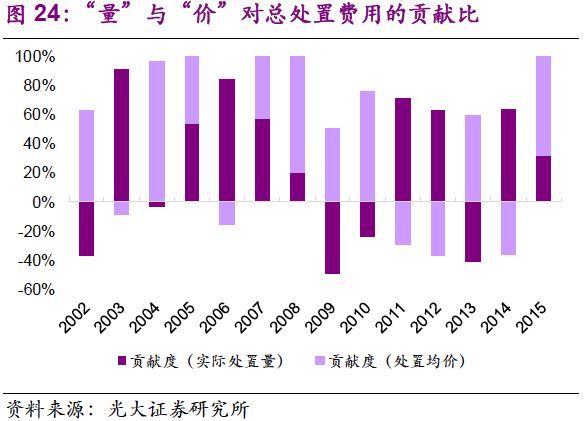

危廢處置完成市場化后���,“量”和“價”表現(xiàn)出明顯的負(fù)相關(guān)關(guān)系���。具體表現(xiàn)在實際處置量增速與處置均價之間的“峰谷對應(yīng)”�。說明在市場條件下,危廢處置均價升高����,企業(yè)趨向于貯存或?qū)で笃渌緩剑瑢嶋H處置量增速降低���。而使用柯布-道格拉斯函數(shù)計算“量”和“價”對運(yùn)行費(fèi)用的貢獻(xiàn)度����,發(fā)現(xiàn)2011年以前“價”的貢獻(xiàn)度更高,2011年后加強(qiáng)環(huán)境執(zhí)法帶動隱性需求釋放����,“量”的貢獻(xiàn)度更高。

2.2�、從產(chǎn)能利用率、結(jié)構(gòu)與行業(yè)集中度看三大特點(diǎn)

時任環(huán)保部部長李干杰于2017年11月2日十二屆全國人大常委會第三十次會議聯(lián)組會議發(fā)言中提到:“近10年��,我國的危險廢物處理能力從過去的700多萬噸���,增加到現(xiàn)在的6471萬噸����,但是實際上還很不平衡����,有些地方包括一些東部省份,還不具備處置能力����,危險廢物處理能力真正發(fā)揮作用的只有四分之一左右����,建了不少�����,沒有真正用起來�。有的企業(yè)主體責(zé)任落實不到位,由于危險廢物處置費(fèi)用比較高���,不少企業(yè)由于利益驅(qū)使�����,逃避環(huán)境監(jiān)管���,非法轉(zhuǎn)移、傾倒危險廢物的案例時有發(fā)生���。”

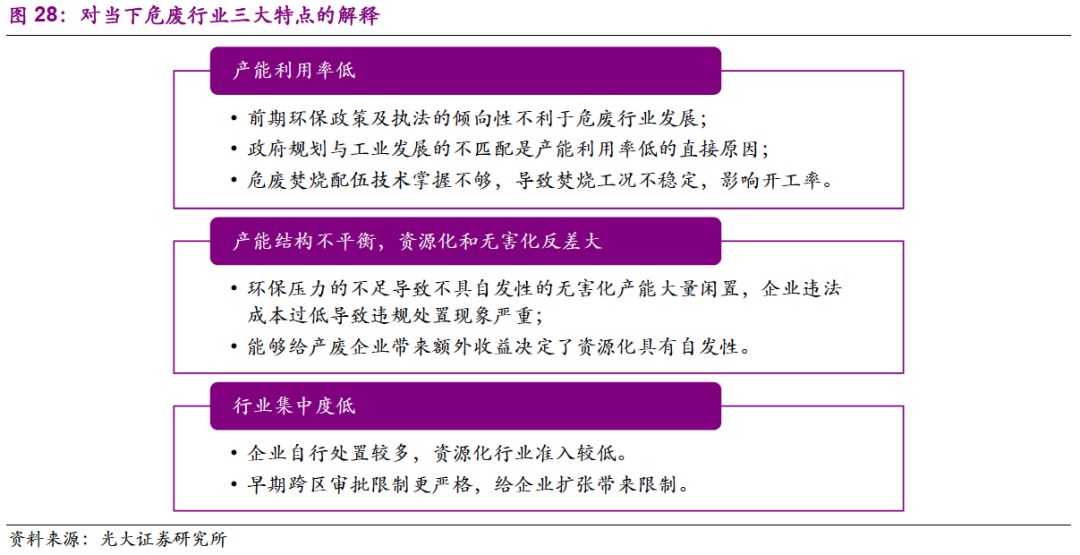

我們認(rèn)為���,當(dāng)前危廢行業(yè)的三大痛點(diǎn)分別是:產(chǎn)能利用率低��、產(chǎn)能結(jié)構(gòu)不平衡和行業(yè)集中度低���。

2.2.1��、產(chǎn)能利用率低

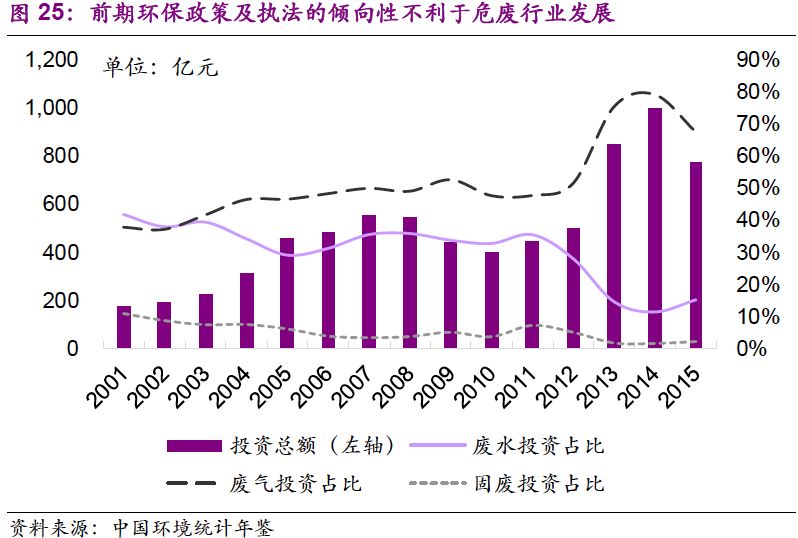

(1)前期環(huán)保政策及執(zhí)法的傾向性不利于危廢行業(yè)發(fā)展��。污染的負(fù)外部性決定了環(huán)保行業(yè)規(guī)模主要受需求影響��,而需求的釋放來自于政策所指向的環(huán)保壓力��。2010年以后��,我國的大氣污染是突出的環(huán)境問題����,環(huán)保政策和執(zhí)法在一段時間內(nèi)更傾向于此�����,且采取突擊式的措施進(jìn)行治理;而對其他類型的環(huán)境治理并未采取過于急迫的措施��,環(huán)保壓力不足導(dǎo)致危廢處置行業(yè)發(fā)展緩慢和隱性排污情況較為普遍��。在投資方面, 2014年�,在工業(yè)污染源治理投資中,廢氣和固廢領(lǐng)域占比分別為79.1%和1.5%��,工業(yè)固廢投資比例一直較低�����。

當(dāng)然����,現(xiàn)階段由于環(huán)保督察的興起,危廢行業(yè)成為了環(huán)保問題主要矛盾點(diǎn)之一����,行業(yè)正在發(fā)生積極的變化。

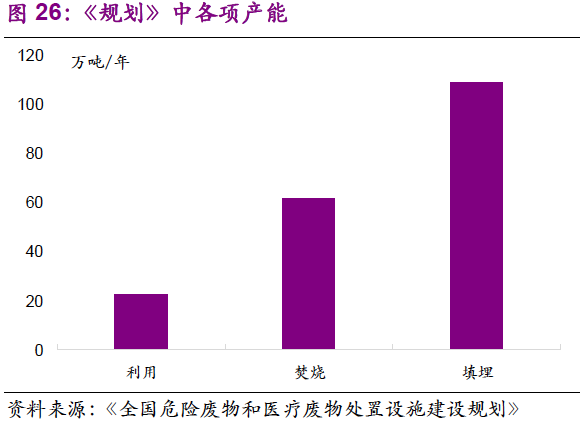

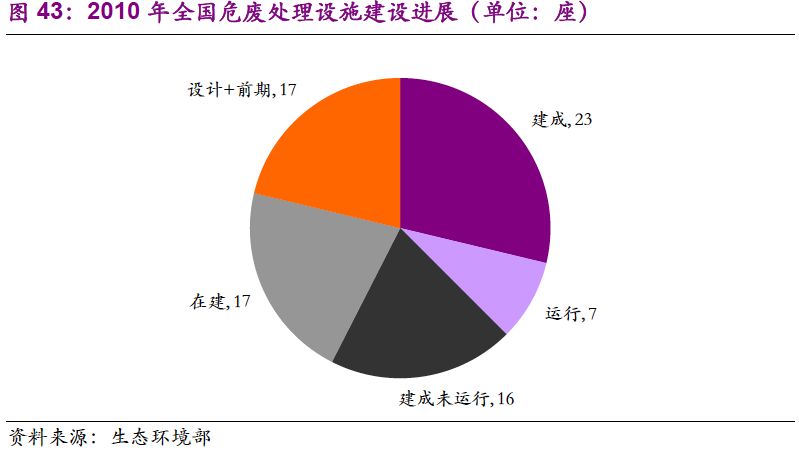

(2)政府規(guī)劃與工業(yè)發(fā)展的不匹配是產(chǎn)能利用率低的直接原因���。在危廢行業(yè)�����,大量現(xiàn)有產(chǎn)能脫胎于政府規(guī)劃��。2003年��,《全國危險廢物和醫(yī)療廢物處置設(shè)施建設(shè)規(guī)劃》(以下簡稱《規(guī)劃》)規(guī)劃建設(shè)功能齊全的綜合性危險廢物處置中心31個(后改為57個)���,新增危險廢物處置能力282萬噸/年,醫(yī)療廢物集中處置設(shè)施300個����,新增醫(yī)療廢物處置能力2080噸/日,該計劃于2015年基本完成��。但由于這期間我國工業(yè)自身的迅速發(fā)展��,規(guī)劃產(chǎn)能與現(xiàn)實需求已經(jīng)產(chǎn)生了較大程度的不匹配����。此外,很多工廠自行申請?zhí)幹梦U����,主體呈現(xiàn)較為分散的態(tài)勢,而且技術(shù)標(biāo)準(zhǔn)�、運(yùn)營的規(guī)范性上也有待提高。

(3)危廢焚燒配伍技術(shù)掌握不夠��,導(dǎo)致焚燒工況不穩(wěn)定�����,影響開工率。焚燒是一種簡便的危廢無害化處置措施�,但由于危廢來料種類相對不可控,要保證焚燒工況平穩(wěn)���,必須進(jìn)行焚燒前配伍����,以達(dá)到整體熱值穩(wěn)定���、廢物元素的加權(quán)平均值合理��。由于缺乏過程管控���,危廢熱值過高導(dǎo)致爆燃、燃燒不充分導(dǎo)致結(jié)焦的情況時有發(fā)生����,甚至出現(xiàn)危廢混合后相互反應(yīng)產(chǎn)生有毒氣體的事故,造成人員傷亡�。究其原因,是管理過程缺失和技術(shù)不足影響設(shè)備平穩(wěn)運(yùn)行����。

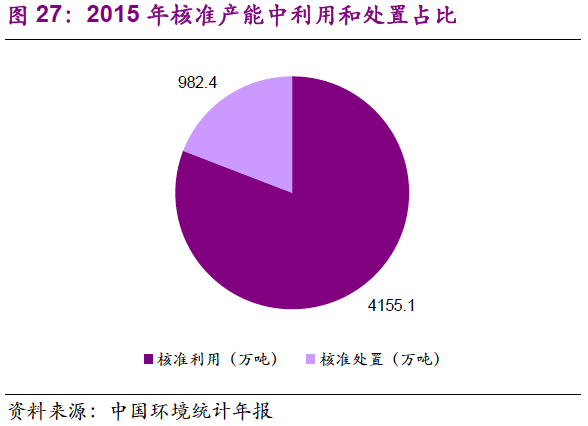

2.2.2��、產(chǎn)能結(jié)構(gòu)的不平衡�,資源化和無害化反差大

以《規(guī)劃》為代表����,產(chǎn)能供給帶有明顯的計劃性�,在一定程度上脫離現(xiàn)實發(fā)展情況。此外����,由于資源化能夠給產(chǎn)廢企業(yè)帶來額外收益,而無害化需要額外收費(fèi)���。企業(yè)對于可以資源化的危廢有一定的自行處置意愿�,因此該部分產(chǎn)能供給具有自發(fā)性��。但由于缺乏相應(yīng)的規(guī)劃和管理���,各地資源化產(chǎn)能在無序發(fā)展中走向產(chǎn)能過剩�����。同時��,環(huán)保壓力的不足導(dǎo)致不具自發(fā)性的無害化產(chǎn)能大量閑置����,企業(yè)違法成本過低導(dǎo)致違規(guī)處置現(xiàn)象嚴(yán)重。

2.2.3����、行業(yè)集中度低

(1)企業(yè)自行處置較多,資源化行業(yè)準(zhǔn)入較低?�,F(xiàn)有的資源化產(chǎn)能多以廢蝕刻液����、廢礦物油再生為主。如陜西���、新疆��、遼寧等地圍繞油田企業(yè)而大量存在的HW08廢礦物油利用企業(yè)�,以及廣東一帶圍繞電子產(chǎn)業(yè)而存在的HW22廢蝕銅液���。多數(shù)企業(yè)自行進(jìn)行簡單的蒸餾或凈化處理�����,而非將危廢統(tǒng)一集中處理����,這導(dǎo)致了行業(yè)集中度較低。同時���,資源化處置準(zhǔn)入門檻較低,進(jìn)一步加劇了行業(yè)的分散性�。

(2)早期跨區(qū)審批限制更嚴(yán)格,給企業(yè)擴(kuò)張帶來限制�。原《固廢法》規(guī)定,移出地設(shè)區(qū)的市級以上地方人民政府環(huán)境保護(hù)行政主管部門應(yīng)當(dāng)經(jīng)過接受地設(shè)區(qū)的市級以上地方人民政府環(huán)境保護(hù)行政主管部門同意后�,方可批準(zhǔn)轉(zhuǎn)移該危險廢物,早期在省內(nèi)危廢轉(zhuǎn)移都設(shè)置了審批壁壘���,使行業(yè)從起步時期��,危廢供料和行業(yè)發(fā)展就呈現(xiàn)區(qū)域化特點(diǎn)�����。隨后2016年11月�����,第57號主席令簽署���,省內(nèi)危廢轉(zhuǎn)移審批正式取消�����,在一定程度上緩解了危廢產(chǎn)能供給區(qū)域化的問題����。

2.3���、回顧三十年軌跡:五大趨勢

回顧三十年���,我們認(rèn)為危廢行業(yè)呈現(xiàn)出五大趨勢:

1. 存量危廢處理趨勢正在加快。2016年��,以處理總量減去當(dāng)年產(chǎn)生量計算處置往年貯存量�,得出處置往年貯存量超過240萬噸,是2015年的4倍����。由于環(huán)保壓力加強(qiáng)�����,大量超期貯存危廢得到處置��。同時環(huán)保督察中許多歷史遺留暴露�����,導(dǎo)致處置量大于產(chǎn)生量��,存量消滅趨勢明顯�。作為“歷史欠賬”����,存量危廢入市是必然趨勢����。然而考慮到危廢種類,占存量絕大多數(shù)的危廢并不會直接流向危廢處置企業(yè)���。參考存量鉻渣的處理�����,未來很有可能以專項整治的方式進(jìn)行解決����。

注:2005年,發(fā)改委發(fā)布《鉻渣污染綜合整治方案》�����,啟動對全國堆存的410萬噸鉻渣進(jìn)行處置���。要求2008年底前��,完成環(huán)境敏感區(qū)域堆存鉻渣無害化處置����。2010年底前��,所有歷史堆存鉻渣實現(xiàn)無害化處置���。

2. 單廠處置量上升��,平均規(guī)模由2001年的0.15萬噸/座提升至2015年的0.6萬噸/座���。開始階段�,危廢處置小型企業(yè)居多���,處理方式粗獷����、簡單����。隨著標(biāo)準(zhǔn)趨嚴(yán),設(shè)備和技術(shù)的提高����,單廠處置量大的企業(yè)具備規(guī)模效應(yīng)。當(dāng)前�����,危廢行業(yè)景氣度的提高�,已引起資本市場關(guān)注�,如雅居樂、東方園林����、中信產(chǎn)業(yè)基金等跨界者強(qiáng)勢進(jìn)入�,并通過行業(yè)兼并等方式逐漸規(guī)?�;?。

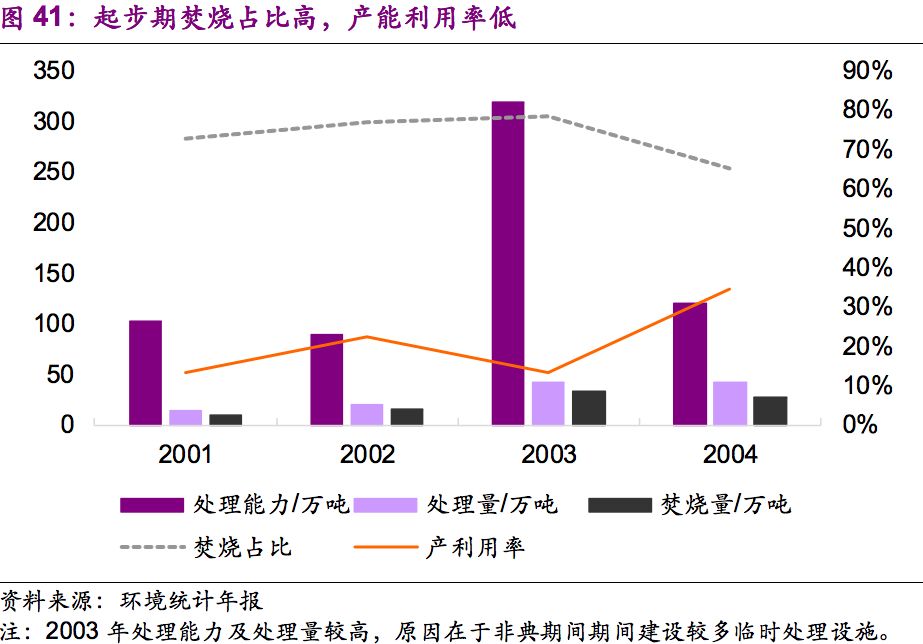

3.處置量中焚燒占比下降,其波動中樞由2001-2010年的70%降至2011-2015年的40%���。原因在于危廢行業(yè)市場化運(yùn)作加強(qiáng)�,處置方式呈多元化發(fā)展��。自2004年發(fā)改委《關(guān)于實行危險廢物處置收費(fèi)制度促進(jìn)危險廢物處置產(chǎn)業(yè)化的通知》出臺��,危廢行業(yè)市場化趨勢明顯�����。相比傳統(tǒng)的焚燒�����、填埋�,物化、水泥窯協(xié)同等手段逐漸拓展市場空間�?�!吨袊h(huán)境統(tǒng)計年報》顯示�,2012年后����,焚燒+填埋所處置的危廢量占比逐年下降,2015年已降至50%�。另一方面,當(dāng)前以焚燒為代表的無害化產(chǎn)能稀缺����,我們認(rèn)為短期內(nèi)“補(bǔ)短板”效應(yīng)為主要因素。從長期來看����,隨著循環(huán)經(jīng)濟(jì)的不斷推動,處置會趨于精細(xì)化��,各種處置方式將均衡發(fā)展����。

4.各大工業(yè)體系逐漸完備,各行業(yè)危廢產(chǎn)量的差距逐漸縮小���。2004-2015年�,化學(xué)原料及化學(xué)制品制造業(yè)危廢占比已由40%降至19%��,有色金屬礦采選業(yè)危廢占比已由27%降至6%��,而造紙及紙制品業(yè)�����、有色金屬冶煉及壓延加工業(yè)危廢占比則由1%�����、5%上升至13%��、16%��。

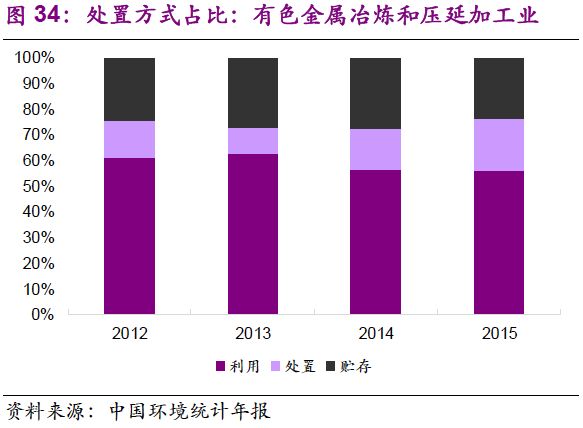

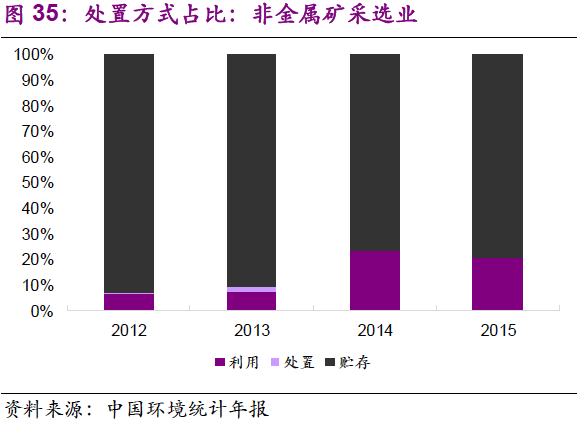

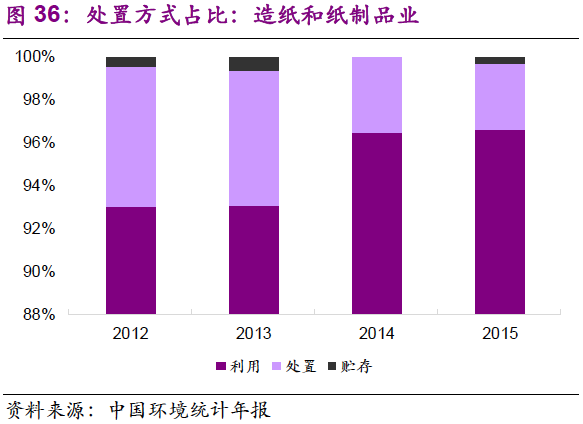

5. 在主要產(chǎn)廢行業(yè)中���,危廢的利用和處置占比變化不大�?;瘜W(xué)原料和化學(xué)制品制造業(yè):2012-2015年,行業(yè)危廢綜合利用率在62%~64%之間窄幅振動����,處置率為32%~35%;有色金屬冶煉和壓延加工業(yè):2012-2015年��,行業(yè)危廢綜合利用率在56%~63%之間窄幅振動���,處置率為11%~20%;非金屬礦采選業(yè):2012-2015年,行業(yè)危廢貯存率小幅下降���,由2012年的93%降至2015年的79%����,利用率由7%提升至21%��,主要是石棉廢物的綜合利用取得進(jìn)展��。造紙和紙制品業(yè):行業(yè)危廢綜合利用率較高��,且小幅上升���,至2015年已達(dá)97%���。

各主要行業(yè)危廢的利用和處置占比小幅波動的原因在于:1)廢物本身的性質(zhì)起決定作用;2)在廢物資源化領(lǐng)域,針對難資源化品類的利用進(jìn)展較為緩慢��。

Part3

展望未來:破局的節(jié)點(diǎn),提標(biāo)周期將至

3.1��、國際視野:探路者摸著石頭��,追隨者有跡可依

縱觀國際�,我們認(rèn)為中國危廢行業(yè)在技術(shù)和標(biāo)準(zhǔn)上屬于“追隨者”����,具備“早熟”的特點(diǎn)。由于工業(yè)發(fā)展較快��,發(fā)達(dá)國家的環(huán)保意識率先覺醒���。隨著對污染物的認(rèn)知提升�,行業(yè)標(biāo)準(zhǔn)趨嚴(yán)��,技術(shù)規(guī)范性逐漸提高���。到了20世紀(jì)90年代���,發(fā)達(dá)國家“探路者”的工作已基本完成。發(fā)展中國家雖與發(fā)達(dá)國家在工業(yè)及環(huán)保行業(yè)起步具有時間的滯后性���,但在行業(yè)發(fā)展初期可以對整套標(biāo)準(zhǔn)及技術(shù)規(guī)范進(jìn)行借鑒��,從而具備“早熟”的特點(diǎn)�。

以危廢焚燒為例,美國對煙氣污染物控制種類逐步增加��,標(biāo)準(zhǔn)逐步提高����。從1970年《清潔空氣法》(針對顆粒物脫除),到1976年《有毒物質(zhì)控制法》(針對多氯聯(lián)苯���、二惡英等)���,再到1999最大可實現(xiàn)控制技術(shù)標(biāo)準(zhǔn)?���?梢姡S著人們對污染物認(rèn)識的提升�����,控制種類不斷豐富;隨著技術(shù)進(jìn)步��,排放標(biāo)準(zhǔn)逐步趨嚴(yán)。

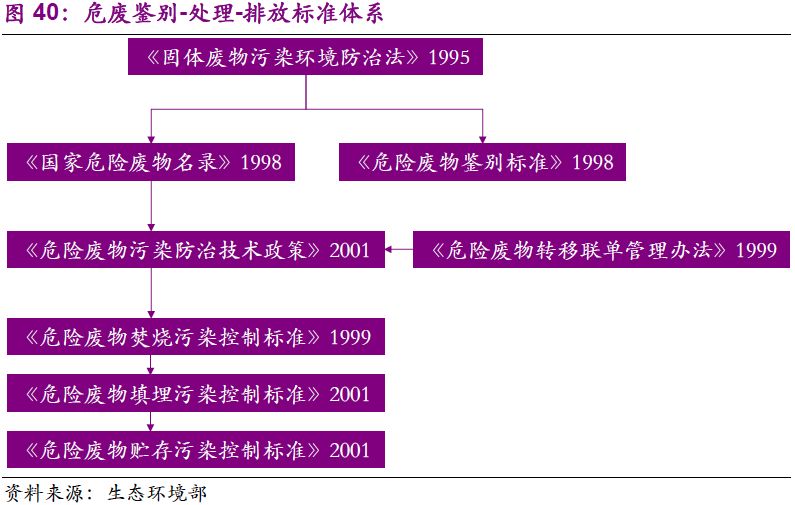

借鑒國外��,危廢污染標(biāo)準(zhǔn)體系已建立���。在中國對危廢污染進(jìn)行控制的時期���,美國相關(guān)產(chǎn)業(yè)已發(fā)展成熟����。因此,中國在短短幾年內(nèi)先后推出危廢焚燒��、填埋�、貯存污染控制標(biāo)準(zhǔn),同時對危廢名錄和跨省轉(zhuǎn)移審批制度進(jìn)行借鑒���,建立起整套相對成熟的技術(shù)和標(biāo)準(zhǔn)體系�����。

出臺時間過早���,多而不精,修訂不及時。相關(guān)標(biāo)準(zhǔn)已使用近20年���,除《國家危險廢物名錄》(2016版)和《危險廢物經(jīng)營單位審查和許可指南》最終落地��,其他多項標(biāo)準(zhǔn)雖已發(fā)布修訂稿����,但目前仍處于征求意見階段�,均未執(zhí)行。現(xiàn)行的項目規(guī)劃���、環(huán)評等依然按照先前較低的標(biāo)準(zhǔn)�。文件沒有落地的潛在原因:摸底不全面��、與現(xiàn)狀匹配條件不成熟或各方阻力較多等��。

進(jìn)入“十三五”�����,隨著環(huán)保要求及執(zhí)法越來越嚴(yán)��,危廢處置有效產(chǎn)能也將持續(xù)落地�����。同時,末端排放超標(biāo)�����、避鄰效應(yīng)甚至安全事故等問題頻出�,在此背景下,危廢行業(yè)的各類標(biāo)準(zhǔn)及要求均亟需進(jìn)一步提升����,以滿足發(fā)展環(huán)境的不斷變化����,也預(yù)示中國危廢行業(yè)的提標(biāo)周期將至。

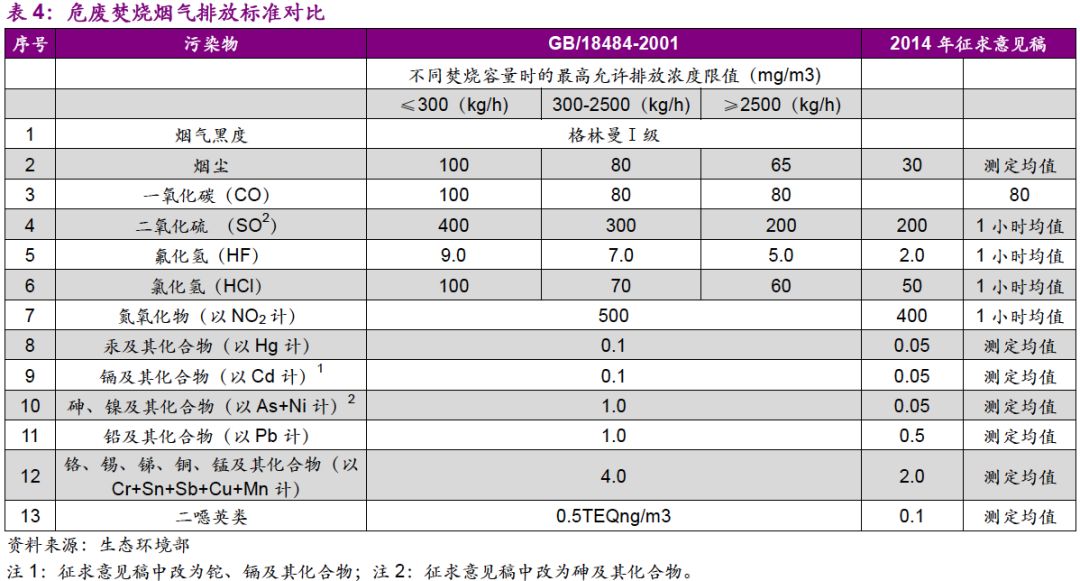

3.2����、早熟與滯后:不比不知道,是時候改變了

隨著經(jīng)濟(jì)和技術(shù)水平的提高���,我國現(xiàn)行的標(biāo)準(zhǔn)體系已存在滯后�。在焚燒污染物排放限值�����、防護(hù)距離等規(guī)定上,與其它發(fā)達(dá)國家存在差距���,也與公約要求存在差距����,如焚燒煙氣的二噁英排放標(biāo)準(zhǔn)���,國際上普遍采用了POPs公約要求的0.1TEQng/Nm3排放指標(biāo)�����。而在現(xiàn)行標(biāo)準(zhǔn)GB/18484-2001中��,二噁英的排放標(biāo)準(zhǔn)仍為0.5TEQng/m3��。

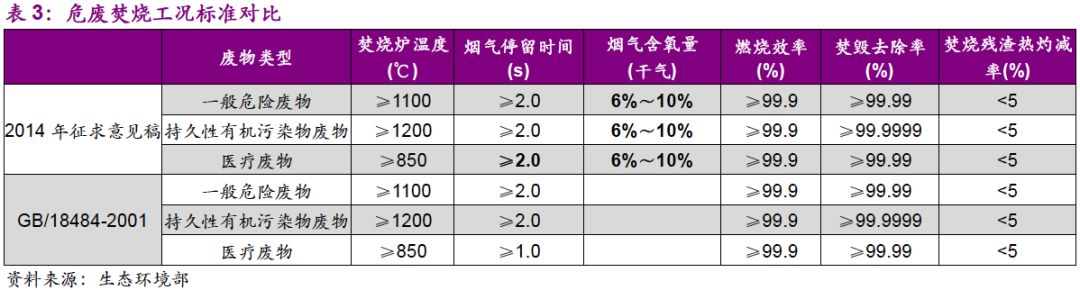

隨著對危廢焚燒條件掌握成熟��,征求意見稿首先對危廢燃燒工況標(biāo)準(zhǔn)做了提高��。相比GB/18484-2001�����,新增煙氣含氧量(干氣)指標(biāo)�����,醫(yī)療廢物的煙氣停留時間限值由1 s改為2 s�����。

征求意見稿對污染物排放標(biāo)準(zhǔn)做了大幅提高��。首先取消了對不同焚燒容量的排放限值差別��,實行統(tǒng)一管理���。其次����,對煙塵����、二氧化硫(SO2)�����、氟化氫(HF)、氯化氫(HCl)�、氮氧化物(以NO2計)等排放限值都進(jìn)行了更高標(biāo)準(zhǔn)。其中二噁英的排放限值修改為0.1TEQng/m3���,實現(xiàn)與國際接軌��。

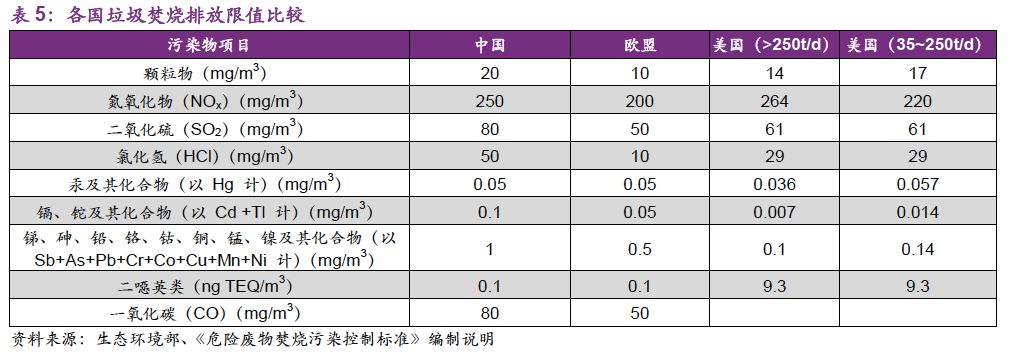

危廢行業(yè)提標(biāo)是必然趨勢�����。對比生活垃圾焚燒領(lǐng)域�,2014年出臺的《生活垃圾焚燒污染控制標(biāo)準(zhǔn)》/GB18458-2014在二噁英����、汞及其化合物指標(biāo)上就已經(jīng)達(dá)到了歐盟標(biāo)準(zhǔn)。2017年8月����,《〈生活垃圾焚燒污染控制標(biāo)準(zhǔn)〉(GB18485-2014)修改單(征求意見稿)》編制說明中明確提出參照歐盟《歐盟工業(yè)排放指令》(2010/75/EC)。因此�����,危廢領(lǐng)域排放標(biāo)準(zhǔn)向歐盟靠齊是必然趨勢����。

3.3���、水泥窯協(xié)同處置:需等待政策及標(biāo)準(zhǔn)成熟

從政策起步來看,水泥窯協(xié)同處置納入視野的時間要遠(yuǎn)遠(yuǎn)晚于回轉(zhuǎn)窯焚燒��。2012-2016年��,我國先后出臺了水泥窯協(xié)同處置固體廢物的污染控制標(biāo)準(zhǔn)�、環(huán)保技術(shù)規(guī)范、技術(shù)規(guī)范和污染防治技術(shù)政策��。直到2017年5月��,專門針對水泥窯協(xié)同處置危廢的第一份政策才出臺試行版�。

由于缺乏單獨(dú)的標(biāo)準(zhǔn)體系,我們認(rèn)為水泥窯協(xié)同處置危廢的政策及標(biāo)準(zhǔn)還遠(yuǎn)未成熟��。從標(biāo)準(zhǔn)上看���,除許可證審查指南(試行)外,在污染控制和技術(shù)規(guī)范上�����,水泥窯協(xié)同處置固廢共用一套標(biāo)準(zhǔn)。鑒于普通固廢(包含生活垃圾)和危廢性質(zhì)差異甚大�,我們認(rèn)為,有必要在標(biāo)準(zhǔn)和技術(shù)政策上將其二者進(jìn)行區(qū)分�。

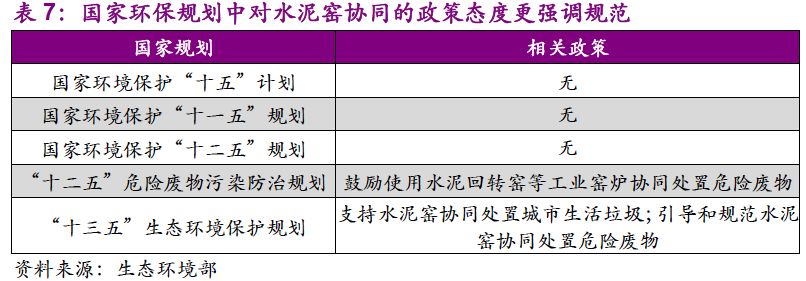

政府對水泥窯協(xié)同處置危廢的態(tài)度仍偏謹(jǐn)慎。從相關(guān)政策上看��,“十五”到“十二五”環(huán)保規(guī)劃中都沒有相關(guān)內(nèi)容��,直至2012年《“十二五”危險廢物污染防治規(guī)劃》首次提及��,而到了2016年《“十三五”生態(tài)環(huán)境保護(hù)規(guī)劃》中���,口徑已由“鼓勵”變?yōu)椤耙龑?dǎo)和規(guī)范”����。

我們認(rèn)為���,當(dāng)前水泥窯協(xié)同處置危廢政策及標(biāo)準(zhǔn)尚不成熟��,主要表現(xiàn)在兩方面:

1.行業(yè)準(zhǔn)入門檻低�,企業(yè)初心不正引發(fā)混亂�。根據(jù)工信部聯(lián)原﹝2016﹞351號,承擔(dān)居民供暖、協(xié)同處置城市生活垃圾及有毒有害廢棄物等任務(wù)的生產(chǎn)線原則上可以不進(jìn)行錯峰生產(chǎn)�。在此背景下,水泥企業(yè)紛紛上馬水泥窯協(xié)同��,以享受“規(guī)避錯峰”紅利��。由此引發(fā)的不正當(dāng)競爭已在業(yè)內(nèi)引起不滿��,2017年11月6日����,中國水泥協(xié)會向工信部原材料司發(fā)出《關(guān)于全面推行水泥錯峰生產(chǎn)的請示》,要求所有水泥企業(yè)都必須無條件的執(zhí)行錯峰生產(chǎn)政策�����。

2.污染控制技術(shù)及標(biāo)準(zhǔn)尚不成熟��,過程管控缺失��。一方面��,在大氣排放標(biāo)準(zhǔn)上���,水泥窯協(xié)同處置固廢同用一套標(biāo)準(zhǔn)�,忽略了危廢的危害性;另一方面���,行業(yè)缺乏對水泥中重金屬含量的管控����。2018年5月28日�,云南省質(zhì)監(jiān)局官網(wǎng)通報2018年云南省水泥窯協(xié)同處置固體廢物水泥及水泥熟料中重金屬含量風(fēng)險預(yù)警監(jiān)測情況。結(jié)果表明����,熟料符合率為6.7%(其中熟料重金屬含量符合率20.0%,熟料可浸出重金屬含量符合率53.3%);水泥可浸出重金屬含量整體符合率為20.0%�。

如果水泥窯協(xié)同處置想要成為危廢處置行業(yè)的主力軍之一,首先需要在排放和治理標(biāo)準(zhǔn)方面達(dá)到行業(yè)平均水平���,同時水泥窯協(xié)同處置公司需要進(jìn)一步提升自身經(jīng)營水平�,防止污染�����、安全事件的發(fā)生����。

Part4

那些重要時刻:重要節(jié)點(diǎn)回顧

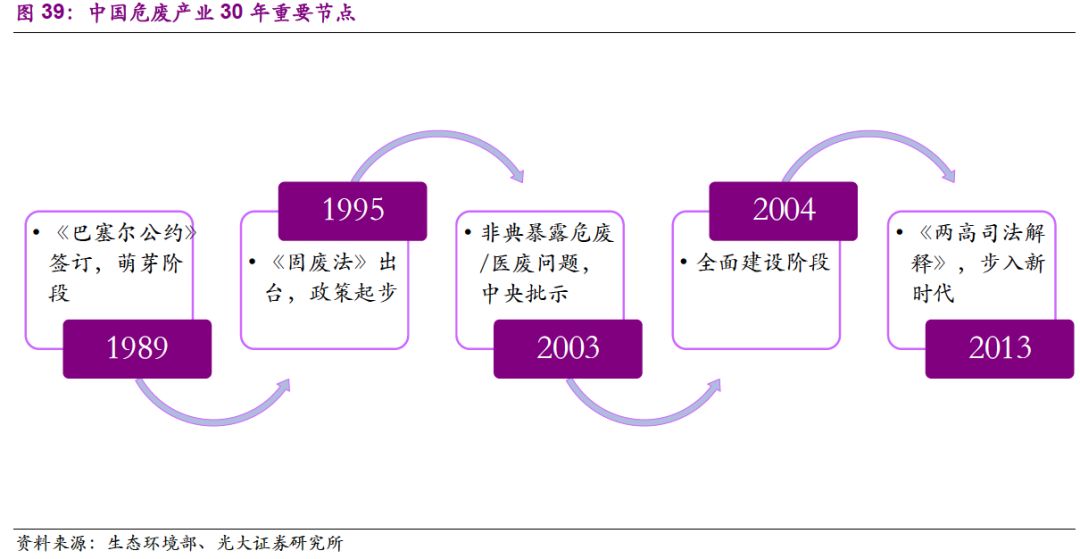

歷史的發(fā)展往往由少數(shù)人推動,而歷史進(jìn)程也往往因某些關(guān)鍵時刻而改變?�;仡櫸U行業(yè)三十年發(fā)展史����,幾個重要?dú)v史事件的發(fā)生,將行業(yè)直接推向下一個發(fā)展階段�����。

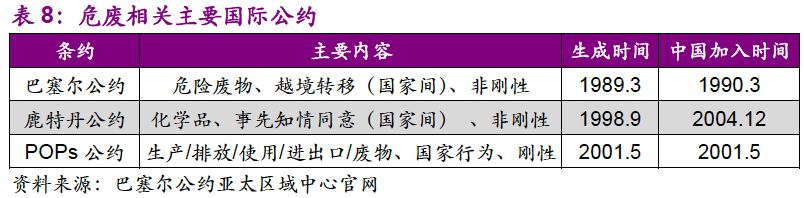

4.1���、萌芽1989-1994

發(fā)達(dá)國家與發(fā)展中國家環(huán)保意識的差距導(dǎo)致危廢跨國轉(zhuǎn)運(yùn)�,從而激發(fā)了發(fā)展中國家的環(huán)保意識��。19世紀(jì)80年代后期��,發(fā)達(dá)國家已建立起環(huán)保法規(guī)體系��,危險廢物處置價格也水漲船高����。與此同時,為尋找低成本的廢物處理方式�����,一些貿(mào)易商開始向發(fā)展中國家和東歐國家販運(yùn)危險廢物,以轉(zhuǎn)嫁危險廢物處理責(zé)任�。1989年3月22日��,聯(lián)合國環(huán)境規(guī)劃署于瑞士巴塞爾召開的世界環(huán)境保護(hù)會議上通過《控制危險廢料越境轉(zhuǎn)移及其處置巴塞爾公約》��。1989年12月�,中國出臺《環(huán)境保護(hù)法》。1990年��,中國簽署《巴塞爾公約》�。

隨后,《關(guān)于持久性有機(jī)污染物的斯德哥爾摩公約》和《關(guān)于在國際貿(mào)易中對某些危險化學(xué)品和農(nóng)藥采用事先知情同意程序的鹿特丹公約》相繼通過����,并形成三公約締約方大會,成為全球關(guān)于化學(xué)品與廢物領(lǐng)域的最高政府間決策機(jī)構(gòu)�����。

4.2�����、起步1995-2002

1995年《固廢法》的出臺,標(biāo)志著我國危廢行業(yè)的起步����。《固體廢物污染環(huán)境防治法》首次從法律層面涉及危廢管理���,同時提及經(jīng)營許可證��、危險廢物轉(zhuǎn)移聯(lián)單�����、國家危險廢物名錄���,而三者落地的時間分別為2004、1999和1998年��。從1995-2002年�,我國基本建立起危廢處理處置從鑒別-處理-排放的標(biāo)準(zhǔn)體系。

2001年�,全國21個地區(qū)92座危險廢物集中處置廠,合計危險廢物實際處置能力為每日3416噸。其中,焚燒處置能力和填埋處置能力約各占1/2����。到2004年規(guī)劃實施前�����,我國有498個集中式處置設(shè)施�,其中焚燒處置設(shè)施79座���,設(shè)計焚燒能力52萬噸/年�。

這一時期�����,焚燒占比維持在70%左右����,產(chǎn)能利用率維持在20%左右��。危廢處理以焚燒為主��,我們認(rèn)為原因有二:一是第一版《危險廢物名錄》中危廢種類尚未健全;二是資源化技術(shù)落后��,大部分危廢只能通過焚燒處理���。

污染控制方面�����,全國尚處于初級階段�����。根據(jù)《我國固體廢物處理利用行業(yè)2002年發(fā)展報告》����,這個階段的焚燒爐一般沒有尾氣凈化系統(tǒng)或只有簡單的尾氣凈化系統(tǒng),焚燒溫度也難以達(dá)到要求����,運(yùn)行費(fèi)用較高。

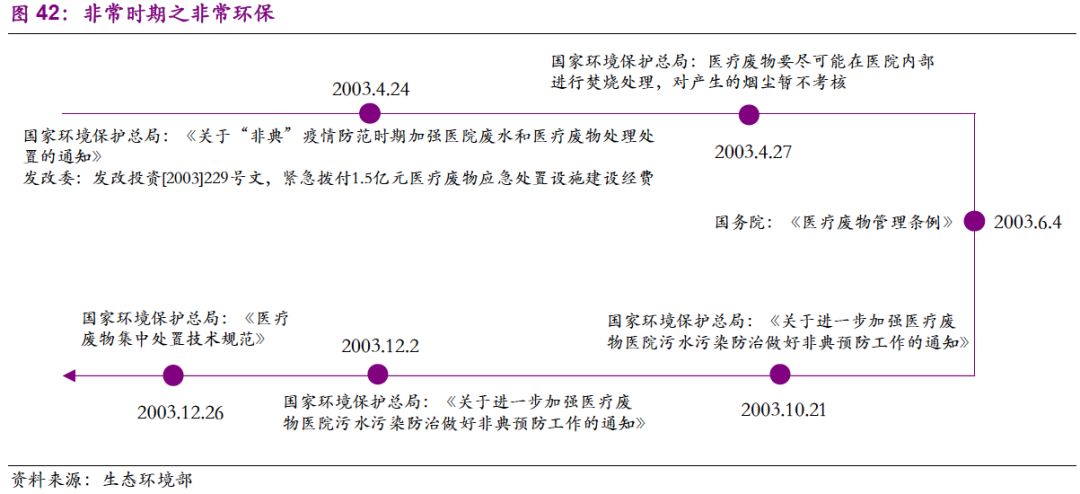

4.3���、非典催化2003

“非典”對于危廢行業(yè)的意義�,是很多人所不知道的�,它直接引發(fā)了往后十年間的建設(shè)大潮。2003年非典爆發(fā)后����,大量產(chǎn)生的醫(yī)療廢物對環(huán)保系統(tǒng)造成嚴(yán)重沖擊。環(huán)?��?偩侄啻蜗掳l(fā)通知����,要求各地加強(qiáng)醫(yī)療廢物和廢水的處理。同時��,發(fā)改委緊急撥付1.5億元���,用于各地應(yīng)急處置設(shè)施建設(shè)����。國務(wù)院頒布《醫(yī)療廢物管理條例》�����,2003年末環(huán)?�?偩职l(fā)布《醫(yī)療廢物集中處置技術(shù)規(guī)范》����。

非典事件直接促進(jìn)了危廢領(lǐng)域相關(guān)規(guī)劃的推進(jìn)�。5月中旬,國務(wù)院領(lǐng)導(dǎo)就加快危險廢物處置問題做出重要批示�,要求抓緊規(guī)劃��,先保急需�����。建議發(fā)改委會同環(huán)?��?偩肿ゾo制訂總體規(guī)劃,經(jīng)國務(wù)院審議后組織實施�����。需中央支持的資金可適當(dāng)調(diào)整國債投向予以解決���。

《全國危險廢物和醫(yī)療廢物處置設(shè)施建設(shè)規(guī)劃》橫空出世�����。接到指示后��,國家環(huán)境保護(hù)總局啟動《全國醫(yī)療廢物處置設(shè)施建設(shè)規(guī)劃》和《全國危險廢物處置設(shè)施建設(shè)規(guī)劃》編制工作����。經(jīng)過三個多月的調(diào)查和征詢意見,國家環(huán)境保護(hù)總局會同國家發(fā)展和改革委員會完成了《全國危險廢物和醫(yī)療廢物處置設(shè)施建設(shè)規(guī)劃》的編制�,于9月3日上報國務(wù)院。2004年1月19日���,《全國危險廢物和醫(yī)療廢物處置設(shè)施建設(shè)規(guī)劃》(以下簡稱《規(guī)劃》)正式印發(fā)���。

4.4、全面建設(shè)2004-2012

由于實際情況復(fù)雜�����,《規(guī)劃》實施的實際進(jìn)度大幅慢于預(yù)期�。根據(jù)規(guī)劃,2004年���,建設(shè)設(shè)區(qū)城市的醫(yī)療廢物集中處置工程����,2005年至2006年建設(shè)其他危險廢物處置工程�����,到2006年�����,全國危險廢物����、醫(yī)療廢物和放射性廢物基本實現(xiàn)安全貯存和處置。實際上直到2006年�,項目的前期工作才基本完成。

《規(guī)劃》的大規(guī)模實施���,帶來了危廢行業(yè)的第一次狂飆猛進(jìn)��。從年運(yùn)行費(fèi)用看��,2004-2008年規(guī)劃實施期間增速保持在60%-80%之間��。從危廢核準(zhǔn)規(guī)模來看����,增速中樞在40%左右��。2008年以后��,隨著大部分項目建成運(yùn)行�����,危廢核準(zhǔn)規(guī)模和年運(yùn)行費(fèi)用增速中樞降至20%。

4.5����、2013步入新時代

2013年,危廢入刑推動行業(yè)進(jìn)入全新階段���。2013年6月�����,最高人民法院��、最高人民檢察院通過《關(guān)于辦理環(huán)境污染刑事案件適用法律若干問題的解釋》�,規(guī)定非法排放�、傾倒、處置危險廢物三噸以上的�����,應(yīng)當(dāng)認(rèn)定為“嚴(yán)重污染環(huán)境”����。危廢入刑直接推動危廢行業(yè)進(jìn)入全新階段,年核準(zhǔn)規(guī)模增量一躍而起����,并逐年創(chuàng)新高。

2016年6月���,《危險廢物名錄》修訂版發(fā)布�,將危險廢物由49大類別調(diào)整為46大類別479種(362種來自原名錄����,新增117種),大部分來自于工業(yè)生產(chǎn)���。

2016年12月�,最高人民法院����、最高人民檢察院再次發(fā)布關(guān)于辦理環(huán)境污染刑事案件適用法律若干問題的解釋,對違法傾倒�、無證經(jīng)營危險廢物行為進(jìn)行從重處罰,再次推高危廢行業(yè)熱度����。

2017年5月��,環(huán)保部發(fā)布《“十三五”全國危險廢物規(guī)范化管理督查考核工作方案》�,提出建立分級負(fù)責(zé)考核機(jī)制�,以省(區(qū)、市)為主組織考核��,國家對全國的規(guī)范化管理情況進(jìn)行抽查���。在落實主體責(zé)任的前提下�����,進(jìn)一步加強(qiáng)危廢監(jiān)管��。

Part5

投資建議:給予危廢子行業(yè)“買入”評級

基于行業(yè)的高景氣度�����,給予危廢子行業(yè)“買入”評級�?�!皻v史存量+當(dāng)期增量”雙層疊加推動“量”的提升��,供需不平衡導(dǎo)致區(qū)域“價”的提升�,預(yù)計未來2-3年行業(yè)產(chǎn)能釋放速度將加快�����,行業(yè)進(jìn)入“量價齊升”時期。

我們認(rèn)為行業(yè)當(dāng)前處于快速發(fā)展的窗口機(jī)遇期和標(biāo)準(zhǔn)提高的改革期���,同時具備規(guī)模優(yōu)勢和優(yōu)異運(yùn)營能力的公司將有望在新一輪跑馬圈地中脫穎而出���,建議關(guān)注光大綠色環(huán)保(H)、東江環(huán)保(A+H)�����、海螺創(chuàng)業(yè)(H)��。

5.1�����、光大綠色環(huán)保:出身名門���,傳承優(yōu)質(zhì)項目

2017年5月由光大國際分拆上市�。

截至2017年底��,綠色環(huán)保擁有44個生物質(zhì)綜合利用項目、29個危廢處置項目��、7個光伏發(fā)電項目及2個風(fēng)電項目�,總投資約人民幣198億元,總設(shè)計規(guī)模為年處理生物質(zhì)原材料約845萬噸��,設(shè)計年處理生活垃圾約228萬噸���,設(shè)計年處理危廢約67萬噸,設(shè)計年上網(wǎng)電量約65億千瓦時����,年供熱量約175萬噸。

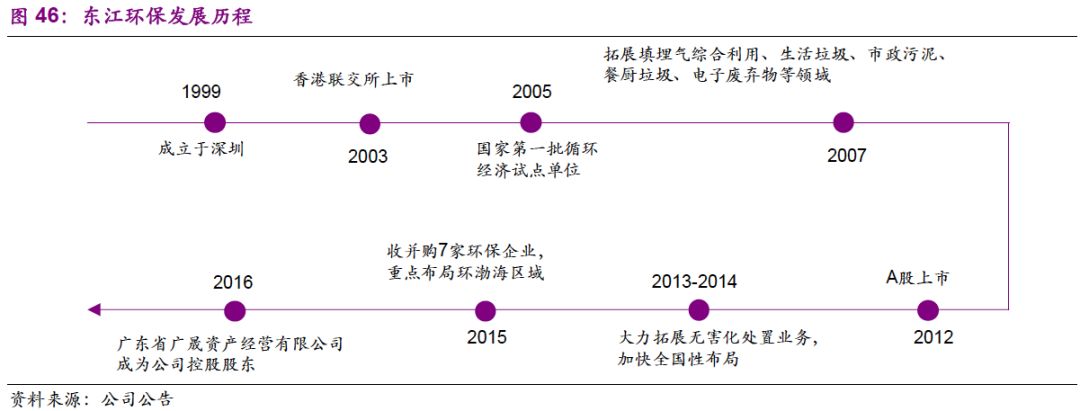

5.2��、東江環(huán)保:乘勢而動�,布局全國

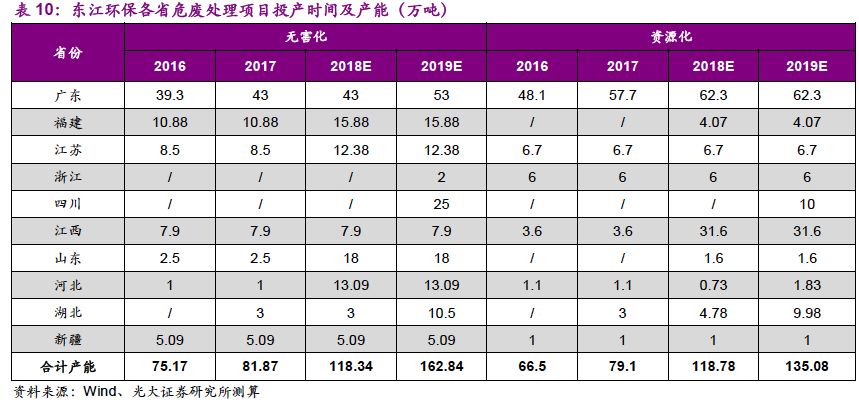

東江環(huán)保1999年成立于深圳,專注于廢物處理及資源化利用����。從2013年開始,大力拓展無害化處置業(yè)務(wù)����,加快全國性布局�,擴(kuò)張至福建�����、江西�����、安徽�、新疆等地區(qū)��。2015年擴(kuò)張至布局環(huán)渤海區(qū)域���,2017年底擁有產(chǎn)能約160萬噸��,位列行業(yè)第一�。

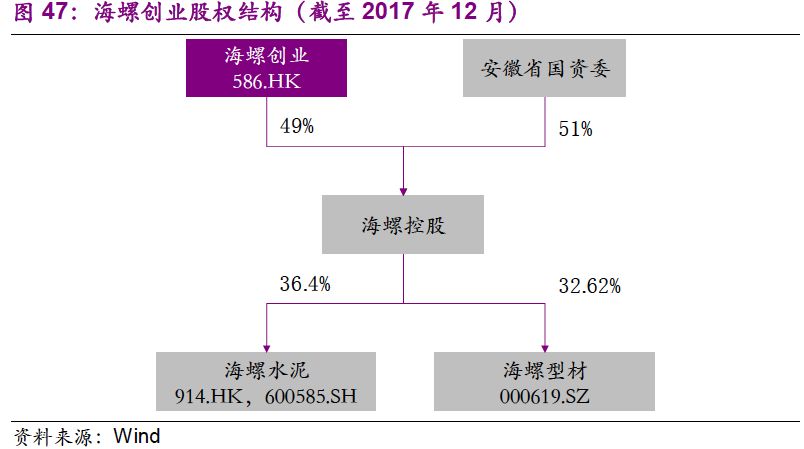

5.3��、海螺創(chuàng)業(yè):背靠海螺水泥���,開啟水泥窯協(xié)同處置之路

海螺創(chuàng)業(yè)前身為安徽海螺創(chuàng)業(yè)投資有限責(zé)任公司(簡稱“海創(chuàng)公司”)����。2013年,為使海創(chuàng)公司進(jìn)一步做大做強(qiáng)�����,通過國際資本市場募集海創(chuàng)公司發(fā)展所需資金�,完善管控體系,海創(chuàng)公司決定將部分優(yōu)良資產(chǎn)剝離出來�,成立海螺創(chuàng)業(yè),并于2013年12月19日在香港聯(lián)合交易所有限公司主板上市���。2017 年����,公司調(diào)整發(fā)展戰(zhàn)略����,依托海螺水泥全國范圍內(nèi)龐大的水泥生產(chǎn)線,將業(yè)務(wù)重心轉(zhuǎn)移至水泥窯協(xié)同處固廢危廢�����。

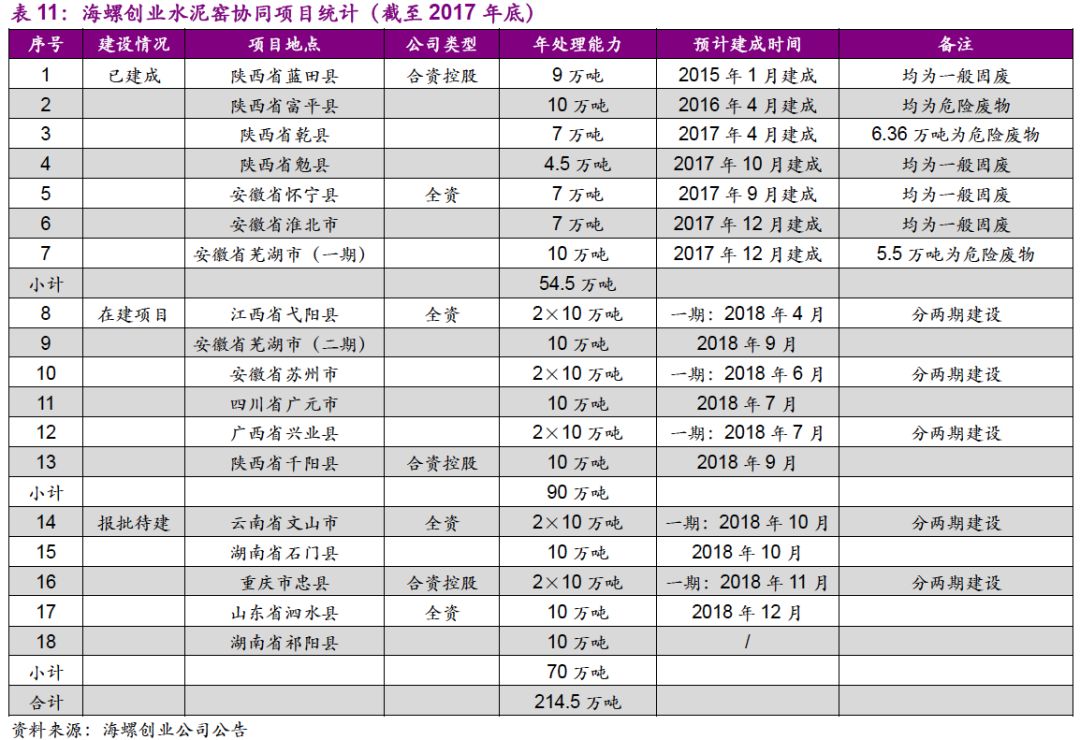

截至2017年底�,公司利用水泥窯處理工業(yè)固廢及危廢業(yè)務(wù)共有在建項目6個,已建成投產(chǎn)項目7個,已建成項目年處理能力約為54.5萬噸���。2017年工業(yè)固廢及危廢處理量共10.90萬噸��,其中危廢為5.17萬噸����、一般固廢為5.73萬噸�����。

Part6

風(fēng)險提示

(1)政策風(fēng)險:目前行業(yè)正處于規(guī)范化發(fā)展歷史進(jìn)程中�����,行業(yè)標(biāo)準(zhǔn)的提高��、執(zhí)法約束等均有助于行業(yè)走向規(guī)范化���。如果行業(yè)政策發(fā)布不及預(yù)期,將在一定程度上影響行業(yè)發(fā)展���。

(2)經(jīng)營風(fēng)險:末端排放超標(biāo)���、數(shù)據(jù)造假����、避鄰效應(yīng)甚至安全事故等行業(yè)重大負(fù)面事件的披露可能會對相關(guān)公司產(chǎn)生不利影響���。

(3)融資風(fēng)險:金融周期下半場��,企業(yè)融資渠道受限��,為了項目拓展提升產(chǎn)能仍然進(jìn)行外部融資�,如果受制于融資環(huán)境會影響企業(yè)規(guī)模的進(jìn)一步擴(kuò)展����。

來源:EBS公用環(huán)保研究 作者:光大公用環(huán)保團(tuán)隊

特此聲明:

1. 本網(wǎng)轉(zhuǎn)載并注明自其他來源的作品,目的在于傳遞更多信息���,并不代表本網(wǎng)贊同其觀點(diǎn)�。

2. 請文章來源方確保投稿文章內(nèi)容及其附屬圖片無版權(quán)爭議問題���,如發(fā)生涉及內(nèi)容�����、版權(quán)等問題���,文章來源方自負(fù)相關(guān)法律責(zé)任��。

3. 如涉及作品內(nèi)容���、版權(quán)等問題,請在作品發(fā)表之日內(nèi)起一周內(nèi)與本網(wǎng)聯(lián)系��,否則視為放棄相關(guān)權(quán)益���。