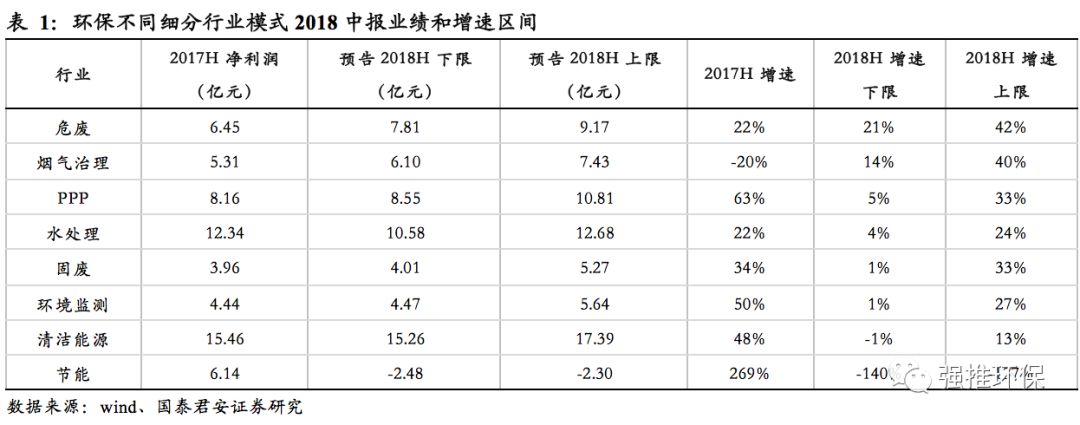

摘要:環(huán)保板塊半年報預(yù)告增速為-9.7%-9.9%,剔除異常公司后增速為7.6%-29.1%����,回落明顯�����。環(huán)保板塊共有45家上市公司披露業(yè)績預(yù)告�,板塊增速在-9.7%-9.9%之間�,相對于上年同期環(huán)保板塊整體49.4%的凈利潤增速下滑明顯;剔除掉神霧環(huán)保、神霧節(jié)能�、盛運(yùn)環(huán)保等經(jīng)營異常公司后�,環(huán)保板塊披露業(yè)績預(yù)告的凈利潤增速區(qū)間在7.6%~29.1%之間���,仍較這些可比樣本公司上年同期36.7%的凈利潤增速有所下滑����。

環(huán)保公司經(jīng)營分化明顯:運(yùn)營類公司穩(wěn)中向好�,其中危廢表現(xiàn)最優(yōu);工程類公司下滑明顯,降杠桿影響PPP業(yè)績釋放��。上半年運(yùn)營類公司業(yè)績增速區(qū)間為17%~42%;設(shè)備類公司業(yè)績增速區(qū)間為19%~40%;工程類的業(yè)績增速區(qū)間為-22%~-4%��。其中運(yùn)營類和設(shè)備類板塊2018年中報的增速與2017年上半年增速基本持平��,而工程板塊則增速下滑明顯�����。去杠桿背景下PPP項(xiàng)目業(yè)績釋放放緩����,企業(yè)資產(chǎn)負(fù)債表修復(fù)壓力較大。

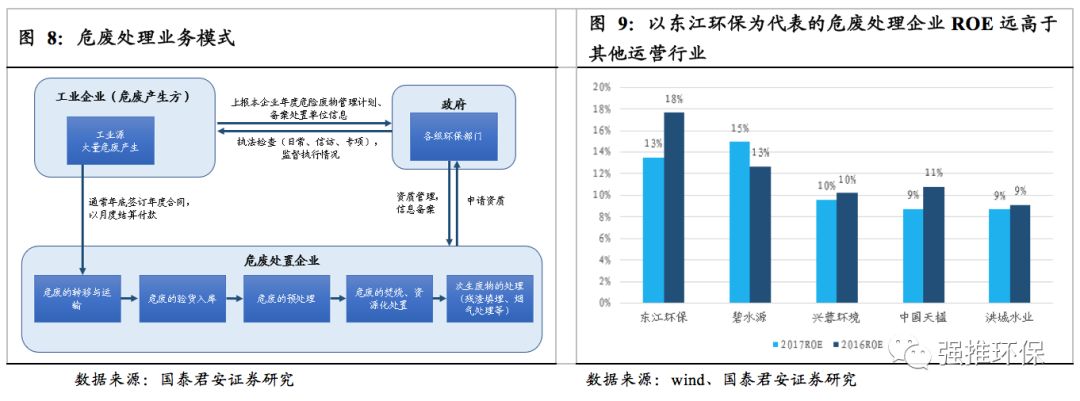

繼續(xù)看好前景最優(yōu)的危廢處理板塊�����。從細(xì)分子行業(yè)來看,危廢處理板塊以21%~42%的增幅位列各子板塊首位�,且增速下限高于去年同期,行業(yè)維持高景氣�,符合我們一年以來首推危廢行業(yè)的預(yù)期。我們針對危廢執(zhí)法力度進(jìn)行量化分析�����,18年初至今�����,危廢違法事件問責(zé)及刑拘相關(guān)違法人員456人�����,原本屬于行業(yè)“潛規(guī)則”的非嚴(yán)重污染排污問題也被列入執(zhí)法范疇��,執(zhí)法嚴(yán)格程度明顯提升����。危廢行業(yè)商業(yè)模式市場化���、利潤率高��、現(xiàn)金流優(yōu)質(zhì)����、高壁壘、市場空間大等綜合優(yōu)勢�����,是成長邏輯最確定���、前景最明朗��、回報最豐厚的環(huán)保子版塊����。推薦專業(yè)焚燒爐龍頭公司&水泥窯危廢協(xié)同處置龍頭公司�,如海螺創(chuàng)業(yè)。(東江環(huán)保&金圓股份是我司投行項(xiàng)目��,無法發(fā)表意見)��。

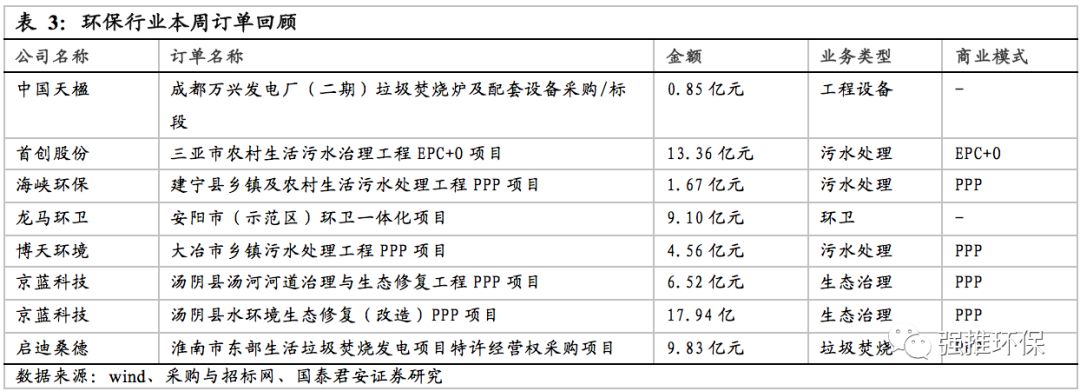

本周板塊訂單回顧:本周環(huán)保公司中新增訂單8單�����,金額合計63.83億元,其中首創(chuàng)股份(13.36)����、京藍(lán)科技(17.94)在10億以上。

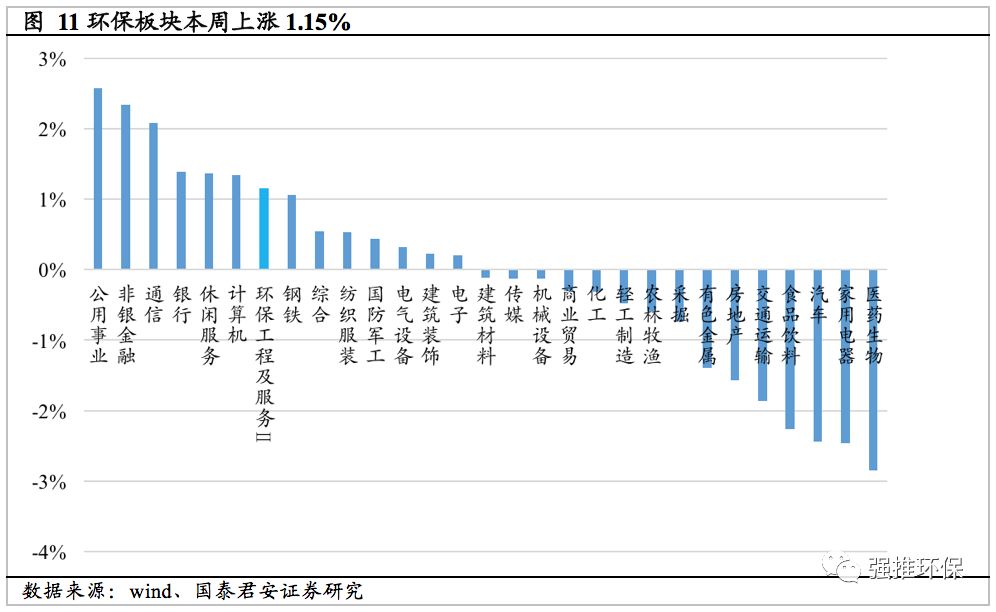

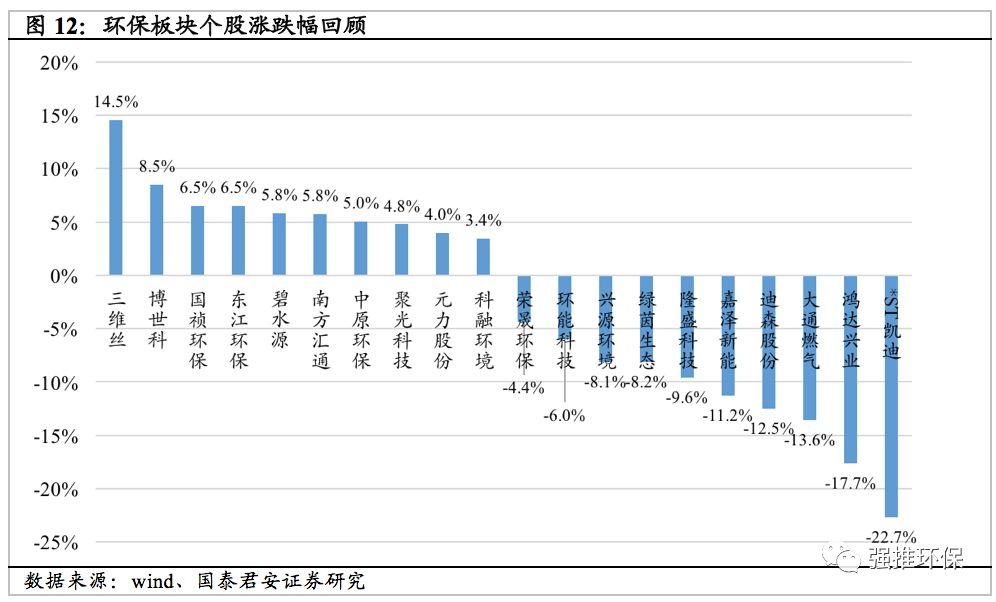

本周市場行情概覽:環(huán)保���、燃?xì)?����、水?wù)與電力板塊分別上漲1.15%�����、2.53%���、0.50%與3.62%;其中環(huán)保板塊漲跌幅18/103;創(chuàng)業(yè)板指下跌0.55%,上證綜指下跌0.07%�,深證成指下跌0.81%。漲幅前三名:三維絲(14.52%)���、博世科(8.48%)、國禎環(huán)保(6.52%);漲幅后三名:*ST凱迪(-22.67%)、鴻達(dá)興業(yè)(-17.66%)��、大通燃?xì)?-13.60%)�。

行業(yè)本周重要事件回顧:固廢污染環(huán)境防治法(修訂草案)征求意見稿發(fā)布;生態(tài)環(huán)境部通報近期地方查處的5起環(huán)境監(jiān)測數(shù)據(jù)弄虛作假案件。

風(fēng)險提示:PPP業(yè)務(wù)占比過高的企業(yè)或存在資金周轉(zhuǎn)壓力���。

正文01本周觀點(diǎn):危廢板塊增速居首����,工程服務(wù)拖累行業(yè)

1.1.板塊上半年增速-9.7%~9.9%�,修正異常公司后增速7.6%~29.1%

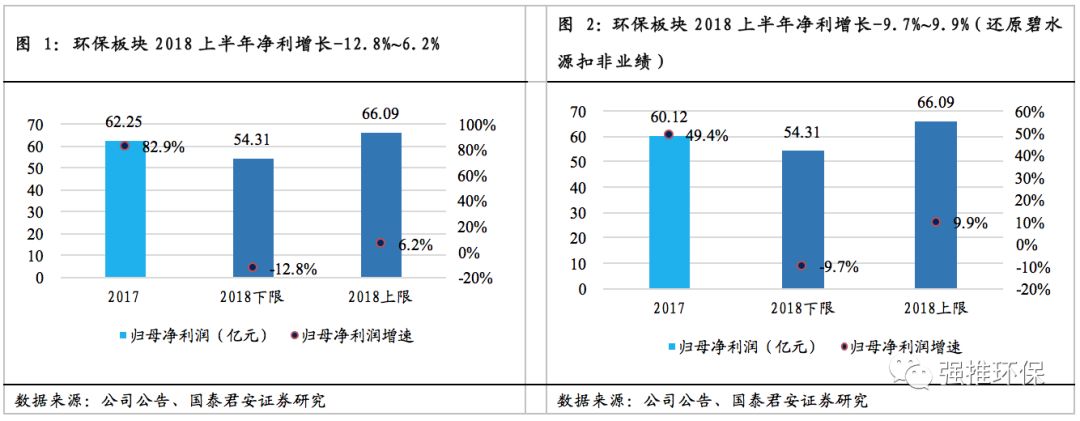

我們統(tǒng)計環(huán)保板塊2018年中報業(yè)績披露情況,截至2018年7月14日�����,板塊共有45家上市公司披露業(yè)績預(yù)告��,其中36家為最新披露�����,其余9家為4月份年報時披露�����。根據(jù)業(yè)績預(yù)告的區(qū)間統(tǒng)計,該45家上市公司的歸母凈利潤下限合計54.31億元����、上限合計66.09億元,相對2017年同期的62.25億元���,增速在-12.8%~6.2%之間��??紤]到板塊龍頭公司碧水源上年同期公司較大的投資收益造成非經(jīng)常性損益�����,將碧水源的業(yè)績修正為扣非業(yè)績后�,板塊增速在-9.7%~9.9%之間。相對于上年同期49.4%(剔除2016未披露中報的新股)的增速�,下滑幅度較為明顯。

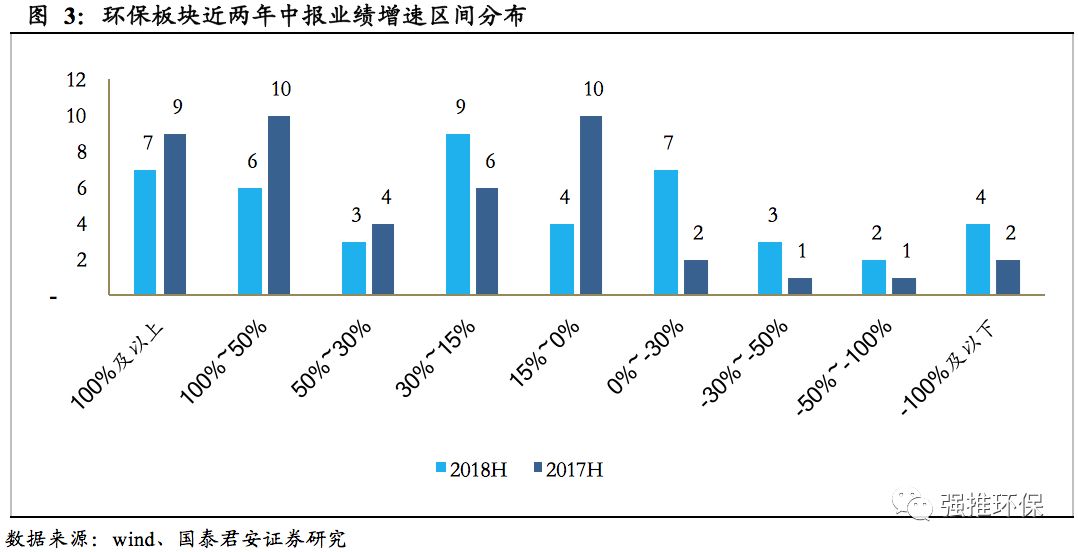

我們對于2018年有業(yè)績預(yù)告的公司取預(yù)告凈利潤區(qū)間的平均值�,與2017年同期的增長狀況進(jìn)行比較,發(fā)現(xiàn)2018H��、2017H業(yè)績增長的公司數(shù)量分別為28�、39家,其中業(yè)績增速在50%以上的分別為12�、19家;而業(yè)績下滑50%以上(含盈轉(zhuǎn)虧的)公司數(shù)量分別為6��、3家。

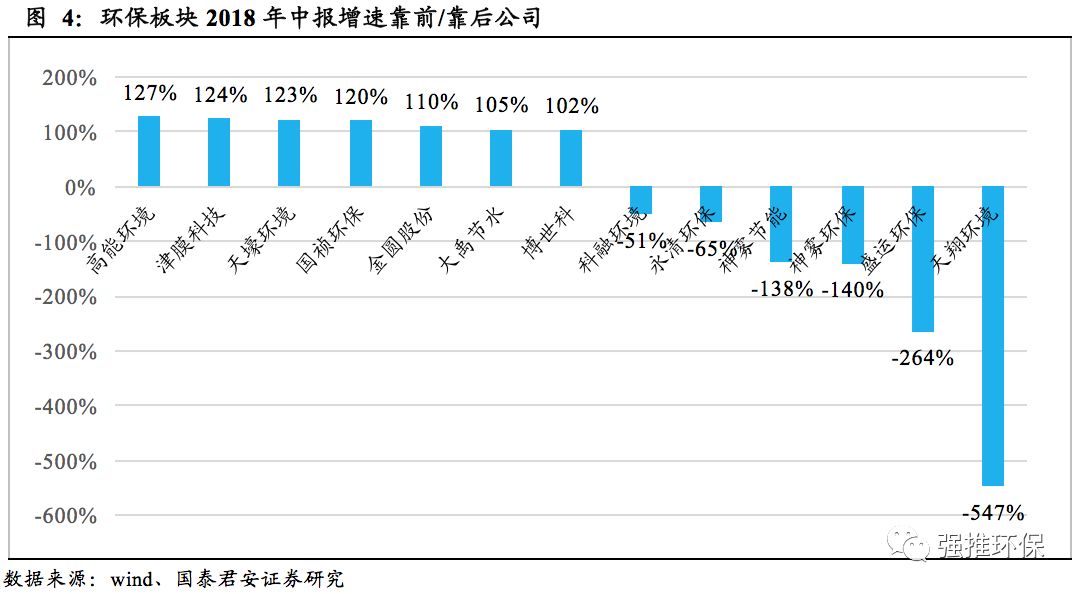

2018年上半年業(yè)績增速均值超過100%的公司分別為高能環(huán)境(127%)����、津膜科技(124%)、天壕環(huán)境(123%)�、國禎環(huán)保(120%)、金圓股份(110%)��、大禹節(jié)水(105%)�、博世科(102%),業(yè)績下滑程度較大的分別為科融環(huán)境(-51%)��、永清環(huán)保(-65%)��、神霧節(jié)能(-138%)����、神霧環(huán)保(-140%)、盛運(yùn)環(huán)保(-264%)����、天翔環(huán)境(-547%)。

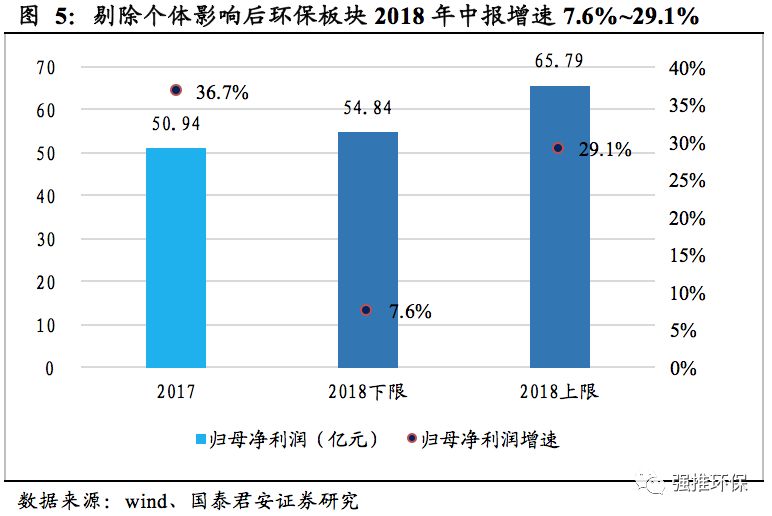

從公司層面來看�����,環(huán)保板塊2018年中報增速大幅下滑,主要是受神霧環(huán)保�、神霧節(jié)能、盛運(yùn)環(huán)保等由于公司個體經(jīng)營影響的拖累����,將這些公司剔除后,環(huán)保板塊2018年上半年凈利潤的區(qū)間合計在54.84 ~65.79之間���,同比增長7.6%~29.1%�,雖然較上年同期的36.7%增速有所下滑���,但仍保持較為穩(wěn)定的增長態(tài)勢���。

1.2.工程板塊下滑拖累行業(yè),運(yùn)營模式表現(xiàn)最好�,危廢子行業(yè)最優(yōu)

從細(xì)分子行業(yè)來看,危廢����、煙氣治理、PPP、固廢�����、環(huán)境監(jiān)測����、清潔能源�、水處理、節(jié)能的增速區(qū)間分別為21%~42%�、15%~40%、5%~33%����、1%~33%、1%~27%����、-1%~13%、-14%~3%���、-140%~-137%����??梢钥闯?���,危廢板塊的增速下限已經(jīng)與2017年中報的增速持平����,而以節(jié)能、清潔能源為主的細(xì)分板塊過去兩年帶領(lǐng)環(huán)保板塊增長的工程類模式增速出現(xiàn)了較大幅度的下滑��,且PPP�、水處理等細(xì)分板塊增速也有所放緩。

環(huán)保板塊的商業(yè)模式主要可以分為工程�����、運(yùn)營�、設(shè)備三大類,我們根據(jù)上市公司所在的細(xì)分板塊的商業(yè)模式來進(jìn)行分析(商業(yè)模式按照主營業(yè)務(wù)或近期重點(diǎn)拓展業(yè)務(wù)領(lǐng)域分類)�����,得到運(yùn)營類的業(yè)績增速區(qū)間為17%~42%���,設(shè)備類的業(yè)績增速區(qū)間為19%~40%����,工程類的業(yè)績增速區(qū)間為-22%~-4%?����?梢钥闯?,運(yùn)營類和設(shè)備類板塊2018年中報的增速與2017年上半年增速基本持平(注:2017H增速剔除了藍(lán)焰控股重組后的大幅扭虧),而工程板塊則增速下滑明顯��。

從公司角度來看���,工程類板塊增速的大幅下滑,主要是由于節(jié)能���、清潔能源等工業(yè)工程板塊的下滑的拖累��,將神霧環(huán)保��、神霧節(jié)能��、盛運(yùn)環(huán)保等公司剔除后�,得到工程類板塊整體增速在3%~23%之間����,較上年同期的39%增速仍然有一定幅度的下滑�����。我們認(rèn)為�,PPP板塊受制于政府財政資金趨緊以及去杠桿背景下銀行信用體系的收縮���,業(yè)績增速的下滑屬于預(yù)期之內(nèi)��,近期來看企業(yè)資產(chǎn)負(fù)債表的修復(fù)仍為首要任務(wù)����。而從政策轉(zhuǎn)向的預(yù)期來看�,鄉(xiāng)村振興戰(zhàn)略規(guī)劃的執(zhí)行將把環(huán)保工程項(xiàng)目向農(nóng)村環(huán)保EPC拓展,以博世科(EPC占比70%)為代表的EPC占比更多的公司會在政策轉(zhuǎn)向中脫穎而出����。

1.3.繼續(xù)推薦運(yùn)營類板塊,重點(diǎn)看好危廢處理

分析2018年環(huán)保板塊中報業(yè)績預(yù)告可以看出�,受制于政府財政資金趨緊以及銀行信用體系的收縮,以政府支付為主(TOG)��、且需要資金推動的工程業(yè)務(wù)板塊成長邏輯有所破壞��,而以工業(yè)企業(yè)為主(TOB)、政府作為監(jiān)管方而非付款方的危廢處理行業(yè)��,憑借優(yōu)質(zhì)的現(xiàn)金流���,以及持續(xù)提升的盈利能力和高壁壘�,在加速成長上以及被驗(yàn)證��,未來繼續(xù)看好���,具體邏輯如下�����。

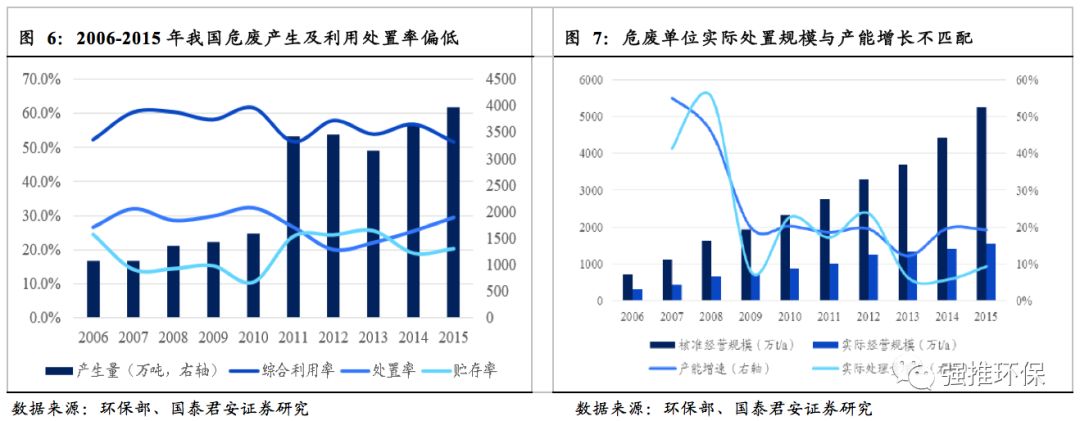

官方���、產(chǎn)業(yè)界���、媒體認(rèn)知趨同:危廢產(chǎn)量超1億噸����。根據(jù)環(huán)保部年報數(shù)據(jù):2015��、2016年,全國危廢年產(chǎn)生量3976����、5347萬噸。而參考發(fā)達(dá)國家危廢產(chǎn)生量占總工業(yè)固廢比例(韓國4%��、日本5%��、歐美6-8%)以危廢產(chǎn)量/工業(yè)固廢=5%計算�,我國2015數(shù)據(jù)顯示固廢產(chǎn)生量為19.1億噸,測算當(dāng)年危廢實(shí)際產(chǎn)生量約1億噸�,與官方口徑差別較大,我們認(rèn)為官方意識到統(tǒng)計口徑與實(shí)際產(chǎn)量的巨大差距�,推動了頂層政策在近幾年的快速完善。同時�,媒體和產(chǎn)業(yè)界逐步達(dá)成統(tǒng)一認(rèn)知,如E20環(huán)境平臺2017年8月測算我國危廢產(chǎn)量在8000萬-1億噸�,中國環(huán)保在線2018年1月預(yù)測2018我國危廢實(shí)際產(chǎn)量在1.18億噸。網(wǎng)易新聞��、中國水泥網(wǎng)�、中國電工器材行業(yè)信息網(wǎng)2017年也都采用1億噸的數(shù)量級描述中國目前危廢的實(shí)際產(chǎn)量。我們認(rèn)為從客觀實(shí)際到產(chǎn)業(yè)界�����、媒體界對于危廢的實(shí)際產(chǎn)量認(rèn)知已經(jīng)趨同。

現(xiàn)有危廢資質(zhì)中��,產(chǎn)能兌現(xiàn)比例低��。2015年我國已核準(zhǔn)危廢處置產(chǎn)能總量5263萬噸��,其中無害化982萬噸����。按照2015年約1億噸危廢產(chǎn)量核算,產(chǎn)能缺口約為50%���,而實(shí)際綜合利用+處置率約25%�����。其中顯著的差距主要來源于兩方面:

大量資質(zhì)未能兌現(xiàn)為產(chǎn)能����。受制于選址困難���、環(huán)評審批難以通過、執(zhí)法不嚴(yán)格導(dǎo)致危廢收儲率低等因素��,我國存在大量危廢核準(zhǔn)資質(zhì),并沒有形成實(shí)際產(chǎn)能��。2014年以來����,上市公司收購無產(chǎn)能危廢牌照舉措頻出,即是鑒證����。盡管目前資質(zhì)缺口約4000萬噸,但若假設(shè)有效產(chǎn)能=實(shí)際處置量�����,則有效產(chǎn)能缺口或超過7000萬噸����。

無害化產(chǎn)能稀缺。危廢處置的核準(zhǔn)資質(zhì)中�,按照資源化與無害化兩種區(qū)分,其中無害化資質(zhì)的稀缺性與盈利性更強(qiáng)����。2015年,我國核準(zhǔn)無害化產(chǎn)能規(guī)模982萬噸���,占總核準(zhǔn)5263萬噸產(chǎn)能的比例18.7%�����。而保守預(yù)計�,我國每年產(chǎn)生的危廢中,約30%危廢必須進(jìn)行無害化處置��。在危廢資質(zhì)總量少于處置需求的大背景下�,無害化處置能力尤其不足。

危廢無害化產(chǎn)能仍有2000萬噸缺口�、仍有翻倍成長空間。我們估算無害化產(chǎn)能仍有2000萬噸缺口�����、仍有翻倍成長空間��。假設(shè)①全國危廢產(chǎn)能需求為1億噸����,②無害化和資源化產(chǎn)能比例3:7,則對應(yīng)無害化產(chǎn)能需求3000萬噸���,目前我國無害化產(chǎn)能約1000萬噸���,仍有2000萬噸缺口,翻番成長空間;則對應(yīng)建設(shè)投資空間600億(2000萬噸*3000元/噸投資);無害化市場增量年運(yùn)營空間400億(2000萬噸/年*2000元/噸處置費(fèi))�����。

訂單市場化程度高���,無關(guān)聯(lián)交易�����。危廢處理領(lǐng)域�����,尤其是無害化處理領(lǐng)域����,商業(yè)模式為“誰污染�、誰治理”的原則,處理企業(yè)與產(chǎn)廢企業(yè)簽訂處理合同�����,產(chǎn)廢企業(yè)可以在其所屬區(qū)域內(nèi)尋求有處理資質(zhì)、處理價格合適的危廢處理企業(yè);處理企業(yè)之間也可以在業(yè)務(wù)區(qū)域內(nèi)��,或在政府要求下跨區(qū)域的進(jìn)行危廢收儲競爭����。從目前市場情況來看,基本上危廢處理企業(yè)都為獨(dú)立的第三方��,不存在關(guān)聯(lián)交易行為����,商業(yè)模式市場化程度高。

脫離公用事業(yè)屬性�,利潤率無天花板。傳統(tǒng)的供排水�、垃圾焚燒發(fā)電等運(yùn)營類項(xiàng)目由于面對的客戶為政府部門和市民,在收費(fèi)價格上有著嚴(yán)格的管控���,提價周期一般在5年以上��,且需要反復(fù)召開聽證會�����,提價難度較高���。與此相比����,危廢處理行業(yè)面對的客戶為工業(yè)企業(yè)���,收費(fèi)價格為在政府指導(dǎo)價格基礎(chǔ)下的協(xié)商價格,合同一般為一年一簽�,調(diào)價阻礙小,利潤率不存在天花板(傳統(tǒng)BOT項(xiàng)目的回報率在8~12%左右)����。

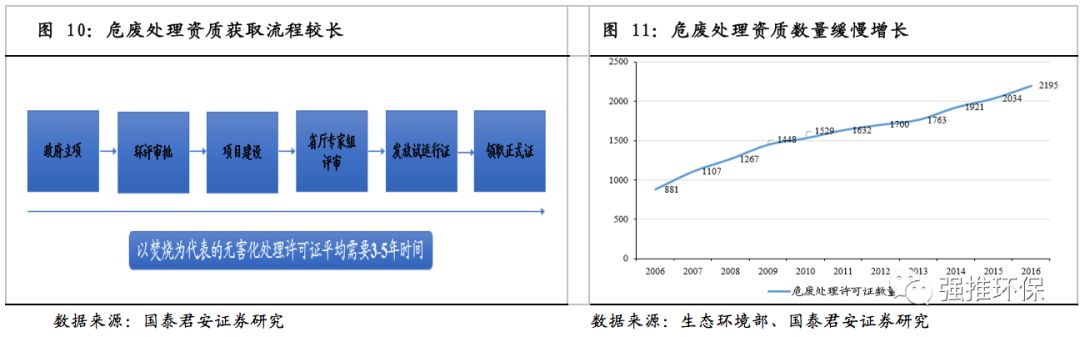

有進(jìn)入壁壘,有技術(shù)或管理優(yōu)勢�。危廢處理行業(yè)管理采用許可證制度,沒有獲得許可證的企業(yè)不得進(jìn)行危廢處理����。許可證的獲取需要經(jīng)過政府立項(xiàng)、環(huán)評審批����、項(xiàng)目建設(shè)、省廳專家組評審、發(fā)放試生產(chǎn)證�、領(lǐng)取正式證,以焚燒為代表的無害化處理許可證平均需要3~5時間�����。根據(jù)環(huán)保部2017年12月發(fā)布的《2017年全國大�����、中城市固體廢物污染環(huán)境防治年報》數(shù)據(jù)�,截至2016年底,全國共頒發(fā)危險廢物經(jīng)營許可證2195份��,較2015年增加131份�����,增速6%�����,資質(zhì)增速緩慢�。

02環(huán)保&公用板塊上周漲跌幅

本周市場行情概覽:環(huán)保、燃?xì)?、水?wù)與電力板塊分別上漲1.15%����、2.53%���、0.50%與3.62%;其中環(huán)保板塊漲跌幅位居申萬103個二級行業(yè)指數(shù)第18位;創(chuàng)業(yè)板指下跌0.55%����,上證綜指下跌0.07%���,深證成指下跌0.81%。

漲幅前五名:三維絲(14.52%)��、博世科(8.48%)��、國禎環(huán)保(6.52%)�����、東江環(huán)保(6.51%)����、碧水源(5.80%)

漲幅后五名:*ST凱迪(-22.67%)、鴻達(dá)興業(yè)(-17.66%)��、大通燃?xì)?-13.60%)、迪森股份(-12.50%)���、嘉澤新能(-11.24%)

03本周環(huán)保上市公司新增訂單回顧

根據(jù)公告與招投標(biāo)信息統(tǒng)計���,本周環(huán)保公司中新增訂單8單,金額合計63.83億元�,其中兩項(xiàng)訂單金額達(dá)10億元以上(首創(chuàng)股份13.36、京藍(lán)科技17.94)��。

04環(huán)保行業(yè)本周重要事件回顧

中央|全面加強(qiáng)生態(tài)環(huán)境保護(hù)堅(jiān)決打好北京市污染防治攻堅(jiān)戰(zhàn)

中共北京市委北京市人民政府關(guān)于全面加強(qiáng)生態(tài)環(huán)境保護(hù)堅(jiān)決打好北京市污染防治攻堅(jiān)戰(zhàn)的意見��,具體指標(biāo)如下:到2020年�,全市細(xì)顆粒物(PM2.5)年均濃度達(dá)到國家要求;地表水達(dá)到或優(yōu)于Ⅲ類水體比例達(dá)到24%以上,劣Ⅴ類水體比例下降到28%以內(nèi);氮氧化物�����、揮發(fā)性有機(jī)物���、化學(xué)需氧量��、氨氮排放量比2015年減少30%以上;受污染耕地安全利用率達(dá)到90%以上��,再開發(fā)利用的污染地塊安全利用率達(dá)到90%以上;生態(tài)保護(hù)紅線面積占全市國土面積26.1%;森林覆蓋率達(dá)到44%以上���。

中央|固廢污染環(huán)境防治法(修訂草案)征求意見稿發(fā)布

修訂草案共六章102條����,其中修改50條(不包括僅修改“環(huán)境保護(hù)”為“生態(tài)環(huán)境”的條款)��,新增14條��,刪除4條���。主要修改內(nèi)容包括以下幾個方面:1. 統(tǒng)籌把握減量化��、資源化和無害化的關(guān)系;2. 明確各方責(zé)任促進(jìn)固體廢物協(xié)同治理;3. 為生態(tài)文明體制改革提供法律支撐;4. 綜合運(yùn)用手段深化固體廢物管理

中央|生態(tài)環(huán)境部通報近期地方查處的5起環(huán)境監(jiān)測數(shù)據(jù)弄虛作假案件

福建省泉州市南翼污水處理廠自動監(jiān)測數(shù)據(jù)造假案,被告人邱清育有期徒刑6個月��,并處罰金1萬元;湖北省黃岡市湖北雄陶陶瓷有限公司自動監(jiān)測數(shù)據(jù)造假案��,處罰金額100萬元����,安環(huán)部負(fù)責(zé)人被判處有期徒刑1年,相關(guān)運(yùn)維人員被判處有期徒刑8個月;天津超越機(jī)動車檢測服務(wù)有限公司造假案�����,罰款30萬元;江西省歐蘭寶檢測技術(shù)有限公司造假案,撤銷了其資質(zhì)認(rèn)定書;甘肅省白銀綠創(chuàng)環(huán)??萍加邢薰居嘘P(guān)環(huán)評現(xiàn)狀監(jiān)測數(shù)據(jù)不實(shí)案,6個月內(nèi)禁止綠創(chuàng)公司參與政府購買環(huán)境監(jiān)測服務(wù)或政府委托項(xiàng)目�����。生態(tài)環(huán)境部正在會同有關(guān)部門聯(lián)合制定《防范和懲治領(lǐng)導(dǎo)干部不當(dāng)干預(yù)生態(tài)環(huán)境監(jiān)測活動管理辦法(試行)》����,構(gòu)建責(zé)任體系,細(xì)化干預(yù)情形���,強(qiáng)化責(zé)任追究�����。

中央|國家發(fā)展改革委�、國家能源局關(guān)于積極推進(jìn)電力市場化交易�����、進(jìn)一步完善交易機(jī)制的通知

提高市場化交易電量規(guī)模:為促進(jìn)清潔能源消納���,支持電力用戶與水電��、風(fēng)電��、太陽能發(fā)電��、核電等清潔能源發(fā)電企業(yè)開展市場化交易�。二、推進(jìn)各類發(fā)電企業(yè)進(jìn)入市場:加快放開煤電機(jī)組參與電力直接交易;在統(tǒng)籌考慮和妥善處理電價交叉補(bǔ)貼的前提下��,有序放開水電參與電力市場化交易;推進(jìn)規(guī)劃內(nèi)的風(fēng)電����、太陽能發(fā)電等可再生能源在保障利用小時數(shù)之外參與直接交易、替代火電發(fā)電權(quán)交易及跨省跨區(qū)現(xiàn)貨交易試點(diǎn)等�����。三����、放開符合條件的用戶進(jìn)入市場:2018年放開煤炭����、鋼鐵、有色�、建材等4個行業(yè)電力用戶發(fā)用電計劃����,全電量參與交易����,并承擔(dān)清潔能源配額。

地方|安徽全面啟動農(nóng)村黑臭水體排查治理工作

近日����,安徽省環(huán)境保護(hù)委員會辦公室印發(fā)《安徽省農(nóng)村黑臭水體排查摸底工作方案》和《安徽省農(nóng)村黑臭水體排查摸底工作指南(試行)》,全省農(nóng)村黑臭水體排查治理工作正式啟動���?��!斗桨浮穼ε挪楣ぷ鞯目傮w要求、工作目標(biāo)�����、排查范圍���、主要內(nèi)容��、排查方式�、時間進(jìn)度和任務(wù)分工予以明確,《指南》對農(nóng)村黑臭水體的定義��、范圍����、識別方式、分級標(biāo)準(zhǔn)�����、填報清單等進(jìn)行了說明��。到2018年底前�����,安徽將通過排查摸底����,全面掌握全省農(nóng)村黑臭水體現(xiàn)狀、存在的主要污染問題以及涉及的鄉(xiāng)鎮(zhèn)�、村莊�����,為制定科學(xué)合理的農(nóng)村黑臭水體綜合整治方案提供可靠的依據(jù)。

地方|甘肅隴南市2018年度大氣污染防治工作方案

空氣質(zhì)量目標(biāo):2018年��,武都區(qū)空氣質(zhì)量優(yōu)良天數(shù)比例達(dá)到88.5%以上���,其他各縣區(qū)優(yōu)良天數(shù)比例達(dá)到85.0%以上�。武都區(qū)可吸入顆粒物(PM10)���、細(xì)顆粒物(PM2.5)�����,年均值分別控制在60和35微克/立方米以內(nèi)(剔除沙塵影響后監(jiān)測數(shù)據(jù));二氧化硫�、二氧化氮年均值總體保持穩(wěn)定��,基本消除人為導(dǎo)致重污染天氣�����。

地方|江西省財政廳通報PPP項(xiàng)目清庫情況

江西省各地財政部門于今年以來開展了信息平臺庫的集中自查和清理工作��,已總共清退項(xiàng)目258個�、1173.19億元,同時今年以來新入庫項(xiàng)目89個,項(xiàng)目總數(shù)與去年末相比凈減169個���,投資額凈減477.8億元����。管理庫中���,清退項(xiàng)目27個����、13.42億元���,整改項(xiàng)目8個��、59.01億元�����,同時新入庫項(xiàng)目37個�,管理庫項(xiàng)目與去年末相比凈增10個���、208.82億元��,管理庫項(xiàng)目繼續(xù)保持增長�,充分表明PPP項(xiàng)目需求不斷加大�。項(xiàng)目退庫原因主要有三類:一是項(xiàng)目停滯不前。有的項(xiàng)目因征地受阻�����、前期手續(xù)不全或不符合PPP操作流程���,長達(dá)一年以上仍無實(shí)質(zhì)性進(jìn)展�����。二是項(xiàng)目不再適用PPP模式�。有的項(xiàng)目缺乏對社會資本的吸引力����,投資總額過小或期限過短;有的已采用其他模式。三是項(xiàng)目管理不規(guī)范��。

地方|唐山7月18日-7月21日水泥企業(yè)���、鋼鐵企業(yè)燒結(jié)機(jī)�����、豎爐全部停產(chǎn)

受不利氣象條件影響����,唐山市可能出現(xiàn)一次重污染天氣過程,預(yù)計將達(dá)到橙色預(yù)警水平��。唐山市市重污染天氣應(yīng)對指揮部決定�,自7月18日12時-7月21日12時,全市啟動重污染天氣Ⅱ級應(yīng)急響應(yīng)(加強(qiáng))����。通知要求水泥(含特種水泥、粉磨站)企業(yè)停產(chǎn)�,承擔(dān)協(xié)同處置城市生活垃圾及危險廢物的水泥旋窯企業(yè)以核定的最低生產(chǎn)負(fù)荷生產(chǎn)。

地方|湖北:2020年底前完成長江沿江1公里范圍內(nèi)化工企業(yè)關(guān)改搬轉(zhuǎn)

近日����,湖北省政府發(fā)布湖北長江大保護(hù)十大標(biāo)志性戰(zhàn)役工作方案。其中�����,為破解“化工圍江”困局制定了時間表:2020年底前�����,湖北將完成長江沿江1公里范圍內(nèi)化工企業(yè)關(guān)改搬轉(zhuǎn)(關(guān)閉、改造�、搬遷或轉(zhuǎn)產(chǎn)),2025年12月31日前��,完成沿江1至15公里范圍內(nèi)的化工企業(yè)關(guān)改搬轉(zhuǎn)�����。沿江1公里內(nèi)禁止新建化工項(xiàng)目和重化工園區(qū)����,沿江15公里范圍內(nèi)一律禁止在園區(qū)外新建化工項(xiàng)目�。到2020年底,全省設(shè)區(qū)市100%的城市黑臭河道全部疏浚一遍����,建成區(qū)內(nèi)黑臭水體基本消除,城市建成區(qū)污水基本實(shí)現(xiàn)全收集�����、全處理;在長江兩岸造林綠化方面����,計劃用3年時間在全省長江干流沿線39個縣(市�、區(qū))沿岸����,提升長江經(jīng)濟(jì)帶綠色生態(tài)廊道建設(shè)水平。

地方|《連云港市提升廢氣收集處理能力三年行動計劃》

總體目標(biāo):到2020年����,全市PM2.5年均濃度比2015年下降30%以上,力爭降至35微克/立方米;市空氣優(yōu)良率達(dá)到80%以上�,持續(xù)保持全省領(lǐng)先。提出了火電����、鋼鐵、水泥�����、平板玻璃�����、石化��、化工等重點(diǎn)行業(yè)整治目標(biāo)及項(xiàng)目:火電行業(yè)2019年底前,全市現(xiàn)有9家企業(yè)未實(shí)現(xiàn)超低排放的發(fā)電機(jī)組����、10臺65蒸噸/小時以上燃煤鍋爐煙氣全部達(dá)到超低排放要求。2018年12月底完成11個火電機(jī)組煙氣脫白�����。鋼鐵行業(yè)�����。2018年7月1日前����,4家鋼鐵企業(yè)完成物料堆場�����、輸送轉(zhuǎn)運(yùn)����、粉料配料、焙燒煉焦�����、裝載卸載等各環(huán)節(jié)的無組織排放治理任務(wù)。2018年底前����,完成燒結(jié)機(jī)、球團(tuán)焙燒設(shè)備的煙氣氮氧化物提標(biāo)改造�����,氮氧化物排放濃度不高于100毫克/立方米����。待國家、省明確鋼鐵行業(yè)超低排放標(biāo)準(zhǔn)后���,各鋼鐵企業(yè)第一時間實(shí)施超低排放改造�����。

05環(huán)保類上市公司本周大事公告

1)停牌&復(fù)牌

【金鴻控股】因重大資產(chǎn)重組事項(xiàng)尚未完成��,繼續(xù)停牌�。

【清新環(huán)境】因發(fā)行股份購買資產(chǎn)事項(xiàng)尚未完成,繼續(xù)停牌��。

【盈峰環(huán)境】為避免公司股價異常波動��,繼續(xù)停牌��。

【東方園林】因重大資產(chǎn)重組事項(xiàng)尚未完成�����,申請延期復(fù)牌����,自2018年7月20日開市起繼續(xù)停牌。

【永清環(huán)?!恳蛑卮筚Y產(chǎn)重組事項(xiàng)尚未完成�����,自2018年07月20日開市起繼續(xù)停牌���。

【京藍(lán)科技】因發(fā)行股份購買資產(chǎn)事項(xiàng)尚未完成����,自7月23日起繼續(xù)停牌。

【中再資環(huán)】因重大資產(chǎn)重組事項(xiàng)尚未完成�����,自7月23日起繼續(xù)停牌����。

2)對外擔(dān)保

【博天環(huán)境】為參股子公司海南北排博華水務(wù)有限公司向向中國農(nóng)業(yè)發(fā)展銀行海南省分行申請的31,000萬元項(xiàng)目貸款按32%股權(quán)比例提供9,920萬元擔(dān)保,擔(dān)保期限為主合同約定的債務(wù)履行期屆滿之次日起兩年�。截至本公告披露日,公司對外擔(dān)保余額76,072.2515萬元���,全部為對全資及控股子公司的擔(dān)保�,占公司最近一期經(jīng)審計的凈資產(chǎn)的比例39.7857%�。

【興蓉環(huán)境】

1.為控股子公司沛縣興蓉水務(wù)發(fā)展有限公司向中國農(nóng)業(yè)發(fā)展銀行江蘇省分行沛縣支行申請的7億元項(xiàng)目貸款提供連帶責(zé)任保證擔(dān)保。

2.為控股子公司成都市興蓉隆豐環(huán)保發(fā)電有限公司向中國進(jìn)出口銀行申請的人民幣5億元項(xiàng)目貸款提供連帶責(zé)任保證�����。

本次擔(dān)保提供后公司及控股子公司對外擔(dān)?����?傆囝~為95,542.38萬元(含本次)���,占公司最近一期經(jīng)審計凈資產(chǎn)(的9.87%�。公司及控股子公司對合并報表外單位提供的擔(dān)保總余額1,714.38萬元�����,占上市公司最近一期經(jīng)審計凈資產(chǎn)的0.18%����。

【興源環(huán)境】

1. 擬為孫公司瓊中鑫三源水務(wù)投資管理有限公司源在中國農(nóng)業(yè)發(fā)展銀行瓊中縣支行的融資追加提供人民幣4.07184億元額度的連帶責(zé)任保證擔(dān)保,擔(dān)保期限自協(xié)議生效之日起10年��。

2.為控股子公司梧州興源水美水務(wù)有限公司在中國工商銀行梧州分行的融資提供人民幣1.5億元額度的連帶責(zé)任保證擔(dān)保����,擔(dān)保期限自協(xié)議生效之日起15年。

3.全資子公司杭州中藝生態(tài)環(huán)境工程有限公司為其參股公司山西水投藝源水務(wù)有限公司在國家開發(fā)銀行山西省分行的融資提供人民幣1.3572億元額度的連帶責(zé)任保證擔(dān)保��,擔(dān)保期限自協(xié)議生效之日起22年����。

截至本公告日����,公司及控股子公司對外擔(dān)保范圍為本金余額最高不超過人民幣總計448,064 萬元,占2017年末公司經(jīng)審計凈資產(chǎn)的118.82%。

3)質(zhì)押&解押

【中國天楹】股東南通乾創(chuàng)投資有限公司將1600股質(zhì)押給華鑫國際信托有限公司;截至本公告日��,南通乾創(chuàng)共持有公司股份39988.9313萬股�,占公司總股本29.59%,所持股票均為無限售流通股�,其所持有公司股份累計被質(zhì)押36672.9935萬股(含本次質(zhì)押股份),占公司總股本的27.13%����。

【高能環(huán)境】控股股東李衛(wèi)國先生將質(zhì)押給平安銀行股份有限公司深圳分行的16,000,000股無限售條件流通股(占公司總股本的2.42%)解除質(zhì)押;截至本公告日,李衛(wèi)國先生擁有本公司股份151,168,373股��,占公司總股本的22.83%�,累計質(zhì)押股份數(shù)量為115,530,000股,占其所持公司股份的76.42%����,占公司總股本的17.45%。

【隆華節(jié)能】控股股東及實(shí)際控制人李占明先生����、李占強(qiáng)先生、李明強(qiáng)先生���、李明衛(wèi)先生分別質(zhì)押1,558.61萬股��、1009.92萬股���、858萬股與386萬股給國泰君安證券股份有限公司�����,本次質(zhì)押占其所持股份比例分別為8.69%���、12.16%、9.83%與4.49%�。截至公告披露日,李占明先生持有公司股份179,401,092股�,占公司總股本的19.70%,其所持有公司股份累計被質(zhì)押129,146,100股�,占公司總股本的14.18%;李占強(qiáng)先生持有公司股份87,288,400股,占公司總股本的9.58%��,其所持有公司股份累計被質(zhì)押69,240,000股����,占公司總股本的7.60%;李明強(qiáng)先生持有公司股份83,041,600股,占公司總股本的9.12%�����,其所持有公司股份累計被質(zhì)押60,939,200股���,占公司總股本的6.69%;李明衛(wèi)先生持有公司股份86,000,000股�����,占公司總股本的9.44%�,其所持有公司股份累計被質(zhì)押61,020,000股���,占公司總股本的6.70%�。

【興源環(huán)境】控股股東興源控股集團(tuán)有限公司將55.0101萬股(轉(zhuǎn)增后)補(bǔ)充質(zhì)押給中信證券股份有限公司����,本次質(zhì)押占其所持股份0.10%;將552萬股(轉(zhuǎn)增后)補(bǔ)充質(zhì)押給上海浦東發(fā)展銀行股份有限公司杭州余杭支行,本次質(zhì)押占其所持股份1.02%;截至公告披露日�,興源控股持有公司539,518,701股,占公司總股本34.49%;所持有股份累計被質(zhì)押446,893,401股�����,占興源控股持有股份總數(shù)的82.83%����,占控股股東�����、實(shí)際控制人及其一致行動人持股總數(shù)的75.25%����,占公司總股本的比例28.57%��。

【金圓股份】控股股東金圓控股集團(tuán)有限公司將600萬股質(zhì)押給華夏銀行股份有限公司杭州和平支行����,本次質(zhì)押占其所持股份2.24%。截至公告披露日�,金圓控股直接持有公司股份267,707,628股,占公司股份總數(shù)37.46%;通過開源資產(chǎn)持有公司股份4,074,048股�����,占公司股份總數(shù)0.57%�。截至目前,金圓控股累計用于質(zhì)押的股份合計150,078,000股����,占公司股份總數(shù)21%。

【興源環(huán)境-質(zhì)押】控股股東興源控股集團(tuán)有限公司將174.36萬股補(bǔ)充質(zhì)押給中信證券股份有限公司。截至公告披露日��,興源控股持有公司539,518,701股�����,占公司總股本的34.49%;所持有上市公司股份累計被質(zhì)押448,637,001股����,占興源控股持有上市公司股份總數(shù)的83.16%��,占控股股東����、實(shí)際控制人及其一致行動人持股總數(shù)的75.54%,占公司總股本的比例28.68%��。

【三維絲】股東羅紅花女士將500萬股作為財產(chǎn)擔(dān)保質(zhì)押給烏魯木齊新果小額貸款有限公司�,本次質(zhì)押占其所持股份比例8.71%。至本公告披露日��,羅紅花女士持有公司股份57,411,142股��,占公司總股本的14.89%�。本次質(zhì)押后,其所持有公司股份累計被質(zhì)押50,849,900股����,占其所持公司股份的88.57%�����,占公司總股本的13.19%��。

【*ST凱迪】控股股東陽光凱迪新能源集團(tuán)有限公司持有公司股票1142721520股���,占公司總股本29.08%。截至目前����,陽光凱迪共質(zhì)押了1119140000股,占公司總股本28.48%��。其中跌破平倉線股數(shù)占其持有股份比例合計達(dá)到97.94%��。

【科達(dá)潔能】

1.股東邊程先生將2,000,000股(占公司總股本的0.13%)補(bǔ)充質(zhì)押給廣州證券;截至本公告日���,邊程先生持有公司股份數(shù)量為173,999,598股��,占公司總股本的11.03%��。本次股份質(zhì)押完成后��,邊程先生累計質(zhì)押的公司股份數(shù)量為97,480,000股���,占其所持公司股份總數(shù)的56.02%�,占公司總股本的6.18%�。

2.股東新華聯(lián)控股有限公司將2,150,000股(占公司總股本的0.14%)補(bǔ)充質(zhì)押給浙商銀行南京分行�����。截至本公告日���,新華聯(lián)控股持有公司股份數(shù)量為143,719,652股���,占公司總股本的9.11%。本次股份補(bǔ)充質(zhì)押完成后�����,新華聯(lián)控股累計質(zhì)押的公司股份數(shù)量為143,719,502股��,占其所持公司股份總數(shù)的100%����,占公司總股本的9.11%�����。

【興源環(huán)境】實(shí)際控制人及一致行動人韓肖芳女士將2500萬股補(bǔ)充質(zhì)押給中信證券股份有限公司��,本次質(zhì)押占其所持股份比例45.99%�。截至公告披露日�����,興源控股及韓肖芳女士合計持有公司593,881,581股���,占公司總股本的37.96%;合計持有上市公司股份累計被質(zhì)押473,637,001股��,占控股股東��、實(shí)際控制人及其一致行動人持股總數(shù)的79.75%����,占公司總股本的比例30.28%��。受近期公司股票波動影響����,興源控股所持有的部分質(zhì)押股份觸及平倉線����,存在平倉風(fēng)險�。

【國中水務(wù)】控股股東國中(天津)水務(wù)有限公司將質(zhì)押給長城證券股份有限公司的22,700萬股的購回交易日由2018年7月19日延期至2019年1月19日。截至本公告日�����,國中天津持有公司股份總數(shù)為22,731.25萬股����,占公司總股本的13.74%�����,均為無限售流通股票�。國中天津累計質(zhì)押公司股票22,700萬股,占其所持有公司股份總數(shù)的99.86%��,占公司總股本的13.72%����。

4)訴訟

【三維絲】股東廈門坤拿商貿(mào)有限公司與股東廈門上越投資咨詢有限公司以股權(quán)轉(zhuǎn)讓糾紛為由對公司提起訴訟�����,廈門坤拿以名譽(yù)權(quán)糾紛為由對公司提起訴訟����。

5)減持&增持

【中國天楹】實(shí)際控制人嚴(yán)圣軍先生與茅洪菊女士計劃在未來12個月內(nèi)��,當(dāng)公司股價低于7.00元/股價格時通過深圳證券交易所證券交易系統(tǒng)擇機(jī)增持公司股份, 累計增持金額不低于5,000萬元人民幣����,不超過人民幣2億元,且增持股數(shù)不超過公司總股本2%的股份���。

【聯(lián)美控股】股東聯(lián)美集團(tuán)有限公司2018年6月28日披露增持計劃:5個月內(nèi)增持金額2000萬元-2億元���,累計增持比例不超過公司已發(fā)行股份的1.15%。截至目前���,聯(lián)美集團(tuán)通過上海證券交易所交易系統(tǒng)累計增持公司股份1,141,254股����,增持金額11,807,104元,成交均價10.35元/股����。本次增持后,聯(lián)美集團(tuán)持有公司股份289,187,933股���,占公司股份總數(shù)的16.43%,聯(lián)眾新能源及聯(lián)美集團(tuán)作為一致行動人合計持有公司1,142,508,217股股份���,占公司已發(fā)行總股份的64.91%�����。

【龍馬環(huán)衛(wèi)】董事����、財務(wù)負(fù)責(zé)人楊育忠先生于2018年5月19日公告減持計劃:6個月內(nèi)通過大宗交易分別減持公司股票不超過300萬股��,減持?jǐn)?shù)量不超過其所持有的公司股份的25%�����。截至本日�����,已累計減持公司股票1,612,561股����,減持金額35,507,789.48元;其當(dāng)前持股數(shù)量10,672,439股,占總股本3.57%��。

6) 股權(quán)激勵

【碧水源】公司第三期股票期權(quán)與限制性股票激勵計劃第二解鎖期解鎖條件已滿足�,本次解鎖限制性股票5,914,140股,占公司總股本的0.19%;于解禁日實(shí)際可上市流通限制性股票5,884,566股�����,占總股本的0.19%;本次解鎖的限制性股票上市流通日為2018年7月19日�。

【博天環(huán)境】確定2018年7月17日為授予日,向符合條件的36名激勵對象授予161萬股限制性股票���、向符合條件的213名激勵對象授予543萬份股票期權(quán)���,限制性股票的價格為14.66元/股、股票期權(quán)的價格為29.42元/份����。

【東方園林】因2017年年度權(quán)益分派,將第二期股權(quán)激勵計劃股票期權(quán)首次授予行權(quán)價格由7.20元調(diào)整為7.14元�����,預(yù)留授予行權(quán)價格由9.59元調(diào)整為9.53元。將第三期股權(quán)激勵計劃股票期權(quán)首次授予行權(quán)價格由8.86元調(diào)整為8.80元���,預(yù)留授予行權(quán)價格由16.60元調(diào)整為16.54元����。

7) 債券融資

【江南水務(wù)】“江南轉(zhuǎn)債”的可轉(zhuǎn)債回售條款生效��,回售價103元/張�,回售期2018年7月18日至2018年7月24日,回售資金的發(fā)放日2018年7月27日�����。

8) 股份發(fā)行

【創(chuàng)業(yè)環(huán)?����!坑?018年2月1日核準(zhǔn)公司非公開發(fā)行不超過285,445,686股新股�,至今6個月有效期已過���,未完成本次非公開發(fā)行A 股股票事宜���。

【鴻達(dá)興業(yè)】本次解除限售的非公開發(fā)行股份數(shù)量為332,097,020股�����,占公司股份總數(shù)的12.85%�����。上市流通日為2018年7月23日��。

【三維絲】第1期員工持股計劃所持公司股份鎖定期于2018年7月17日屆滿��,本次解除限售8,278,580股��,占公司總股本的2.15%;可上市流通日為2018年7月23日����。

9)關(guān)聯(lián)交易

【興蓉環(huán)境】控股子公司成都市自來水有限責(zé)任公司向公司控股股東成都環(huán)境投資集團(tuán)有限公司購買成都市自來水六廠B廠���。構(gòu)成關(guān)聯(lián)交易���。自2017年7月1日至披露日,公司與關(guān)聯(lián)方成都環(huán)境集團(tuán)及其控股子公司共發(fā)生關(guān)聯(lián)交易金額約52,848.92萬元(含本次關(guān)聯(lián)交易的暫估金額37,196萬元)�,超過公司最近一期經(jīng)審計凈資產(chǎn)絕對值的5%。

10) 對外投資

【巴安水務(wù)】公司與東營區(qū)財金園區(qū)投資管理有限公司簽署《關(guān)于合資東營德佑環(huán)保科技有限公司的合作協(xié)議》�,擬共同出資建設(shè)東營市史口鎮(zhèn)固體廢棄物處置中心一期工程,合資成立東營德佑環(huán)?��?萍加邢薰緦?shí)施該項(xiàng)目�����。項(xiàng)目一期總投資暫估1.9億元人民幣��,總規(guī)模20萬噸/年;項(xiàng)目公司注冊資本為5,700萬元����,其中公司占股權(quán)比例80%�����。

11)收購

【盈峰環(huán)境】通過發(fā)行股份的方式��,購買寧波盈峰����、中聯(lián)重科、弘創(chuàng)投資�、粵民投盈聯(lián)、綠聯(lián)君和�、寧波盈太、寧波中峰�����、寧波聯(lián)太合計持有的中聯(lián)環(huán)境合計100.00%股權(quán)����,交易價格為152.50億元,發(fā)行價格7.64元/股���,發(fā)行1,996,073,294股��。交易完成后�����,公司控股股東由盈峰投資控股集團(tuán)有限公司變更為盈峰投資控股集團(tuán)有限公司的全資子公司寧波盈峰資產(chǎn)管理有限公司���,實(shí)際控制人不發(fā)生變更。

【博天環(huán)境】擬以發(fā)行股份及支付現(xiàn)金的方式購買許又志����、王霞、王曉所持有的高頻環(huán)境70%股權(quán),交易作價為35,000萬元�,其中股份對價為20,000萬元,現(xiàn)金對價為15,000萬元����,發(fā)行價格為19.13元/股,發(fā)行數(shù)量為10,509,720股����。本次交易完成后,博天環(huán)境將持有高頻環(huán)境70%的股權(quán)�,高頻環(huán)境將成為博天環(huán)境的控股子公司。

12) 項(xiàng)目進(jìn)展&簽約

【龍凈環(huán)?�!颗c首鋼京唐鋼鐵聯(lián)合有限責(zé)任公司簽訂《煉鐵部燒結(jié)脫硫脫硝改造工程總承包合同》��,合同金額(含稅)47,700萬元��,竣工日期為2018年12月31日��。

13)人事變更

【神霧節(jié)能】楊運(yùn)杰先生����、劉丹萍女生辭去公司第八屆董事會獨(dú)立董事職務(wù),同時一并辭去董事會專門委員會相關(guān)職務(wù);高永如先生辭去獨(dú)立董事職務(wù)�����,同時一并辭去董事會審計委員會召集人職務(wù)。公司同意增補(bǔ)李東先生�����、駱公志先生��、錢逢勝先生擔(dān)任公司獨(dú)立董事����。

【ST*凱迪】胡學(xué)棟先生辭去公司職工代表監(jiān)事職務(wù), 辭職后仍在公司任職�����。監(jiān)事會同意選舉李張應(yīng)為公司第八屆監(jiān)事會職工代表監(jiān)事�����。

【盛運(yùn)環(huán)?���!苦嶘P才先生辭去公司副總經(jīng)理職務(wù),將不再擔(dān)任公司任何職務(wù)���。截止本公告披露日�,鄭鳳才先生持有公司股份234459股。

【興蓉環(huán)境】董昱女士辭去公司董事會秘書職務(wù)��,辭職后不再擔(dān)任本公司任何職務(wù)�。暫由公司副總經(jīng)理兼財務(wù)總監(jiān)胥正楷先生代行董事會秘書職責(zé)。

14) 其他

【東江環(huán)保-進(jìn)展公告】全資子公司江西東江于2018年7月13日收到江西省豐城市環(huán)保局下發(fā)的《行政處罰決定書》及《復(fù)函》:作出罰款五十萬元的行政處罰且原則上同意公司恢復(fù)生產(chǎn)�����。

【天壕環(huán)境-政府補(bǔ)助】自2018年1 月1日至2018年7月13日����,公司及子公司累計收到的與收益有關(guān)的政府補(bǔ)助資金共計人民幣18,289,096.93元。

【大通燃?xì)?異常波動】公司股票交易價格連續(xù)三個交易日(2018年7月12日��、2018年7月13日和2018年7月16日)收盤價格漲幅偏離值累計超過20%����,屬于股票交易異常波動。

【岳陽林紙-協(xié)議解除】因政策變化�����,解除《瀘溪沅水綠色旅游公路PPP 項(xiàng)目政府與社會資本合作協(xié)議》�。

【ST*凱迪-異常波動】公司股票連續(xù)三個交易日(2018年7月13日�����、2018年7月16日��、2018年7月17日)累計偏離值達(dá)到-15.19%����,屬于交易異常波動��。

【*ST凱迪-股份凍結(jié)】截至2018年7月17日����,大股東陽光凱迪新能源集團(tuán)有限公司持有公司股票被凍結(jié)及輪候凍結(jié)共計17次���,其中7月3日新增輪候凍結(jié)1121284186股�����,凍結(jié)股份比例為28.83%��。根據(jù)公司目前了解的情況����,凍結(jié)申請人包括券商、信托�����、融資租賃公司等���,原因涉及金融借款糾紛��、融資租賃糾紛�����、股權(quán)質(zhì)押合同糾紛等�����。

【*ST凱迪-賬戶凍結(jié)】因公司中票違約�����、債務(wù)輿情等問題引發(fā)的信用風(fēng)險����,公司母公司賬戶共有14個賬戶被凍結(jié)���,凍結(jié)金額3,093,964,681元����,被凍結(jié)賬戶余額為24,524,691元;公司旗下共有43家子公司的92個賬戶被凍結(jié),凍結(jié)金額3,309,907,224.35元���,被凍結(jié)賬戶余額為149,326,410.70元�。

來源:強(qiáng)推環(huán)保

特此聲明:

1. 本網(wǎng)轉(zhuǎn)載并注明自其他來源的作品����,目的在于傳遞更多信息����,并不代表本網(wǎng)贊同其觀點(diǎn)。

2. 請文章來源方確保投稿文章內(nèi)容及其附屬圖片無版權(quán)爭議問題��,如發(fā)生涉及內(nèi)容��、版權(quán)等問題�����,文章來源方自負(fù)相關(guān)法律責(zé)任�����。

3. 如涉及作品內(nèi)容、版權(quán)等問題���,請?jiān)谧髌钒l(fā)表之日內(nèi)起一周內(nèi)與本網(wǎng)聯(lián)系���,否則視為放棄相關(guān)權(quán)益。