布局高景氣行業(yè)���,生物質&危廢領域翹楚��。公司專注于生物質一體化及危廢處置業(yè)務領域���,于2017年5月自中國光大國際分拆在香港主板上市。截至2017年11月����,公司共擁有42個生物質項目,總設計發(fā)電裝機容量達953兆瓦����,擁有28個危廢處理項目,總設計處理能力達54.4萬噸/年�����,規(guī)模在國內(nèi)均位居前列。

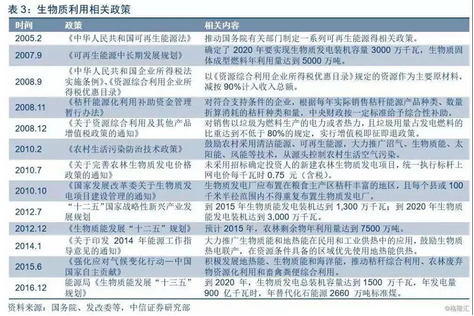

多重政策助力生物質騰飛���,華東危廢市場分散待整合��。我國每年可作為能源利用的生物質資源總量約折合4.6億噸標準煤���,但利用率僅約8%,提升潛力巨大��。秸稈焚燒是近年來造成北方地區(qū)大范圍霧霾的主要原因之一�����,治霾需求將驅動清潔高效的生物質發(fā)展�����。十九大提出要堅決打贏脫貧攻堅戰(zhàn)�,生物質發(fā)電具有產(chǎn)業(yè)鏈長、帶動力強等特點����,可助力精準扶貧。中國生物質發(fā)電市場存在大量規(guī)模較小的市場參與者���,集中度有待提升�����。危廢行業(yè)景氣度持續(xù)向好���,華東地區(qū)的危廢產(chǎn)生量和處理能力在全國均居首位,該地區(qū)市場分散度較高有待整合���,排名前五的公司市占率總計不足10%����。

三大壁壘筑競爭優(yōu)勢�,生物質密集投產(chǎn)助高增。在資源壁壘上�����,公司核心區(qū)域生物質項目儲備豐富���;在模式壁壘上��,公司首創(chuàng)生物質&垃圾發(fā)電一體化模式�,該模式難背模仿且有效解決縣域級別的垃圾處理需求痛點,其可以通過設施協(xié)同�����、土地節(jié)約�����、管理協(xié)同等�����,提升整體回報����;在管理壁壘上,公司高效管控原料供應鏈����,精細化管理提運營效率,原材料價格穩(wěn)定且發(fā)電利用小時數(shù)較高�。公司生物質項目充足且正處于密集投運階段���,預計裝機規(guī)模2017年末將增加至340兆瓦,2018年末��、2019年末進一步增至457����、607兆瓦���,為業(yè)績高增打下良好基礎���。公司負債率較低(2017H1為35%)且在手現(xiàn)金充足,為業(yè)務發(fā)展提供有力資金保障���。

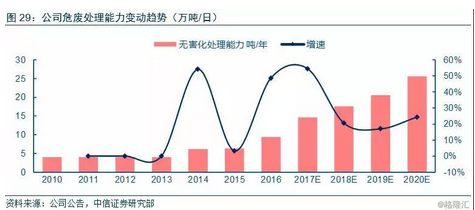

卡位核心危廢區(qū)域��,填埋領域稀缺標的�����。公司目前危廢處置能力合計54.4萬噸/年(28個項目)�����,可為客戶提供一站式服務�����,規(guī)模在華東地區(qū)排名第一�,華東地區(qū)市場布局已經(jīng)成型。公司危廢業(yè)務近年來成長迅速�����,已經(jīng)投運項目處置能力為13.1萬噸���,2017H1共計處置危廢5.5萬噸(+41%)����。公司介入危廢市場較早���,品牌優(yōu)勢突出���,過往專注于盈利能力突出的焚燒&填埋領域,填埋和焚燒已投運規(guī)模分別為11萬噸和2.1萬噸����,在填埋能力嚴重不足的華東市場擁有明顯的資質壁壘���。

風險因素。在建&籌建項目執(zhí)行進度低于預期�;生物質原料供給不足或價格上升;宏觀經(jīng)濟波動致使公司工業(yè)廢物業(yè)務量及毛利率變動幅度超預期�����。

盈利預測��、估值及投資評級����。預計2017~2019年EPS分別為0.46/0.63/0.81港元���,當前股價對應P/E分別為15/11/8倍�����。公司核心看點如下:在秸稈焚燒亟待解決����、環(huán)保趨嚴���、推廣精準扶貧的背景下�����,生物質行業(yè)有望騰飛���,公司作為行業(yè)龍頭直接受益���;公司生物質項目選址優(yōu)異,首創(chuàng)一體化模式搶占市場��,成本管控卓越����,憑借資源、模式��、管理三大壁壘鑄就競爭優(yōu)勢�����;在手項目充足����,生物質及危廢密集投產(chǎn)時點已至助成長高增��,且財務結構穩(wěn)健提供有力保障�����。在參考公司歷史估值和行業(yè)估值基礎上�,給予公司2018年14倍目標P/E�,對應目標價為8.80元,首次給予“買入”評級�。

布局高景氣行業(yè),生物質&危廢領域翹楚

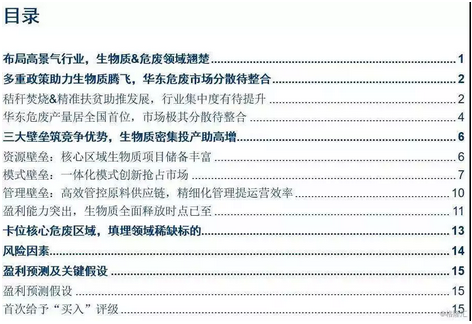

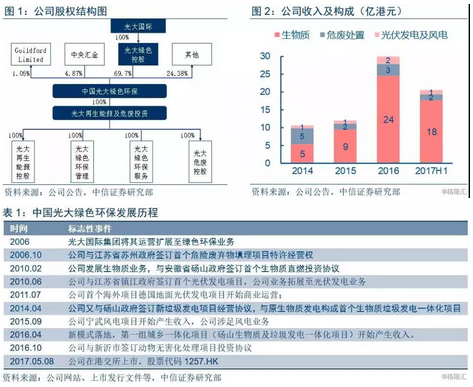

公司是國內(nèi)專業(yè)環(huán)保服務提供商�����,專注于生物質綜合利用����、危廢處置���、光伏發(fā)電及風電業(yè)務�,未來公司發(fā)展方向為生物質一體化及工業(yè)危廢處置�����。公司于2017年5月自中國光大國際(257.HK)分拆并在香港主板上市,分拆助公司業(yè)務發(fā)展前景更加清晰和專注��。目前控股股東中國光大國際持股69.7%�����。

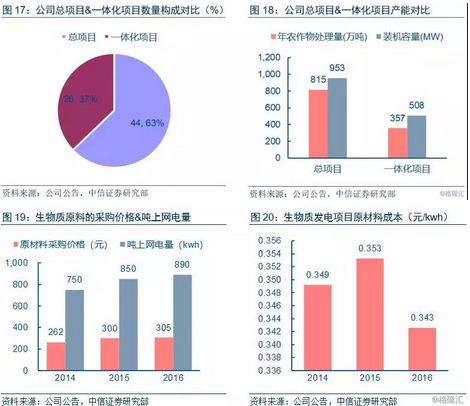

公司在生物質及危廢領域優(yōu)勢突出����。公司是中國國內(nèi)唯一一家采用生物質及垃圾發(fā)電一體化運營模式的公司,截至2017年11月�,公司共擁有42個生物質項目,總設計發(fā)電裝機容量達953兆瓦�,生物質總設計處理能力815萬噸/年,已投運項目裝機容量達220兆瓦����,生物質規(guī)模在國內(nèi)位居前列。公司危廢處置業(yè)務也處于行業(yè)龍頭地位�����,可安全處置《國家危險廢物名錄》所列的46種危廢中的42類���,目前擁有28個危廢處理項目�,總設計處理能力達54.4萬噸/年。此外���,公司在新能源領域也有適當布局����,擁有光伏發(fā)電項目7個���,在運營2個��,總設計發(fā)電裝機容量為126兆瓦���。

![]()

![]()

公司在手儲備項目豐富,截止2017H1��,公司已落實環(huán)保項目73個�����,涉及投資額171億元���。近年來,受益于公司生物質項目密集開工投運及危廢行業(yè)高景氣等�,公司營業(yè)收入和凈利潤一直呈較快上升趨勢��。2017H1公司實現(xiàn)主營業(yè)務收入20.47億港元�����,同比增長69%���,歸母凈利潤4.57億港元,同比增長57%��。生物質板塊收入貢獻占比呈逐年上升趨勢�����,2017H1生物質板塊貢獻17.69億港元���,占2017H1營業(yè)收入的86%�,危廢板塊貢獻1.66億港元����,占比8%。公司在業(yè)內(nèi)以高效管理而著稱�����,項目運營效率較高,公司過往的EBITDA占比一直維持在30%左右的較高水平��。

多重政策助力生物質騰飛�����,華東危廢市場分散待整合

秸稈焚燒&精準扶貧助推發(fā)展�,

行業(yè)集中度有待提升

利用率提升潛力巨大,治霾及精準扶貧助力發(fā)展

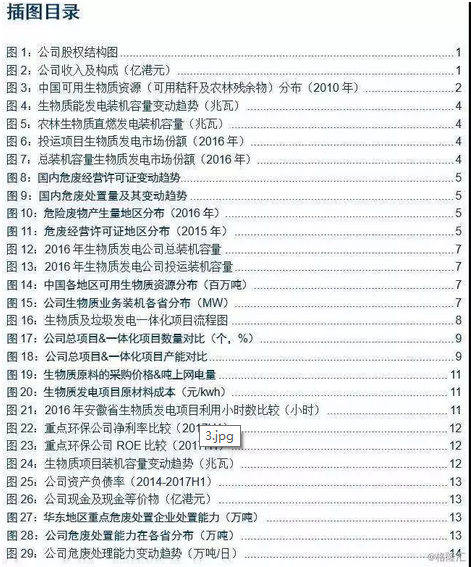

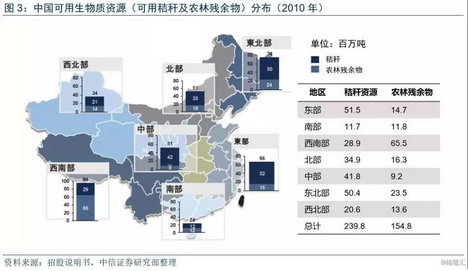

我國生物質資源豐富��。根據(jù)《生物質能發(fā)展“十二五”規(guī)劃》數(shù)據(jù)��,我國每年可作為能源利用的生物質資源總量約4.6億噸標準煤����。此外根據(jù)中國能源網(wǎng)數(shù)據(jù),全國農(nóng)作物秸稈年產(chǎn)量約6億噸�����,除部分作為造紙原料和畜牧飼料外����,約3億噸可作為燃料使用,折合約1.5億噸標準煤��;林木枝椏和林業(yè)廢棄物年可獲得量約9億噸���,大約3億噸可作為能源利用��,折合約2億噸標準煤�,據(jù)此測算生物質資源可用量共折合3.5億噸標準煤��。

![]()

生物質資源應用途徑主要有工業(yè)燃料���、生物質發(fā)電���、交通燃料和沼氣利用四類,其中工業(yè)燃料和生物質發(fā)電是較為主要的利用方式����。目前我國生物質發(fā)電和液體燃料產(chǎn)業(yè)已形成一定規(guī)模,呈現(xiàn)良好發(fā)展勢頭���,2015年���,全國生物質發(fā)電消耗生物質折合標準煤1,520萬噸��,生物質能利用量總計3,540萬噸標準煤�。盡管利用量絕對規(guī)模已較大���,但是�,按照生物質可能源利用總量4.6億噸標準煤測算��,國內(nèi)利用率不足生物質資源總量的8%����,可見未來國內(nèi)生物質利用率仍有巨大提升潛力。

![]()

環(huán)保趨嚴的大背景下����,空氣污染治理帶動生物質能發(fā)展。從空氣污染成因看��,秸稈焚燒是近年來造成北方地區(qū)大范圍霧霾的主要原因之一����。我國農(nóng)村農(nóng)作物產(chǎn)量逐年提升,且農(nóng)村生產(chǎn)生活方式逐漸改變����,原本用于生產(chǎn)生活的部分秸稈柴薪變成了農(nóng)林廢棄物�,使得秸稈焚燒現(xiàn)象日益嚴重����。近年來�,國家及地區(qū)政府對污染控制的需求愈加強烈,發(fā)改委�、農(nóng)業(yè)部、環(huán)保部聯(lián)合發(fā)布《京津冀及周邊地區(qū)秸稈綜合利用和禁燒工作方案(2014~2015年)》����,指出“抓好秸稈綜合利用和禁燒工作,是當前治理大氣霧霾的有效措施”��。發(fā)改委相繼出臺《關于加強農(nóng)作物秸稈綜合利用和禁燒工作的通知》和《關于進一步加快推進農(nóng)作物秸稈綜合利用和禁燒工作的通知》��,進一步推進秸稈綜合利用和禁燒工作����,提出力爭到2020年,全國秸稈綜合利用率達到85%以上���,政策助推為生物質相應提供良好發(fā)展基礎�。

十九大提出����,要堅決打贏脫貧攻堅戰(zhàn)�,堅持精準扶貧��、精準脫貧�����,生物質發(fā)電可助力精準扶貧���。建設生物質能利用設施可提高農(nóng)村生活水平����、促進工業(yè)化�,生物質發(fā)電具有產(chǎn)業(yè)鏈長、帶動力強等特點��,圍繞秸稈的收購�����、存儲��、運輸?shù)犬a(chǎn)業(yè)鏈條�,可為當?shù)剞r(nóng)村提供大量就業(yè)機會�����。政府也出臺生物質相關補助政策���,促進生物質能綜合利用�����,如2010年7月出臺的《關于完善農(nóng)林生物質發(fā)電價格政策的通知》����,規(guī)定統(tǒng)一執(zhí)行標桿上網(wǎng)電價每千瓦時0.75元(含稅),上網(wǎng)電價處于較高水平����。

![]()

生物質發(fā)電穩(wěn)步發(fā)展,集中度有待提升

過去幾年我國生物質發(fā)電呈現(xiàn)較快增長����,但從占比看,2016年我國生物質發(fā)電裝機容量為12,000兆瓦��,不到當年我國投運總發(fā)電裝機容量的1%�?���!渡镔|發(fā)展“十三五”規(guī)劃》提出�,2020年生物質能基本實現(xiàn)商業(yè)化和規(guī)模化利用���,生物質能年利用量約5,800萬噸標準煤����,較2015年底的3,540萬噸實際利用量增加2,260萬噸標準煤����,折合“十三五”期間復合增速為10.4%?�!笆濉币?guī)劃生物質發(fā)電的累計發(fā)電裝機容量(含垃圾發(fā)電項目發(fā)電裝機容量)目標為15,000兆瓦����,年發(fā)電量900億千瓦時。其中農(nóng)林生物質直燃發(fā)電7,000兆瓦�����,城鎮(zhèn)生活垃圾焚燒發(fā)電7,500兆瓦,沼氣發(fā)電500兆瓦�����;生物天然氣年利用量80億立方米�;生物液體燃料年利用量600萬噸;生物質成型燃料年利用量3,000萬噸�����。

![]()

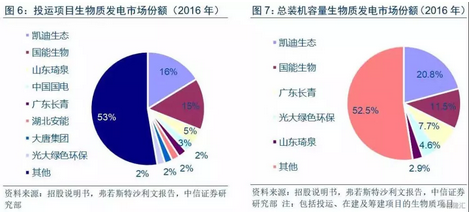

生物質龍頭公司積極擴張�,市場集中程度逐漸提升��。就已投運生物質發(fā)電項目而言�����,中國生物質發(fā)電市場由凱迪生態(tài)及國能生物領頭�,兩者市占率合計31.1%。市占率第一的凱迪生態(tài)主要雄踞中國南方地區(qū)����,國能生物則主要雄踞北方地區(qū)。除傳統(tǒng)巨頭外����,中國生物質發(fā)電市場存在大量規(guī)模較小的市場參與者����,未來有望成為潛在整合對象�。

截至2016年末,國內(nèi)所有投運���、在建及籌建項目的生物質項目總裝機容量共13,400兆瓦�����,其中投運總裝機容量為6,700兆瓦�,占比49.7%���,可以預見大量生物質在建項目將在未來幾年大規(guī)模投運���。

![]()

華東危廢產(chǎn)量居全國首位

市場極其分散待整合

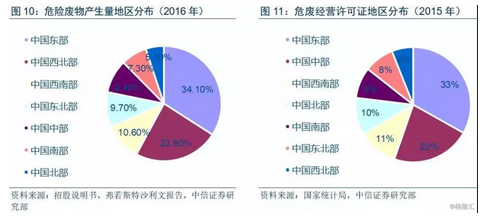

在2013年末兩高司法解釋頒布后,監(jiān)管日益嚴格使得長期存在的產(chǎn)廢企業(yè)瞞報�����、漏報等漏洞被逐步堵住���,國內(nèi)危廢處置量特別是無害化處置量呈現(xiàn)高速增長態(tài)勢�。2015~2016年,國內(nèi)危廢無害化處置規(guī)模分別為1,174/1,606萬噸����,同比上升26%/37%。行業(yè)處理量增加推動危廢處理設施數(shù)量持續(xù)上升���,截止2016年末����,國內(nèi)各省頒發(fā)的危險廢物(含醫(yī)療廢物)經(jīng)營許可證共2,195份��,較2015年上升8%��。從危廢許可證所屬區(qū)域分布看�����,危廢處置企業(yè)主要集中在華東及華南等工業(yè)發(fā)達省份����,其中江蘇省以221份許可證位居國內(nèi)第一���,其次為浙江����、湖南、山東�����、廣東等省份���。

![]()

中國的危險廢物產(chǎn)生量與處理能力分布較為不均��,中國華東地區(qū)及中國西北地區(qū)的危廢產(chǎn)量占危廢全國總產(chǎn)量的半數(shù)以上���,而從已發(fā)放的危廢經(jīng)營許可證地區(qū)分布來看,經(jīng)濟發(fā)達地區(qū)如華東�����、華南及中部地區(qū)的危廢處理能力占全國危廢總處理能力的一大部分���。

![]()

從公司數(shù)量看��,2014年之前�,僅有東江環(huán)保等少數(shù)幾家上市公司介入危廢處置業(yè)務,而目前已經(jīng)增加至約20家���;從業(yè)務布局看����,絕大多數(shù)企業(yè)將項目收并購和業(yè)務發(fā)展重心放在景氣度較高的危廢無害化業(yè)務��,在焚燒及填埋領域投入大量資源����;從區(qū)域布局看,主要圍繞珠三角��、長三角���、京津冀等危廢核心區(qū)域展開�����;從市場集中度看,危廢處理市場較為分散���,龍頭東江環(huán)保目前市占率也僅為3.2%�,前十家危廢處置公司的市占率總和在8%左右。

![]()

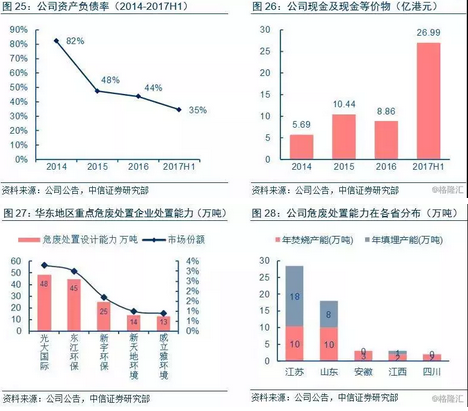

華東地區(qū)的危廢產(chǎn)生量和處理能力在全國均居首位���,華東地區(qū)所有投運�、在建及籌建項目的危廢處置設計規(guī)模中���,光大綠色環(huán)保排名第一����,市占率3.3%�����,東江環(huán)保緊跟其后��,市占率3%��。華東地區(qū)危廢處置市場分散度很高�����,排名前五的公司市占率總計不到市場的10%�。

![]()

三大壁壘筑競爭優(yōu)勢,生物質密集投產(chǎn)助高增

資源壁壘:

核心區(qū)域生物質項目儲備豐富

公司早在2010年開始探索發(fā)展生物質業(yè)務����,目前在手儲備生物質項目已較為豐富���。截止2017年11月,公司共擁有42個生物質項目�����,年處理農(nóng)作物總量高達814萬噸�,項目合計裝機容量953兆瓦。在公司下轄項目中�����,運營項目已達10個���,運營項目裝機容量220兆瓦��,有10個項目處于在建狀態(tài)���。

經(jīng)過多年耕耘,公司在生物質行業(yè)已經(jīng)牢牢樹立龍頭地位��。截至2016年底�����,就投運�、在建及籌建的生物質項目總設計發(fā)電裝機容量而言,公司市占率排全國第4�����;就已投運生物質項目發(fā)電裝機容量而言���,公司市占率排全國第8�����。目前公司投運項目正處于快速增加趨勢中��,未來市場排名有望進一步上升����。

![]()

公司在項目選址時�����,在綜合考慮生物質資源豐富程度��、交通設施便利程度、地方政府支持政策以及區(qū)域協(xié)同效應和規(guī)?;A上,重點考慮當?shù)乜諝馕廴境潭?�、生物質供應情況等進行布局�����、投資及運營生物質項目����,不斷拓展市場。公司選址時會根據(jù)目標進行專業(yè)的地形地理評估��,確保便利交通和充足的生物質資源��,項目所在地要求方圓50公里以內(nèi)�����,生物質能年產(chǎn)出量達到公司所需3倍以上�����。從公司生物質業(yè)務裝機容量在各省分布情況看,公司以安徽�����、江蘇����、四川等生物質資源豐富以及地方政府支持程度較高的區(qū)域為重點布局區(qū)域����,項目選址優(yōu)良,規(guī)模和區(qū)域優(yōu)勢助力公司的資源壁壘已經(jīng)樹立�����。

![]()

模式壁壘:

一體化模式創(chuàng)新?lián)屨际袌?/p>

縣域垃圾發(fā)電問題解決專家

根據(jù)國家統(tǒng)計局和住建部公布的數(shù)據(jù)����,2015年我國縣城人口約1.40億,鄉(xiāng)村人口約6.03億�����,按照人均生活垃圾產(chǎn)生量1kg/天計算�,我國縣城及鄉(xiāng)村每天生活垃圾產(chǎn)生量在74萬噸左右,市場規(guī)模龐大。隨著居民生活水平上升和對生態(tài)環(huán)境要求提高�,中小城市政府加強垃圾焚燒以解決垃圾圍城現(xiàn)象的意愿強烈。但是���,縣域垃圾發(fā)電發(fā)展受制于垃圾量較?�。?00~500噸/天)���、政府支付的處理費偏低(40~60元/噸)、收運體系配套相對較差等制約因素�,項目商業(yè)經(jīng)濟性較差,進而導致垃圾發(fā)電業(yè)務在中小城市普遍推進不暢��,縣域級別的地方政府解決垃圾圍城的需求痛點遲遲難以解決�。

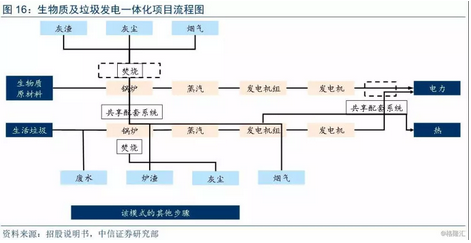

為強化公司在資源豐富地區(qū)布局的競爭優(yōu)勢,公司首創(chuàng)生物質&垃圾發(fā)電城鎮(zhèn)一體化的獨特業(yè)務模式��,為地方政府提供綜合性處置當?shù)厣镔|燃料以及生活垃圾的一站式服務���。通過推進生物質&垃圾發(fā)電一體化項目�,公司可以為中小城市地方政府提供其急需解決的垃圾處置難題�����,有效提升公司在生物質資源豐富地區(qū)獲取優(yōu)質生物質項目的競爭力;此外���,公司通過提供垃圾發(fā)電服務���,可以實現(xiàn)與政府深度綁定,實現(xiàn)在當?shù)厥袌鲎柚剐赂偁幷哌M入���、提高生物質原料收集效率和能力等目的,保障公司的生物質原料安全并提升發(fā)電利用小時數(shù)�。由此可見,通過推進一體化模式�,在優(yōu)質項目競爭中,公司相比競爭對手有明顯優(yōu)勢��,且該模式對項目后續(xù)投運后的原料控制體系建立也有較大幫助�����。

![]()

協(xié)同項目盈利有保障�����,且難以模仿

一體化項目中的生物質和垃圾發(fā)電業(yè)務存在較多協(xié)同點��,可以通過設施協(xié)同、土地節(jié)約��、管理協(xié)同等多個途徑�,有效提高環(huán)境服務產(chǎn)出并降低建造&運營服務成本,提升一體化項目整體回報����。比如說,設施協(xié)同方面���,一體化項目可以實現(xiàn)電力接入系統(tǒng)�����、生產(chǎn)取水線路�、水處理系統(tǒng)�、辦公樓、冷凝塔����、煙囪等設施共用;土地節(jié)約方面�����,相比項目分開建設,一體化項目通??梢怨?jié)約土地50~100畝;管理協(xié)同方面�,項目建成后通過對城鄉(xiāng)垃圾和秸稈實行統(tǒng)一管理,共享管理團隊�����、辦公系統(tǒng)���,相應減少運輸成本和人力成本��。

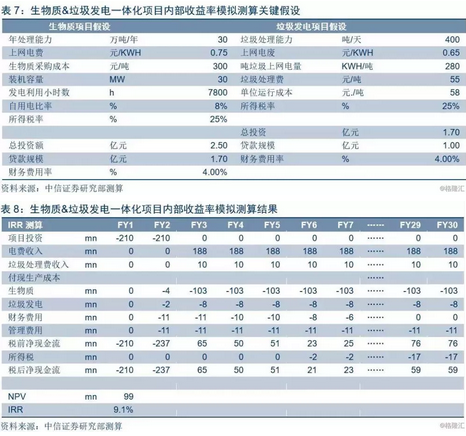

以一個典型的一體化項目為例進行模擬測算,假設該項目的垃圾發(fā)電部分的處置能力為400噸/天���,處理費為55元/噸���;而生物質部分的處置能力為30萬噸/年,裝機規(guī)模為30MW�,測算結果顯示,在生物質部分利用小時數(shù)有保障情況下(假設7,800小時)�,該一體化項目整體內(nèi)部收益率為9.1%。在環(huán)保行業(yè)競爭日益劇烈�、環(huán)保運營項目收益率不斷下降背景下�,9%左右的一體化項目收益率具有較高吸引力��。

![]()

![]()

目前國內(nèi)僅有公司一家同時從事生物質發(fā)電和垃圾發(fā)電業(yè)務�����,考慮到采用生物質&垃圾發(fā)電一體化建設和運營時需要大量工程和管理經(jīng)驗積累���,且需要企業(yè)在設備端能夠自產(chǎn)或集成以提高項目盈利能力�,上述因素決定競爭對手短期內(nèi)無法快速模仿從而為地方政府提供類似一體化服務�����,公司通過該模式在生物質資源豐富地區(qū)快速擴張的競爭優(yōu)勢突出�。截止2017年末,公司已經(jīng)獲取13個生物質及垃圾發(fā)電一體化項目���,其中碭山�����、靈璧項目已順利投運��,蕭縣��、灌云���、鳳陽等一體化項目正在密集推進中����,未來將陸續(xù)投運��。

![]()

![]()

管理壁壘:高效管控原料供應鏈

精細化管理提運營效率

在我國����,秸稈占生物質資源70%以上,由于我國秸稈分布分散��、收獲季節(jié)性強�,秸稈的收集����、儲存和運輸成為大規(guī)模利用的主要瓶頸,因此建立高效的秸稈收儲運體系是秸稈生物質能產(chǎn)業(yè)發(fā)展的關鍵問題�。在保障生物質發(fā)電項目運營效率上,若直接從農(nóng)戶手中收集資源費時費力且效率低下��,公司通過建立集收集�����、儲存、運輸���、儲存和管理一體的生物質供應網(wǎng)絡�����,建立生物質燃料中間人�,讓其與分散的農(nóng)戶接洽����,實現(xiàn)規(guī)模經(jīng)濟。公司通過相關的區(qū)域管理中心�����,集中管理生物質項目及原料供應商�����,各個項目之間共享資源并相互協(xié)調(diào)��,以提高效率����。

在價格管控上���,公司向供貨商及時付款,實行優(yōu)質優(yōu)價以激勵供貨商���,且每個中間人的供應量一般不超過5%����,以防止價格哄抬�;

在儲存機制上,公司料場能儲存四個月的燃料�����,此外�,中間人也幫助公司儲備兩三個個月的燃料量;

在熱值最大化上����,在實際燃燒時�����,將燃料按比例分配來最大化熱值,而不是根據(jù)廢物產(chǎn)生季節(jié)進行原料配比調(diào)整���;

在同業(yè)合作上�����,公司與其他公司建立生物質聯(lián)盟���,深耕自身本土資源,降低運輸成本���,同時避免惡性競爭����。

公司生物質采購價格取決于生物質原材料的熱值����,公司根據(jù)每批生物質原材料的水分及灰含量調(diào)整購買價。近三年來公司生物質原材料的平均采購價格有所上漲�,公司2014-2016年平均單位價格分別為每噸人民幣261.9元、300.3元��、304.9元,由于生物質原材料的質量因水分及灰分含量減少���,原料質量提升是采購價格上升主因��。由于生物質原料質量提高��,生物質原料的平均上網(wǎng)電量相應有所增加�,公司2014-2016年每噸生物質原料發(fā)出的平均上網(wǎng)電量分別為0.75��、0.85及0.89兆瓦時�����。因此����,公司生物質單位上網(wǎng)電量的原材料采購成本在2014-2016年分別為0.349、0.353和0.343元/kwh�����,基本穩(wěn)定在0.34-0.35元/kwh�����。

![]()

在選址優(yōu)異�、強大供應網(wǎng)絡以及高效管控支持下,公司充分利用生物質原料�,降低綜合生產(chǎn)成本。從現(xiàn)有項目發(fā)電情況看���,2016年每噸生物質燃料的上網(wǎng)電量為0.89兆瓦時��,較2014年提升了0.14兆瓦時�,生物質燃料上網(wǎng)電量持續(xù)提升明顯���。和競爭對手相比�,根據(jù)安徽省能源局公布的數(shù)據(jù)��,公司位于安徽含山及碭山的生物質發(fā)電項目的2016年發(fā)電利用小時數(shù)分別高達7,910和8,148小時���,遠超當年安徽省生物質項目的全省6,300小時的平均利用小時數(shù)���。

![]()

盈利能力突出,生物質全面釋放時點已至

生物質業(yè)務是公司核心收入利潤來源��,收入占比呈逐年上升趨勢�,2017H1生物質業(yè)務占總收入86%。生物質項目的盈利能力和核心決定因素在于生物質發(fā)電利用小時數(shù)和成本管控能力,生物質發(fā)電項目盈利能力對利用小時數(shù)變動敏感�,原料成本是公司成本的重要來源,通常占其電廠運營成本的80-90%左右�。公司在生物質資源豐富地區(qū)選址保障其利用小時數(shù)���,獨特且完善的收運體系和豐富管理經(jīng)驗確保其采購成本可控���。

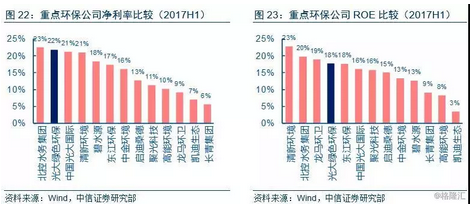

受益于創(chuàng)新的運營模式和優(yōu)異的成本管控能力����,公司盈利能力突出���,凈利率和ROE位于國內(nèi)環(huán)保公司前列���,更是以較大優(yōu)勢領先于生物質同行公司。

![]()

公司2015年開始大規(guī)模啟動生物質板塊的項目投資和運營,2016����、2017年公司生物質項目得到快速發(fā)展。公司在手項目充足��,半數(shù)以上項目處于籌建階段���,預計2018-2020年公司生物質發(fā)電業(yè)務將持續(xù)放量。2016年末生物質業(yè)務板塊投運項目的裝機容量為151兆瓦����,在南譙����、靈璧�����、蕭縣�����、綿竹等項目陸續(xù)投運推動下��,預計2017年末將增加至340兆瓦,2018年末、2019年末進一步增至457、607兆瓦����,為業(yè)績高增打下良好基礎����。

![]()

公司財務結構穩(wěn)健,在手現(xiàn)金充足,為業(yè)務發(fā)展提供有力保障�����。公司2017H1資產(chǎn)負債率僅35%����,低于行業(yè)水平,加杠桿支撐擴張的空間廣闊��。受益于公司分拆上市和運營項目盈利能力突出��,2017H1現(xiàn)金及現(xiàn)金等價物達26.99億港元�,在手現(xiàn)金充裕。在融資渠道上����,母公司光大國際已與國開行簽訂綠色金融支持生態(tài)環(huán)境建設戰(zhàn)略合作協(xié)定���,深化雙方在節(jié)能環(huán)保領域的戰(zhàn)略性合作。根據(jù)協(xié)定��,國開行將給予光大國際200億元人民幣的金融支持��,其中50億元人民幣將給予光大綠色環(huán)保�。

![]()

卡位核心危廢區(qū)域,填埋領域稀缺標的

長三角��、珠三角地區(qū)及山東省的工業(yè)企業(yè)密集���,是國內(nèi)危廢處置行業(yè)的核心市場,當?shù)禺a(chǎn)廢量較大且當?shù)匚U供需不匹配問題較為突出����,導致危廢處置費居高不下�。比如說,目前江蘇地區(qū)危廢焚燒價格通常高達4,000-6,000元/噸。高處理費推動市場高度景氣����,核心區(qū)域的危廢處置項目盈利能力通常優(yōu)于國內(nèi)其他地區(qū)同類型項目�。公司自進入危廢處置行業(yè)以來���,持續(xù)深耕長三角和山東市場�,從公司在手危廢處置項目區(qū)域分布看,截止2017年末��,公司在江蘇省及山東省的危廢處理能力分別為28.4萬噸和18萬噸�����,占公司危廢總設計產(chǎn)能的85%。目前公司已成功在江蘇省的蘇州��、宿遷、連云港等地建立危廢處理設施并持續(xù)穩(wěn)定運營��,相對同類企業(yè)已經(jīng)具有一定先發(fā)優(yōu)勢和地域優(yōu)勢����。

公司危廢處置業(yè)務資質齊全��,擁有46類危廢中的42類處置資質,業(yè)務涵蓋焚燒��、填埋、污水&污泥回收處理等多種類型�,可以為上游工業(yè)企業(yè)客戶提供一站式環(huán)保服務���。截止2017年11月��,公司共有28個危廢處置項目����,其中15個填埋項目,16個焚燒項目�,包括3個綜合項目��,危廢處置規(guī)模在華東地區(qū)排名第一����。公司已經(jīng)投運項目的處置能力為13.1萬噸,2017H1共計處置危廢5.5萬噸���,同比增加41%。目前公司在手危廢項目的處置能力合計高達54.4萬噸/年��,為公司后續(xù)大力推進無害化業(yè)務提供了足夠的成長空間����。

![]()

![]()

公司當前危廢業(yè)務專注于危廢無害化業(yè)務的焚燒&填埋細分領域,已投運項目中填埋規(guī)模和焚燒規(guī)模分別為11萬噸和2.1萬噸��,填埋規(guī)模占已投運產(chǎn)能的84%��。長三角地區(qū)經(jīng)濟發(fā)達、人口密度大�,危廢填埋選址困難���,而公司已在長三角地區(qū)危廢填埋市場具備先發(fā)優(yōu)勢和規(guī)模優(yōu)勢����,目前在手有15個危廢填埋項目�����,危廢填埋產(chǎn)能合計27萬噸�����。相比于2016年全國危廢經(jīng)營單位采用填埋方式處置危廢86萬噸�,公司危廢填埋產(chǎn)能已具備相當體量��。從公司在建項目情況看����,未來公司業(yè)務錨定危廢無害化���,大力發(fā)展焚燒&填埋細分領域業(yè)務的態(tài)度堅決。

公司在危廢處置領域已經(jīng)樹立品牌��,對公司后續(xù)拓展業(yè)務提供有力支持��。危廢無害化處理技術復雜程度較高�����,因此政府對危廢焚燒及填埋項目資質審批嚴格����,環(huán)評周期較長�����,且政府在篩選合作伙伴時傾向于選擇已擁有運營經(jīng)驗且具備品牌優(yōu)勢的企業(yè)合作����。在資質審批過程中,環(huán)保部門會對申請企業(yè)的過往運營歷史����、技術實力、設施收儲運及生產(chǎn)條件等方面綜合進行考核��,因此真正能能夠獲取無害化處理資質的企業(yè)并不多�����。例如,在江蘇省有近300家危廢處理企業(yè)�,但是能夠獲取焚燒及填埋資質的企業(yè)約為20家左右。因此�����,危廢處理行業(yè)具有非常明顯的先發(fā)優(yōu)勢��,較早進入市場����、運營經(jīng)驗良好、具有品牌優(yōu)勢的企業(yè)在擴張方面占據(jù)明顯優(yōu)勢����。公司2016年投運處理能力為9.5萬噸,預計2017年將增至14.6萬噸����,并在2018年進一步增至17.6萬噸。

![]()

風險因素

在建&籌建項目執(zhí)行進度低于預期�;

生物質原料供給不足或價格大幅上升;

宏觀經(jīng)濟波動致使公司工業(yè)廢物業(yè)務量及毛利率變動幅度超預期����。

盈利預測及關鍵假設

盈利預測假設

根據(jù)公司在建及籌建項目進度�����,我們預計公司2017~2019年的生物質年處理能力分別為191/407/566萬噸�����,同比增長55%/113%/39%,其中直燃發(fā)電和熱電聯(lián)產(chǎn)是公司生物質項目主要形式���;

我們預計隨著一體化商業(yè)模式的持續(xù)推進����,公司2017~2019年生活垃圾項目處理能力分別為19/44/54萬噸�,同比增長550%/135%/46%;

公司生物質項目建造活動持續(xù)高增�,建造毛利率基本保持穩(wěn)定,預計2017~2019年生物質建造業(yè)務毛利率分別為25%/25%/25%���。

首次給予“買入”評級

我們預計公司2017~2019年EPS分別為0.46/0.63/0.81港元��,公司當前股價對應P/E分別為15/11/8倍���。綜合來看�����,公司核心看點如下:在秸稈焚燒亟待解決�����、環(huán)保趨嚴����、推廣精準扶貧的背景下���,生物質行業(yè)有望騰飛�,公司作為行業(yè)龍頭直接受益���;公司生物質項目選址優(yōu)異���,首創(chuàng)一體化模式搶占市場,成本管控能力顯著�,憑借資源、模式���、管理三大壁壘鑄就競爭優(yōu)勢����;公司在手項目充足,生物質及危廢密集投產(chǎn)時點已至助成長高增����,且財務結構穩(wěn)健提供有力保障。在參考公司歷史估值和行業(yè)估值基礎上�����,我們給予公司2018年14倍目標P/E���,對應目標價為8.80元,首次覆蓋給予“買入”評級�����。

來源:46危廢

特此聲明:

1. 本網(wǎng)轉載并注明自其他來源的作品�����,目的在于傳遞更多信息�,并不代表本網(wǎng)贊同其觀點。

2. 請文章來源方確保投稿文章內(nèi)容及其附屬圖片無版權爭議問題,如發(fā)生涉及內(nèi)容���、版權等問題�����,文章來源方自負相關法律責任�。

3. 如涉及作品內(nèi)容��、版權等問題���,請在作品發(fā)表之日內(nèi)起一周內(nèi)與本網(wǎng)聯(lián)系�,否則視為放棄相關權益���。